結婚を機に見直す人は約半数。まずは互いのライフプランの話し合いから

結婚すると、配偶者という家族が一人増えます。お互いに責任が生じますから、もしものときには保障も必要になってくるのが当然。実際、結婚を機に保険を考える人が大勢おられるようです。では、どんな点に気をつけて、保険を考えればいいのでしょうか。

アドバイスをいただきました

CFP(R)・1級ファイナンシャルプランニング技能士

畠中雅子さん

プロフィール

大学時代にフリーライター活動を始め、マネーライターを経て、1992年にファイナンシャルプランナーに。新聞・雑誌・WEBなどに多数の連載を持つほか、セミナー講師、講演、相談業務などをおこなう。長女出産後に大学院に進学。修士課程では「生命保険会社の会計システム」、博士課程では「金融制度改革」の研究を行う。著書は、「貯金1000万円以下でも老後は暮らせる!」(すばる舎)、「結婚したら知っておきたいお金のこと」(海竜社)、「高齢化するひきこもりのサバイバルライフプラン」(近代セールス社)、「お金の不安がかるくなる30のヒント」(オレンジページ社・共著)など60冊を超える。新聞・雑誌など、メディアへの登場回数は7000回以上。

chapter 01

結婚はふたりの保険を見直す絶好の機会

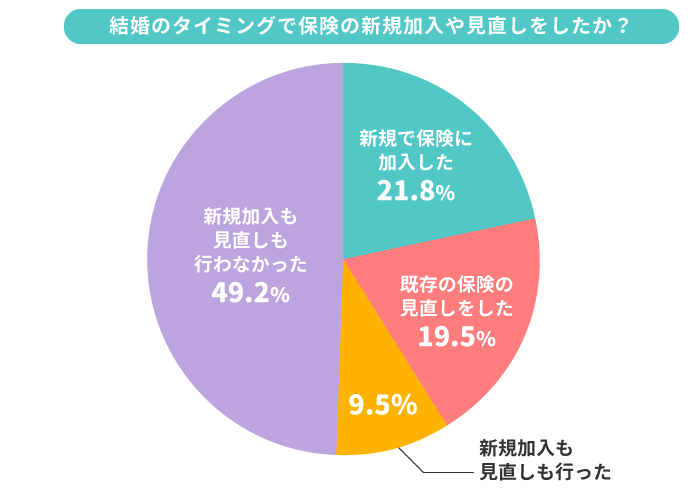

KDDIの調査によりますと、既婚(結婚3年目まで)の男女25~39歳(結婚当時にお子さんがおらず妊娠もされていない方)400名のうち、結婚のタイミングで保険の新規加入や見直しをしたという人は全体の約半数になります。

結婚することで家族の構成員が増えますし、生活をともにする相手ができるため、お互いに対する責任が生じます。また、結婚は、いずれ子どもを持つ、家を買うといったライフプランの起点となるものでもありますので、人生のさまざまなリスクへの備えである保険について考えるのはベストなタイミングです。

まず初めに考えたいのが死亡保障です。夫婦どちらかが死亡した後、残されたパートナーが困らないよう、生命保険(死亡保険)でお金を準備するということです。

chapter 02

共働きかどうかで必要な保障は大きく変わる

結婚を機に保険に加入・見直しをする場合、共働きかどうかが、考え方を左右するポイントとなります。

専業主婦(主夫)の家庭は大黒柱に手厚い保障が必要

世帯の収入を夫婦のどちらか一方が支えている場合、ある程度の高額保障が必要です。夫の収入だけの世帯で奥さんが専業主婦という場合、ご主人が亡くなった後、奥さんがすぐに自分が食べていけるだけの仕事を見つけられるかわからないですし、仕事に就けたとしても安定した収入が得られるとは限りません。保険の必要基準は「自分の力で対応できないもの」ですから、夫の死亡保険で備えておくのが、この場合、当然の選択と言えます。

具体的には、一家の大黒柱には1,000万円~1,500万円クラスの保障をかけ、残されたパートナーが働けない事情を抱えている場合は、2,000万~3,000万円とさらに高額な保障を検討するのがいいでしょう。(※具体的な保険金額は、公的保障や、貯蓄額によっても変わりますので、これはあくまで目安です)

共働きなら過大な保障は不要。ただし死亡整理金の準備を

お互いに稼ぎがある世帯では高額な死亡保障は必要ありません。一人になったら結婚前の経済状態に戻るだけだからです。もっとも、奥様の年齢が高くなると続けにくい職業に就いておられる場合は、将来の生活費を想定してご主人の死亡保障を手厚くしてもいいと思います。

ずっと共働きの場合でも、万一に備えて、お葬式の諸費用(200万~300万円ほど)は準備しておきたいところです。これを「死亡整理金」と呼びます。若くて貯蓄が少ない時期は、死亡整理金を死亡保険で準備するのが確実ですが、ある程度の貯蓄を持っていたり、時間の経過とともに貯蓄が増えていけば、お葬式代を保険に頼らなくてもかまいません。

死亡保険はどんな保険商品がベスト?

死亡保険には大きく分けて終身保険と定期保険があります。特徴を比較すると次のようになります。

| 保険の種類 | 保険の期間 | 保険が終了したら | 保険料 |

|---|---|---|---|

| 終身保険 | 一生涯続く | 解約したら支払ったお金が戻ってくる※ | 高め |

| 定期保険 | 一定期間だけ | 掛け捨て。支払ったお金は戻らない | 安め |

どちらを選ぶかは状況や考え方によりますが、貯蓄に影響のない方を選ぶのがいいでしょう。結婚して間もない間は、将来のために少しでも多く貯蓄することが大切です。子どもやマイホームを考えているならなおさらです。定期保険の方が安いので、しばらくは定期で備えておいて、出産など次のライフステージに入った段階で見直すのも手です。もちろん、終身保険の積立機能を利用して、中長期的な視点で保障と貯蓄を両立させるのもいいでしょう。

chapter 03

医療保障や老後の備えについても考えておきたい

万一の場合だけでなく、病気やケガで働けなくなった場合のことも、考えておきましょう。

高額療養費制度などの公的保険によって保障される部分があるので、医療費はさほど心配しなくてもよいかもしれません。しかし、がんなどの重い病気で多額の医療費が必要になれば、負担になるケースも。また、病気で働けなくなって世帯の収入が減るというリスクもあります。会社員なら傷病手当金などの公的保険に頼ることもできますが、それだけでは医療費の負担と収入減に対応するのは難しいのが現実です。また共働きではない世帯や、自営業の世帯は特に注意が必要です。

そんなとき、医療保険やがん保険、就業不能保険などが役立つこともあります。すべてのリスクを保険でカバーする必要はありませんが、選択肢として何があるのか、知っておいて損はありません。奥さまが医療保険を考えていて、お子さんを希望されているのなら、保険加入は妊娠前に検討したほうがいいといった事情もあります。

老後の生活についても同様です。年金生活をする時代に、公的年金だけでは赤字が出てしまうのが一般的です。いっぽうで、今のようなマイナス金利時代に老後資金を貯蓄だけで準備するのはハードルが高いため、個人年金保険など貯蓄性のある保険や、そのほかの金融商品も視野に入れて、バランスよく準備したいものです。

chapter 04

結婚したら、ふたりのライフプランを話し合おう

結婚したら、新生活をはじめるにあたって、住まいやお金の管理など話し合って決めることはたくさんあります。保険もそのひとつ。保険はマイホームの次に高い買物だと言われるほどですから、2人でじっくり相談して決めたいものです。まずは、お互いが現在加入している保険を洗い出し、保険金受取人の変更といった事務的な手続きが必要ではないか確認しましょう。

続いて、必要な保障が足りているかのチェックを。いつまで働くか、子どもは持つか、といった、今後のライフプランを含めて長期的に考えるのが大切です。保険について話し合うのをきっかけに、ふたりのライフプランを話し合う機会を設けることをおすすめします。

結婚を機に保険の見直し・新規加入をした人の声

現在の生活に合った保険が知りたい。結婚を機に、長期間同契約していた保険に疑問を持ち始めた

- T.Kさん(36歳・男性)

- 家族構成:私・妻

- 世帯年収:400万円

結婚が決まり、お互いの保険を話し合ったら保険料が高いと気づいた。保障内容も不安があったので、夫婦2人で保険相談を利用してみることに

- M.Tさん(28歳・女性)

- 家族構成:私・夫・子ども1人

- 世帯年収:720万円

結婚が決まり、子どももできたので保険加入を検討。保険に対する知識がないため、専門家の話を聞きたくて保険相談に

- I.Kさん(27歳・男性)

- 家族構成:私・妻・子ども1人

- 世帯年収:400万円

結婚を機に保険加入を検討。保障よりも資産運用にウエイトを置きたくて、保険相談に行きました

- T.Iさん(27歳・男性)

- 家族構成:私

- 世帯年収:450万円