予定利率の引き下げで貯蓄型保険がことごとく厳しい状況にあるなか、外貨建て保険や変額型保険に注目が集まっています。しかしこれ、「金融商品」としての性格が強いため、運用できる人とそうでない人との差が大きそうです。

外貨建て保険についての基礎知識を振り返りながら、保険に入っても大丈夫な人、そうでない人について考えてみたいと思います。

外貨建て保険とは?

このところ保険会社が取り扱いを急速に増やしているのが、外貨建て保険です。超低金利の日本よりも金利の高い通貨で運用することで、保障と資産形成を兼ねた保険として注目されています。予定利率が円建てより高いため、円建てより有利に運用できます。

保険料は外貨で支払いますが、日本円で支払える商品もあります。保険金や解約返戻金を外貨で受け取るだけでなく、日本円で受け取ることもできる商品がほとんどです。外貨建て終身保険や外貨建て個人年金保険、外貨建て養老保険などがあります。通貨は、米ドル建てを中心に、豪ドル建てやユーロ建てなどもあります。

保険料の支払方法としては、月払の他、一時払が可能な商品もあります。為替の動きによっては価格変動のある投資型の商品ですが、月払で外貨建て保険に入ることで、円⇒外貨へと変えて外貨投資をする時期を分散することができ、「ドルコスト平均法」によりリスクを軽減できます。塩漬け外貨が多い人は、それを一時払保険料に充てるのも一法です。

円安になれば為替の変動によるリターンが狙える半面、円高になれば年金額が想定よりも減るリスクがあること頭に置いて利用すべき商品です。外貨建てのため、円⇒外貨、外貨⇒円への為替コストもかかります。

【メリット】

外貨建て保険を利用するメリットは、やはり日本よりも予定利率が高い保険で運用できることが挙げられます。また、受取時の為替レートによっては為替差益も得られます。

ポートフォリオが円資産だけの場合は、外貨建て保険に入ることでバランスをとることができます。また、塩漬け外貨がある人にとっては、有効な運用方法としてメリットがあります。

【デメリット】

受取時の為替レートによっては為替差損が発生する場合もあります。ただし、円高のときに受け取る場合は、銀行に外貨口座を作って外貨のまま受け取り、円に戻すタイミングを見ればリスクは回避できます。

保険料が円払の場合、為替手数料がかかります。円⇒米ドル、米ドル⇒円と往復で1~2円かかり、それだけ実質的に利益が減るので、あらかじめ確認しておきましょう。

注意点

外貨建て保険にはリスクもあり、「貯蓄」ではなく「投資」と捉えて始めることが大事です。資産形成を目的として始め、円に戻して使う場合は、円安になったときに中途解約をするのも一法でしょう。為替との付き合い方を多少なりとも身に付けた上で利用したいもの。

変額型保険(円建て)とは?

変額終身保険や変額年金保険など変額型保険は、従来からある円建ての商品です。かつては多くの保険会社が扱っていましたがほとんどが売止めとなり、現在では、変額終身保険ではソニー生命の「バリアブルライフ」、変額年金ではソニー生命の「変額個人年金保険」のみとなっています。

保障と資産形成を兼ねた保険商品として従来より活用されています。保険料のうち、積立に回る分が国内外の株や債券を含む「特別勘定」で運用され、その運用実績次第で将来の保険金額や解約返戻金、年金額が増減する仕組み。どの特別勘定で運用するかや、運用している特別勘定の割合を変更するなどの指示を出すのは自分自身ですので、多少の投資リテラシーが必要な商品です。運用が良ければ資産が増える可能性があるため、インフレに備えられる商品とされる一方で、運用状況によっては払い込んだ保険料合計を下回るリスクもあります。

変額終身保険については、死亡保障が保証されていて、運用がどんなに悪かったとしても契約時の死亡保障を下回ることがないという特長があります。この点を活かし、葬儀費用や相続税節税対策(相続財産からの法定相続人1人500万円控除)、相続税納税資金の準備、その他相続対策(代襲相続や遺産分割対策など)としても活用され続けています。

また、運用が良ければ解約して解約返戻金を生活資金などに充てることもできるため、保障と資産運用を兼ねて利用することもできます。

【メリット】

運用実績次第では将来の保険金額や解約返戻金、年金額が増え、資産が増える可能性があることです。そのため、インフレに備えられる商品とされています。

【デメリット】

運用状況によっては払い込んだ保険料合計を下回るリスクもあります。ただし変額終身保険については、契約当初の死亡保障額が保証されているため、運用が悪くてもそれを下回ることはありません。

注意点

変額型保険の運用責任者は自分自身です。といっても、用意された特別勘定から選択したり移し替えたりというだけですが、多少の投資の知識は必要です。資産形成が目的の場合は、運用環境が良い場合は、最後まで持ち続けずに途中解約をして取り出して利益を確定するなどの判断が有効な場合もあります。

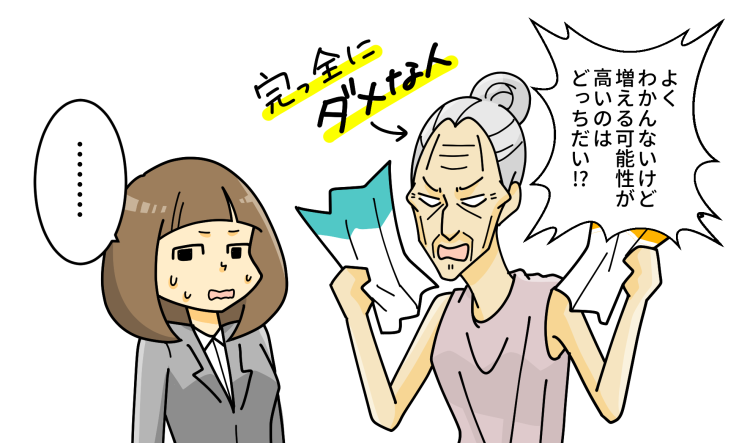

入っていい人、ダメな人

最後に、外貨建て保険と変額型保険に向いている人、向いていない人を整理しておきます。よく分からないまま、勧められるまま入って、あとで後悔することがないよう注意しましょう。

外貨建て保険に入っても大丈夫そうな人

- 外貨建て保険の商品性やリスクを理解して加入する人

- 資産の中に外貨建てのものを増やしたい人

- 塩漬け外貨があって活用したい人

- 保険金や年金を受け取る時点で円高だった場合は、外貨のまま受取って様子を見るなど為替リテラシーが多少でもある人(あるいは為替について学ぶ覚悟がある人)

外貨建て保険に入ると危なそうな人

- 外貨建て保険の商品性やリスクを理解できない人

- リスクのある商品には手を出したくない人

- これが唯一の資産になるという人

- 為替リテラシーが全くなく、為替について学ぼうとも思わない人

変額型保険に入っても大丈夫そうな人

- 変額型保険の商品性やリスクを理解して加入する人

- 資産の中に投資性の商品を加えたい人

- 変額終身保険の場合は、終身保障が必要な人

変額型保険に入ると危なそうな人

- 変額型保険の商品性やリスクを理解できない人

- リスクのある商品には手を出したくない人

- これが唯一の資産になるという人

いずれもリスクがあることをしっかり理解して利用することが大事です。