発達障害などハンディキャップを持つご家族がいるご家庭にとって、親亡き後に子どもが生きていくためのお金、またお金の管理については何にも増して心配なことです。こうした心配を少しでも和らげることにつながる会社が誕生しました。日本で初めて、生命保険会社が「生命保険信託」を目的とする信託子会社を設立したのです。

プルデンシャル生命が信託子会社を設立

2015年9月プルデンシャル生命保険は100%出資の信託子会社である「プルデンシャル信託」を設立、10月に営業を開始する。2010年信託銀行との業務提携で、日本で初めて死亡保険金を信託財産とする「生命保険信託」を開発したが、業務提携は続けながら新たに独自の信託子会社を設立した。

「生命保険信託」とは何なのか、プルデンシャル生命はどうして信託銀行との業務提携ではなく「信託子会社」を設立したのか、信託になじみがない一般の方たちにとってわからないことも多いと思います。

今回は「生命保険信託」の仕組み、信託銀行とプルデンシャル信託の違い、生命保険信託の活用法について、障害者を持つご家族に向けて解説したいと思います。

生命保険信託とは?

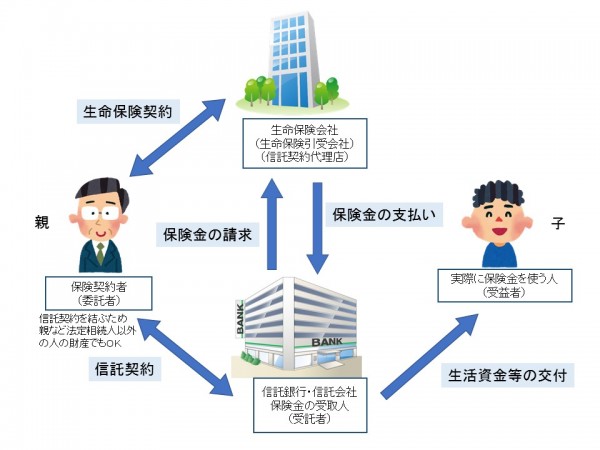

そもそも信託とは、自分(=委託者)が信頼できる人(=信託銀行などの受託者)に財産を預けて(=名義移転)、自分が指定する人(=受益者)のために財産の管理や処分等を行ってもらう仕組みです。

生命保険信託は、死亡保険金について信託の制度を利用することで、「自分の死亡後は毎月○○円ずつ子どもの口座に振り込む」などあらかじめルールを設定しておくことができます。

親御さんが生きているうちに、ハンディキャップを持つお子さんに確実に毎月生活費が振り込まれるような仕組みを作ることができるため、大きな安心を得ることができます。

■生命保険信託の仕組みの一例

■生命保険信託の代表的な商品

| 信託商品名 | 信託会社 | 信託契約代理店 |

|---|---|---|

| 安心サポート信託 | 三井住友信託銀行 | プルデンシャル生命保険 |

| 想いの定期便 | みずほ信託銀行 | 第一生命 |

プルデンシャル生命はなぜ信託子会社を設立したのか?

生命保険会社と信託銀行のコラボでできた生命保険信託ですが、最低保険金額が3000万円以上であることや、手数料が高いことから契約件数はあまり伸びませんでした。

こうした問題点を改善して、プルデンシャル生命が独自に信託子会社を設立したのがプルデンシャル信託です。三井住友信託銀行との提携も続けながら、最低保険金額を100万円からとし、手数料を低く抑えることで、生命保険信託の普及をはかります。

実際に、三井住友信託銀行とプルデンシャル信託の手数料や報酬コストを比べてみましょう。

■三井住友信託銀行とプルデンシャル信託の手数料

| 手数料の種類ほか | 信託銀行 | プルデンシャル信託 |

|---|---|---|

| 契約締結時 | 5万円 | 5千円 |

| 死亡保険金の支払開始時 | 保険金5000万円まで:3% 5000万円超1億まで:2.% 1億円超:1.% | 一律保険金の2% |

| 口座にお金がある間かかるお金 | 金銭信託中の管理報酬が月額1万円~3万 その他運用信託報酬 | 毎年3/31に2万円 |

| 最低保険金額 | 3000万円 | 100万円から可能 |

※手数料には消費税がプラスされます

※三井住友信託銀行・プルデンシャル生命コールセンターで確認後筆者作成

たとえば3000万円の死亡保険金を10年で受け取る場合、信託銀行なら契約締結時に5.4万円、支払い開始時に97.2万円、受取期間中に1万円/月×10年分の120万円で合計222.6万円がかかります。

プルデンシャル信託では契約締結時5400円、支払い開始時64.8万円、受取期間中20万円と合計85.34万円に抑えることができます。

生命保険の死亡保険金が1億円超であれば、信託銀行の手数料は1%となるのでコストダウンになりますが、その分掛金が高くなり、一般に普及させるためにはハードルが高くなってしまいます。

子どもが小さい時期の掛け捨ての死亡保障なら大きな死亡保障を付けることもできますが、自分亡き後の子供の将来を考えるころには親もある程度高齢になり、大きな保障に入りにくい、ということかもしれません。

親亡き後の生活費として信託を使えるように

プルデンシャル信託を使える生命保険は、プルデンシャル生命の保険に限られていますが、死亡保険金が付いている保険であれば、特に商品は問わないそうです。今後は、最低保険金額のバーがなくなり、コストもある程度低く抑えられることで、親亡き後の障害者のお子さんを支える一つの方法として、生命保険信託が広がっていく可能性もあるのではないでしょうか。

また、今回は発達障害などの障害者を持つ親御さんの立場から考えてみましたが、このスキームは様々な応用がききます。

たとえば、認知症の配偶者を残して亡くなる場合、離婚して離れて暮らす子どもへの養育費、子どもがいない場合の相続財産の使い道の指定などが考えられます。

認知症、離婚、子どもがいない家庭は、今後の日本社会でまだまだ増えていく問題ばかりです。また、障害者でなくても、引きこもりやニートの高齢化など、生命保険信託が有効に機能する潜在的ニーズは大きいのではないでしょうか。

プルデンシャル信託の設立で生命保険信託の認知度が上がり、社会的に弱い立場の方が安心して暮らしていける一助になってくれることを期待したいと思います。

参考

- プルデンシャル生命が信託子会社を設立。

//toyokeizai.net/articles/-/81959