自営業は会社員に比べ、社会保障の面で劣ります。特に就業不能・老後の資金・遺族への保障は、もしものときのために備えが必要となります。ここでは、個人事業主・フリーランスなどの自営業の方が加入するのにおすすめの保険を順番に紹介します。

アドバイスをいただきました

CFP(R)・1級ファイナンシャルプランニング技能士

畠中雅子さん

プロフィール

大学時代にフリーライター活動を始め、マネーライターを経て、1992年にファイナンシャルプランナーに。新聞・雑誌・WEBなどに多数の連載を持つほか、セミナー講師、講演、相談業務などをおこなう。長女出産後に大学院に進学。修士課程では「生命保険会社の会計システム」、博士課程では「金融制度改革」の研究を行う。著書は、「貯金1000万円以下でも老後は暮らせる!」(すばる舎)、「結婚したら知っておきたいお金のこと」(海竜社)、「高齢化するひきこもりのサバイバルライフプラン」(近代セールス社)、「お金の不安がかるくなる30のヒント」(オレンジページ社・共著)など60冊を超える。新聞・雑誌など、メディアへの登場回数は7000回以上。

自営業者は会社員に比べて、社会保険が大きく違う

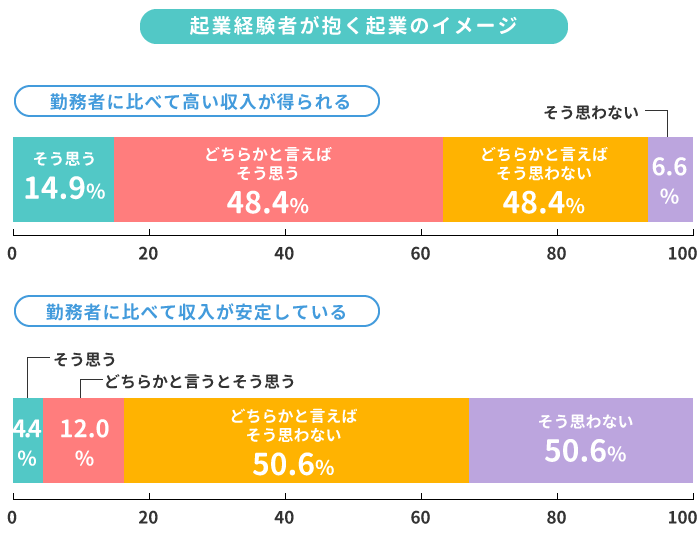

日本政策金融公庫が2014年に行った「起業意識に関する調査」によると、起業経験者自身が起業に抱くイメージとして、「勤務者に比べて高い収入が得られる」と考える人が半数以上であるのに対し、「勤務者に比べて収入が安定している」と考える人は、そう思わない人が多数派となりました。独立開業・自営業・フリーランスといった働き方は、それを実践している人自身にとってもハイリスク・ハイリターンなものとして捉えられているようです。

実際のところ、自営業者と会社員は何が違うのでしょうか? それは、収入を得られる仕組みが違うだけではなく、社会保険の仕組みも異なっています。自営業者は国民年金からしか将来の公的年金を受け取れないのに対して、会社員は厚生年金の上乗せがある分、将来受け取れる年金額も多いですし、病気で働けなくなったら有給休暇や傷病手当金を利用できます。死亡したとき遺族が受け取れる遺族年金についても、遺族基礎年金と遺族厚生年金の2段構えになりますので、遺族基礎年金しか受け取れない自営業よりも金額は多くなります。

定年退職がないなど、自営業ならではのメリットもありますが、こと保障(補償)においては、意識して準備をしておかないと会社員に大きく差をつけられることになってしまいます。そこで必要になってくるのが、所得補償、年金保障、遺族基礎年金の補強です。

自営業・フリーランスにおすすめの保険

働けないことが致命的になる自営業者だからこそ就業不能に備える保険は欲しい

自営業者には仕事を休んでもお金がもらえる傷病手当金がないので、休職はそのまま収入ストップにつながります。

傷病手当金に代わる最も近い保障は「所得補償保険」や「就業不能保険」などと呼ばれる保険です。「具合が悪くて会社を休むのだから医療保険でもいいのでは?」と思うかもしれませんが、医療保険は病気や怪我での「入院」や「手術」に対して備えるもので、傷病手当金のような「就業不能状態」をカバーするものではありません。その点、所得補償保険・就業不能保険は、まさに就業不能状態に備えるための保険なので、根本的なつくりがマッチしています。

肝心の補償額ですが、月額◯◯万という設計もあれば、現在の収入の◯%という設計もあります。傷病手当金は日給(標準報酬日額)の3分の2程度が受け取れる仕組みなので、代用という意味では後者の設計の方が分かりやすいかもしれません。どちらにしろ、お子さんが小さな間など、収入が止まると困る期間に合わせて限定的に使うといいでしょう。

ただし、精神疾患は補償されなかったり、半年間の免責期間があったりと弱点も見えるので、保険料が苦しくならない程度の医療保障にも加入したいところ。医療保険なら保障範囲が幅広いですし、保険適用外の先進的な治療の費用をカバーする先進医療特約も付けられます。

公的年金の不足分を補うため、自分で老後資金を準備したい

自営業者には定年がありませんが、いつまでも働けるわけではありませんよね。会社員と同じく、老後の資金はきちんと考えておく必要があります。ところが、国民年金はちょっと頼りなく、2018年現在の保険料(1万6340円)で40年間納めたときの月額はなんと約6万5000円しかありません。…とてもじゃないですが、これだけでは生活できません。

そこで、老後の生活費を確保する手段として注目されているのが、民間保険会社の個人年金保険です。公的年金と違って60歳から受け取ることも可能で、若い頃からコツコツ積み立てることも、まとまったお金を一気に納めることもできます。受け取り方も種類があり、基本的には確定年金(あらかじめもらえる期間が決まっている)ですが、公的年金のように終身年金(本人が死亡するまで受け取れるタイプ)もあります。

このあたりは各社さまざまな商品があるので、自分好みの保険を選びましょう。なお、支払った保険料は所得控除の対象になるので、節税効果も期待できます。 もちろん、金融商品や、自営業者向けの企業共済等で備える選択もあります。私的年金はどうしても抵抗があるという人は、「国民年金基金」といって、国民年金の金額を上乗せする制度を利用するのもいいでしょう。国民年金基金は、国民年金の第1号被保険者だけが加入できる年金制度で、65歳から毎月3万円がもらえる終身年金がベースの部分となり、保険料の負担能力に応じて、年金額を上乗せできます。

配偶者や子どもがいるなら、死亡保障にも気をつけたい

死亡保障について、基本的な考え方は、結婚したときや子どもができたときと同じです。つまり独身の人にはほとんど必要ないですが、守るものができたら万一の事態に備えましょう。

自営業の方に必ず知っておいていただきたいのは、会社員の方との遺族基礎年金の金額差です。たとえば、世帯主を亡くした子どもがいる家庭に支給される遺族基礎年金は、下記ほどの差があります。

| 子どもが1人 | 子どもが2人 | |

| 自営業 | 100万3,600円 | 121万7,900円 |

|---|---|---|

| 会社員 | 144万円程度 | 165万円程度 |

※亡くなった配偶者が平均月収35万円、加入期間25年を前提に比較した場合

※あくまでおおよその計算です

※詳細は日本年金機構のページでご確認ください

結構大きな金額です。足りないと思う分は、

- 手厚い生命保険に入る、または増額する

- 定期死亡保険で一時的に補う

- 所得補償保険などで収入減少に備える

などで補強する必要があります。