手軽に資金調達ができる魅力的なサービスではあるものの、ファクタリングの利用には不安がつきもの。

安心、安全にファクタリングサービスを利用するためには、事業規模や営業実績の豊富な「大手」と呼ばれるファクタリング会社を選ぶのがおすすめです。

当記事では、アンケート調査のもとファクタリング会社を種類別に比較・分析し、大手ファクタリングサービスを16社厳選しました。

選び方のポイントとともに各サービスのメリット・デメリットも解説していますので、ぜひ参考にしてください。

※アンケート概要

| 調査委託先 | Freeasy | 調査地域 | 全国 |

| 調査日時 | 2024年1月30日 | 調査対象 | 20代~60代の男女652名 |

| 調査概要 | 3年以内にファクタリングサービスを利用した方に、実際に利用した会社名を調査 | ||

| 大手ファクタリング会社5選 | 分類 | 取引形態 | 手数料 | 入金速度 | 利用可能額 |

|---|---|---|---|---|---|

| 日本中小企業金融サポート機構 | 独立系 | 2社間・3社間 | 1.5%~10% | 即日~ | 制限なし |

| QuQuMo(ククモ) | 独立系 | 2社間 | 1%〜14.8% | 2時間〜 | 制限なし |

| PMG株式会社 | 独立系 | 2社間・3社間 | 2%〜 | 2時間〜 | 30万円〜上限なし |

| ビートレーディング | 独立系 | 2社間 | 2%~12% | 2時間~ | 制限なし |

| 三菱UFJファクター | 銀行系 | 3社間 | 非公開 | 非公開 | 1億円〜 |

大手ファクタリング会社を種類別に比較

大手のファクタリング会社は、運営元によって「独立系」「銀行系」「ノンバンク系」の3種類に分かれます。

次の表は、大手ファクタリング会社の特徴を種類別に比較したものです。

| 独立系 | 銀行系 | ノンバンク系 | |

| 一般的知名度 | △ | ◎ | ◯ |

| 取引形態 | 2社間、3社間 | 3社間 | 2社間、3社間 |

| 対象顧客 | 個人、法人 | 法人 | 個人、法人 |

| 審査の難易度 | ◎ | △ | ◯ |

| 入金スピード | 即日〜2・3営業日 | 1週間〜 | 即日〜1週間前後 |

| 手数料 | 高い | 安い | 比較的安い |

| 利用可能額 | 少額〜大口債権 | 主に大口債権 | 少額〜大口債権 |

独立系ファクタリングとは、銀行や金融機関に属さず独立したファクタリングサービスを提供する企業のことです。ほかと比べ一般的知名度が低く、手数料が高くなる傾向にあります。

一方で独立系ファクタリング会社のメリットは、営業実績が豊富であることはもちろん、2社間取引が中心で即日・少額対応の柔軟さもあり、専門業社ならではの独自サービスを展開している点にあります。大手法人だけでなく、個人事業主やフリーランスの方からも多く利用されている点も特徴です。

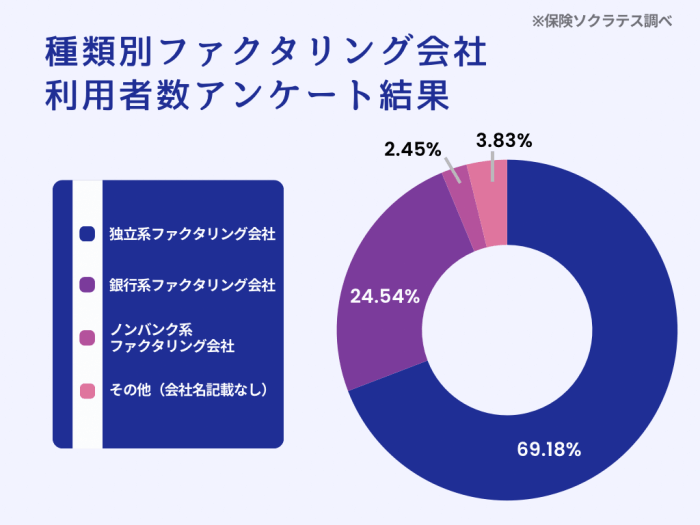

アンケートでは、独立系が69.18%、銀行系が24.54%、ノンバンク系が2.45%と、約7割のユーザーが独立系ファクタリング会社を利用しているという結果になりました。

銀行系やノンバンク系は上場企業など大手金融機関が運営元となる会社もあり、社会的な信頼感があります。3社間取引や大口債権を扱うため、手数料が比較的安いのも特徴です。

ただし審査が厳しく、また各銀行と取引実績があるなど申込み条件が設けられている場合もあるため、利用のハードルが高い会社とも言えます。入金まで時間がかかる点にも注意が必要です。

運営元の銀行や金融機関との取引実績があればスムーズに取引しやすいので、一度確認してみてください。

独立系ファクタリングの大手11社

ここからは、独立系ファクタリング会社のなかでもおすすめの大手11社をご紹介します。

独立系ファクタリング会社は一般的な知名度や社歴ではほかと比べ見劣りするものの、専門業社としての実績が豊富で対応の柔軟性にも定評があります。

独立系ファクタリング会社を検討する際には、営業実績や企業規模など大手と呼ぶにふさわしいかどうかはもちろん、「入金スピード」「審査の通りやすさ」「対象顧客や申込方法」など、ファクタリングの利用しやすさにも注目していきましょう。

| サービス名 | 営業実績・企業規模 | 対象顧客 | 取引形態 | 入金速度 | 利用可能額 | 手数料 | 申込方法 |

|---|---|---|---|---|---|---|---|

| 日本中小企業金融サポート機構 | 財務局から承認 | 法人・個人事業主 | 2社間/3社間 | 3時間〜 | 制限なし | 1.5%~ | オンライン完結 |

| QuQuMo(ククモ) | OFA認定企業 | 法人・個人事業主 | 2社間 | 2時間〜 | 制限なし | 1%〜 | オンライン完結 |

| PMG株式会社 | 月間取引件数1500件以上 | 法人・個人事業主 | 2社間/3社間 | 2時間〜 | 30万円〜上限なし | 2%〜 | オンライン・来社・訪問 |

| ビートレーディング | 累計実績5万2000件以上 | 法人・個人事業主 | 2社間/3社間 | 即日〜 | 3万円~7億円 | 2%〜12%(2社間は4%〜) | オンライン・来社・訪問 |

| アクセルファクター | 上場企業グループ | 法人・個人事業主 | 2社間/3社間 | 即日〜 | 30万円〜1億円 | 2%〜(金額別設定あり) | オンライン・来社・訪問 |

| ベストファクター | 経営サポートあり | 法人・個人事業主 | 2社間/3社間 | 即日〜 | 30万円〜1億円 | 2%〜(2社間は5%〜) | 審査はオンライン可、契約は要対面 |

| マネーフォワード | 上場企業グループ | 法人 | 2社間 | 2営業日〜 | 50万円〜数億円 | 1%〜10%(初回2%〜) | オンライン完結 |

| OLTA(オルタ) | 資本金44億円以上 | 法人・個人事業主 | 2社間 | 即日〜 | 制限なし | 2%〜9% | オンライン完結 |

| SHIKIN+(資金プラス) | 大手銀行と上場企業の合弁 | 法人 | 2社間 | 2営業日〜 | 数万円~数億円 | 0.5%〜 | オンライン完結 |

| 入金QUICK | SBIグループ | 法人 | 2社間 | 6営業日〜 | 30万円〜上限なし | 基本手数料0.5%〜3.8% | オンライン完結 |

| 電子請求書早払い | 上場企業2社の協業 | 法人 | 2社間 | 5営業日〜 | 10万円〜1億円 | 1%〜6% | オンライン完結 |

それでは、具体的な特徴とあわせて解説していきます。

日本中小企業金融サポート機構

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 設立日 | 2017年5月 |

| 資本金 | 非公開 |

| 取引形態 | 2社間、3社間 |

| 手数料 | 1.5%~10% |

| 入金速度 | 即日~ |

| 利用可能額 | 制限なし |

| 対象事業者 | 法人・個人事業主 |

日本中小企業金融サポート機構は、資金調達や経営相談などの「窓口」を提供する一般社団法人です。

対象顧客は個人事業主や中小企業の経営者を中心に、資金面で問題を抱える個人から法人まで幅広く対応。創業から徐々に実績を伸ばし、2022年時点で取引社数は2100社、総支援額は54億円にも上ります。

また「経営革新等支援機関」として財務局及び経済産業局から認定を受けており、公的な信頼度も高いファクタリング会社です。無料で経営や資金繰りに関する相談も受け付けています。

日本中小企業金融サポート機構は、完全オンラインでの申込みや無料の即日調達診断も可能。即日対応で2社間の取り扱いもありますので、フリーランスや個人事業主の方も気軽に問い合わせてみてください。

QuQuMo(ククモ)

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 設立日 | 2017年9月 |

| 資本金 | 1000万円 |

| 取引形態 | 2社間 |

| 手数料 | 1%~14.8% |

| 入金速度 | 2時間~ |

| 利用可能額 | 制限なし |

| 対象事業者 | 法人・個人事業主 |

QuQuMoは、株式会社アクティブサポートが運営するオンライン完結型のファクタリングサービス。ファクタリングの自主規制団体「OFA」が認定する事業者です。

OFAから認定されるには、手数料などファクタリング会社として適正であるかどうかのほか、法律を遵守しているか、反社会的勢力でないかなどの厳しいチェックを通過する必要があります。

また業界シェア80%を超える電子契約サービス「クラウドサイン」も導入しており、センシティブな資金調達を安全に行う体制を整えています。

手数料は1%〜と業界でもかなり安いのが特徴ですが、最大14.8%と幅が広いため、売掛先の信用度などによっては高くなる可能性も。

QuQuMoはオンライン完結型であることに加えて、請求書と通帳さえあれば申請できる手軽さも兼ね備えています。資金調達を急ぐ方にとって、魅力的なサービスといえるでしょう。

PMG株式会社

| 運営会社 | ピーエムジー株式会社 |

|---|---|

| 設立日 | 2015年6月 |

| 資本金 | 1億円 |

| 取引形態 | 2社間、3社間 |

| 手数料 | 2%~ |

| 入金速度 | 2時間〜 |

| 利用可能額 | 30万円〜上限なし |

| 対象事業者 | 法人・個人事業主 |

PMGは、財務コンサルティングや税金アドバイスなどの財務支援を行う中小企業支援機構です。2023年2月の東京商工リサーチによる調査では、独立系ファクタリング企業の中でも売上No.1を獲得しています。

PMGの強みは、月間1500件以上の実績件数と96%という高いリピート率です。資金調達の速さに限らず、財務支援など根本的解決に向けた取組みと専門性が評価されています。

法人はもちろん、個人事業主も利用可能です。見積もり提示にかかる時間は最短20分。オンライン完結も可能なため、シーンを選ばず利用できます。全国10か所の拠点から専任の担当者が来社し、直接相談することも可能です。

PMGのファクタリングサービスは、多角的な視点で財務の課題解決に取り組みたい事業者におすすめです。

ビートレーディング

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 設立日 | 2012年4月 |

| 資本金 | 7000万円 |

| 取引形態 | 2社間、3社間 |

| 手数料 | 2%~12% |

| 入金速度 | 2時間~ |

| 利用可能額 | 制限なし |

| 対象事業者 | 法人・個人事業主 |

株式会社ビートレーディングは、2012年創業のファクタリング会社です。

取り扱い実績は2023年9月時点で5万2000件、累計買取額は1170億円以上。月間約1000件の契約がある、パイオニア的な存在とも言えます。

またビートレーディングはクラウドサインを導入し、完全オンラインでの契約が可能。全国に5つの支社があるため、担当営業との面談や相談窓口における女性オペレーターとの相談もできます。

手数料は2%〜と低く設定されていますが、個人事業主やフリーランスの方が利用する場合は高くなる傾向があります。

注文書ファクタリング対応で最大買取率は98%と確度が高いため、「実績と確実性を兼ね備えた大手を選びたい」人にもおすすめのファクタリングサービスです。

アクセルファクター

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 設立日 | 2018年10月 |

| 資本金 | 3億676万円(グループ総資本金) |

| 取引形態 | 2社間、3社間 |

| 手数料 | 2%~20% |

| 入金速度 | 1時間~ |

| 利用可能額 | 30万円~1億円まで |

| 対象事業者 | 法人・個人事業主 |

アクセルファクターは、グループ総資本金3億676万円のネクステージグループホールディングス株式会社の傘下企業です。年間相談件数は1万5000件・買取申込額は290億円と、ファクタリング事業に特化した会社として確かな実績があります。

アクセルファクターの最大の特徴は、利用可能額が30万円〜1億円とかなり幅があること。

手数料は法人・個人、また利用額によって異なり、取引形態や売掛先の信用度などによっては20%と高くなる場合もあります。早期申込みで手数料割引サービスもあるため、時間に余裕があれば1度見積もりをとってみてください。

申込み方法はオンラインまたは、全国4カ所にある営業所での面談いずれかを選べます。最短1時間で入金まで完了できるため、急ぎの資金調達にも向いています。

ベストファクター

| 運営会社 | 株式会社アレシア |

|---|---|

| 設立日 | 2017年1月 |

| 資本金 | 7000万円 |

| 取引形態 | 2社間、3社間 |

| 設立日 | 2012年4月 |

| 資本金 | 7000万円 |

| 手数料 | 2%~20% |

| 入金速度 | 即日~ |

| 利用可能額 | 30万円~1億円まで |

| 対象事業者 | 法人・個人事業主 |

ベストファクターは、株式会社アレシアが運営するファクタリングサービスの専門会社。2012年に創業し、独立系ファクタリング会社のなかでも古い歴史を持つ大手です。最大1億円までの買取が可能なため、大口債権の売却にも向いています。

ベストファクターの強みは、92.25%という高い審査通過率。注文書ファクタリングの取り扱いがあり最短24時間以内での入金が可能なため急ぎの資金調達にも向いています。

ただし審査はオンライン可能ですが、契約時に対面の面談が必須。スピードを最重視したい方はご注意ください。

ベストファクターはファクタリング利用者に無料の財務コンサルティングを実施しており、大手としてのサポート体制を求める方にもおすすめです。

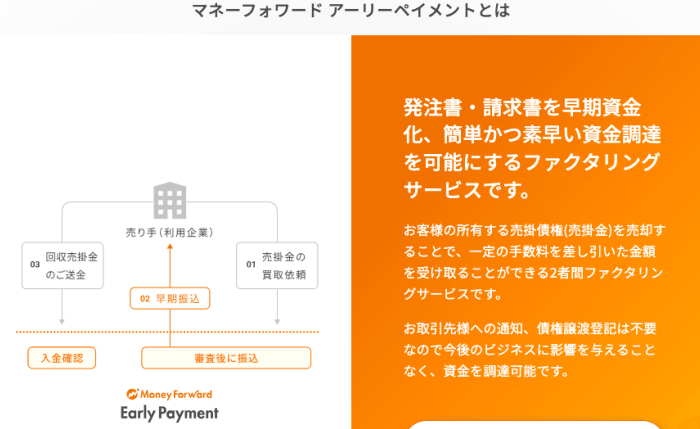

マネーフォワード アーリーペイメント

| 運営会社 | マネーフォワードケッサイ株式会社 |

|---|---|

| 設立日 | 2017年3月 |

| 資本金 | 1億円 |

| 取引形態 | 2社間 |

| 手数料 | 1.0%~10% |

| 入金速度 | 2営業日~ |

| 利用可能額 | 50万円~数億円 |

| 対象事業者 | 法人 |

マネーフォワード アーリーペイメントは、東証プライム上場企業のマネーフォワードグループに属するファクタリング会社。資本金も1億円と、企業規模としても安心感があります。

マネーフォワード アーリーペイメントの対象顧客は法人のみ。2社間取引で原則オンライン完結が可能なため、数億円規模の資金調達も最短2営業日から可能です。

手数料が1.0%〜10%と業界最安水準で、その他の費用は不要なため明朗会計を求める方にもおすすめ。

マネーフォワード アーリーペイメントは、発注時点での売掛金買取も対応しています。他で売掛金買取は断られてしまった、という場合もぜひ相談してみてください。

OLTA(オルタ)

| 運営会社 | OLTA株式会社 |

|---|---|

| 設立日 | 2017年4月14日 |

| 資本金 | 44億2184万円(資本準備金含む) |

| 取引形態 | 2社間 |

| 手数料 | 2%~9% |

| 入金速度 | 最短即日 |

| 利用可能額 | 下限〜上限なし |

| 対象事業者 | 法人・個人事業主 |

OLTAは、クラウドファクタリングと入出金管理プラットフォーム「INVOY」を展開する専門企業。三菱UFJ銀行や三井住友銀行などメガバンクのサポートをバックグラウンドに、準備金含め44億円以上(2023年3月末時点)で独立系ファクタリング会社のなかでもトップクラスの企業規模です。

AIによる審査プロセスとオンラインでの手続きの効率化によって人件費が削減されているため、手数料は2%から9%と、業界内で比較的低めに設定されており、追加費用も一切ありません。

またOLTAは買取金額の上限や下限の設定がなく、大規模な資金調達を考えている企業や、個人事業主、フリーランスの方々にも柔軟に対応しています。

ただし対象となる債権は、法人や官公庁への売掛債権で、入金日と金額が明確に決定している「確定債権」のみです。個人事業主や個人への債権は含まれません。さらに、売掛先からの入金予定日が5営業日以内の「確定債権」については、申し込みができない点に注意が必要です。

SHIKIN+

| 運営会社 | 株式会社Biz Forward |

|---|---|

| 設立日 | 2021年8月2日 |

| 資本金 | 10億円(資本準備金等含む) |

| 取引形態 | 2社間 |

| 手数料 | 0.5%〜 |

| 入金速度 | 最短2営業日~ |

| 利用可能額 | 数万円~数億円 |

| 対象事業者 | 法人 |

SHIKIN+(資金プラス)は、三菱UFJ銀行と上場企業のマネーフォワード株式会社の合弁会社がスタートさせたファクタリングサービスです。マネーフォワードが総株の51%、三菱UFJグループが残りの49%を持ち、独立系と銀行系の中間的な立ち位置にあります。

一般的な大手銀行とのファクタリングと異なり、SHIKIN+では「2社間」や「オンライン完結」での取引が可能。法人限定ですが、少額取引にも向いています。

注意点は、公式サイトに手数料の上限記載がないことと、入金されるまでに最低でも2営業日かかること。手数料は事前に見積もりをとって確認するのがベターです。

入金を急ぐ場合は、オンラインでの資料提出を事業口座のインターネットバンキングと連携させましょう。手間や書類不備を防ぎ、スムーズに審査申し込みができます。

SHIKIN+は、大手銀行の安心感と上場企業の独自サービスによる手軽さを兼ね備えたサービスです。

入金QUICK

| 運営会社 | SBI FinTech Solutions株式会社 |

|---|---|

| 設立日 | 2011年4月4日 |

| 資本金 | 3億5000万円(資本準備金等含む) |

| 取引形態 | 2社間 |

| 手数料 | 0.5%〜3.8%(基本手数料)※ |

| 入金速度 | 最短6営業日(2回目以降は最短2営業日) |

| 利用可能額 | 30万円〜上限なし |

| 対象事業者 | 設立1年以上の法人 |

入金QUICKは、上場企業であるSBIのグループ会社が運営するクラウド請求書管理システム「請求QUICK」の一部機能として生まれたファクタリングサービスです。

入金QUICKの最大の特徴は、「支払い期間が短い債権ほど手数料が安い」こと。

基本手数料を0.5%〜3.8%とかなり低水準に設定し、支払い期間が30日を超えるごとに最大180日まで1%加算される仕組みです。最大時は基本手数料率に5%が加算されます。

初回利用時には「請求QUICK」に口座登録が必要で、かつ入金まで最短でも6営業日かかるため、急ぎの入金には向きません。

SBIグループには経営コンサルティングの事業もあり、専任の担当者によるサポートや、希望すれば別途経営コンサルテイングを受けることも可能。

入金QUICKは、「支払い期間の短い債権売買」や「担当者と相談しながら進めたい」場合におすすめのファクタリングサービスです。

電子請求書早払い

| 運営会社 | 株式会社インフォマートとGMOペイメントゲートウェイ株式会社の2社が提供 |

|---|---|

| 設立日 | インフォマート:1998年2月 GMOペイメント:1995年3月 |

| 資本金 | インフォマート:32億1251万円 GMOペイメント:133億2300万円 |

| 取引形態 | 2社間 |

| 手数料 | 1%〜6%(6ヶ月以内に入金となる確定債権のみ) |

| 入金速度 | 最短5営業日(2回目以降は最短2営業日) |

| 利用可能額 | 10万円〜1億円まで |

| 対象事業者 | 法人 |

電子請求書早払いは、株式会社インフォマートとGMOペイメントゲートウェイ株式会社の2社が提供するファクタリングサービス。東証プライム上場企業2社が合同で2020年に誕生させた、ファイナンス事業の一環です。

電子請求書早払いの特徴は、審査に通過した時点で利用企業と取引先ごとにそれぞれ利用可能な金額の「枠」を設定できること。枠内であれば必要なタイミングで自由に資金調達できます。

初回は審査から入金まで最短でも5営業日かかりますが、次回からは最短2営業日で入金可能。事前審査も依頼できるので、予定が決まり次第すぐに対応したい場合は、枠の確保だけでもしておくとスムーズです。

ただし個人事業主やフリーランスの方は利用できません。また6ヶ月以内に入金となる確定債権のみが対象です。

電子請求書早払いは「事前準備をしておきたい」「確定債権であるメリットを活かしたい」法人に最適のサービスです。

銀行系ファクタリングの大手3社

ここからは、銀行系ファクタリング会社のなかからメガバンクとして歴史のある大手3社をご紹介します。

ただし銀行系ファクタリング会社には情報を非公開とする企業も多く、また審査が厳しい・対象顧客が限られるなど制限もあり、1度に比較するには難しいといったデメリットがあります。

はじめて銀行系ファクタリング会社を利用する際には、「対面での面談」と「対象顧客になり得るかどうかの確認」が必須です。

下記に大手銀行系ファクタリング会社の拠点や対象顧客、取引形態、取引可能額をまとめましたので、気になるサービスには事前に見積もりを依頼するようにしてください。

| サービス名 | 拠点 | 対象顧客 | 取引形態 | 利用可能額 |

|---|---|---|---|---|

| 三菱UFJファクター | 関東3拠点、東海 | 法人 | 根保証 下請債権保全支援 国際ファクタリング | 1億円〜 |

| みずほファクター | 関東、関西、九州 | 法人 | 保証(包括、個別、下請け) 国際ファクタリング | 非公開 |

| SMBCファイナンスサービス | 東海、関東 | 法人 | 保証(国内・国際) 建設関連再建保全 手形買取業務 下請再建保全支援 | 非公開 |

それでは、各社の具体的な特徴を確認していきましょう。

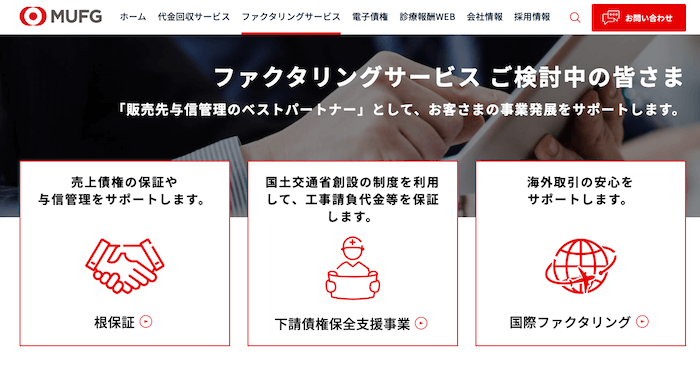

三菱UFJファクター

| 運営会社 | 三菱UFJファクター株式会社 |

|---|---|

| 設立日 | 1977年6月 |

| 資本金 | 20億8000万円 |

| 取引形態 | 3社間 |

| 手数料 | 非公開 |

| 入金速度 | 非公開 |

| 利用可能額 | 1億円~ |

| 対象事業者 | 法人 |

三菱UFJファクター株式会社は1977年に設立された三菱UFJフィナンシャルグループの銀行系ファクタリング会社です。

審査は厳しく、加えて買取限度設定額が1億円以上と高額であることから、独立系やノンバンク系のファクタリング会社と比較すると利用のハードルが高い傾向にあります。

しかし、三菱UFJファイナンスサービスグループの信頼性の高さと事業基盤の安定性は何よりもの魅力。大口でまとまった資金を調達したい大規模事業者の方にマッチした大手のファクタリングサービスです。

みずほファクター

| 運営会社 | みずほファクター株式会社 |

|---|---|

| 設立日 | 1977年4月 |

| 資本金 | 10億円 |

| 取引形態 | 3社間 |

| 手数料 | 非公開 |

| 入金速度 | 非公開 |

| 利用可能額 | 200万円~ |

| 対象事業者 | 法人 |

みずほファクター株式会社は、みずほフィナンシャル・グループの傘下にある銀行系ファクタリング会社です。

みずほフィナンシャルグループの信頼性の高さや事業基盤の安定性が魅力である反面、売掛先にも厳しい審査がある点が特徴。

しかし、買取可能額200万円からとほかの銀行系ファクタリング会社と比較すると少額から利用できるのは嬉しいポイントといえるでしょう。

SMBCファイナンスサービス

| 運営会社 | SMBCファイナンスサービス株式会社 |

|---|---|

| 設立日 | 1972年12月 |

| 資本金 | 828億4300万円 |

| 取引形態 | 3社間 |

| 手数料 | 非公開 |

| 入金速度 | 非公開 |

| 利用可能額 | 非公開 |

| 対象事業者 | 法人 |

SMBCファイナンスサービスは、三井住友銀行から業務委託を受けた億単位の「保証型」や、対象社数が数百社単位の「買取型」など、大規模事業者向けのファクタリングサービスを展開しています。

手数料や入金スピードなど公開データが少ないため電話にてリサーチしたところ、「取引実績や必要書類をベースに個別対応しているため開示が難しい」との回答でした。

電話での対応は非常に良くサポートの良さも伺えたため、計画的かつ大口の取引を希望の場合は1度見積もり依頼をしてみてください。

ノンバンク系ファクタリングの大手2社

ここからは、ノンバンク系ファクタリング会社のなかでも知名度の高い大手2社をご紹介します。

ノンバンク系ファクタリング会社には、銀行系のように非公開情報が多く大規模事業者向けにサービスを展開する企業と、独立系のように幅広いサービス展開をする企業の2種類があります。

今回はそれぞれ1社ずつピックアップし、大手としての企業規模を比較したうえで対象顧客や取引形態、取引可能額、申込方法など、基本的なサービスの違いをまとめました。

| サービス名 | 資本金 | 対象顧客 | 取引形態 | 利用可能額 | 申込方法 |

|---|---|---|---|---|---|

| オリックスファクタリング | 3兆7610億9800万円 | 法人 | 診療・介護・調剤報酬債権 | 非公開 | 来社・来訪 |

| AGビジネスサポート | 1億1000万円 | 法人・個人事業主 | 2社間/3社間 | 10万円〜 | オンライン完結 |

オリックスファクタリング

| 運営会社 | オリックス株式会社 |

|---|---|

| 設立日 | 1964年4月 |

| 資本金 | 3兆7610億9800万円(株主資本) |

| 取引形態 | 診療・介護・調剤報酬債権、3社間 |

| 手数料 | 非公開 |

| 入金速度 | 1ヶ月程度~ |

| 利用可能額 | 非公開 |

| 対象事業者 | 法人 |

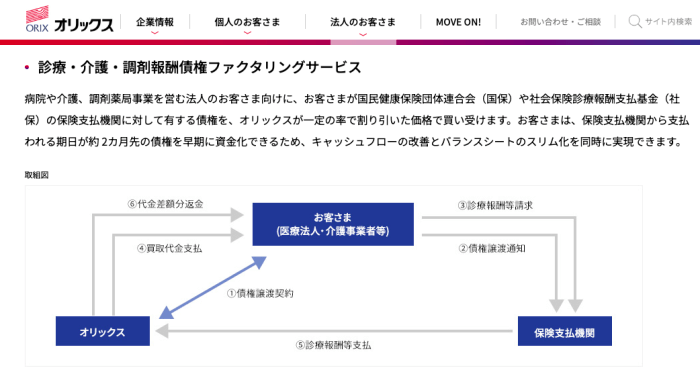

オリックスファクタリングは、診療・介護・調剤報酬債権を主に扱うファクタリング会社です。プライム市場上場企業であるオリックス株式会社のグループ企業で、北海道から沖縄まで日本各地に支店を持ちます。

全国各地で担当者と面談ができるため、膝をつき合わせてじっくり相談したい事業者の方におすすめの大手ファクタリングサービスです。

公開データが少ないため電話で問い合わせたところ「個別対応のため詳細は開示できない」との回答を得ました。

オリックスファクタリングでは審査前に、決算書や事業計画書など必要書類を提出し見積もりをとるのが通常の流れ。入金まで最低1ヶ月程度は必要とのことで、余裕を持って相談する方が良いでしょう。

AGビジネスサポート

| 運営会社 | AGビジネスサポート株式会社 |

|---|---|

| 設立日 | 2001年1月 |

| 資本金 | 1億1000万円 |

| 取引形態 | 2社間、3社間 |

| 手数料 | 2%~ |

| 入金速度 | 即日~ |

| 利用可能額 | 10万円~ |

| 対象事業者 | 法人・個人事業主 |

AGビジネスサポートは、法人・個人事業主の資金面からの事業サポートを目的とし、アイフルグループの一員として2001年に設立されたローン会社です。

AGビジネスサポートのファクタリングサービスは、申し込み方法が手軽で、低い手数料が特徴。10万円から利用でき、法人から個人事業主まで幅広く対応しています。

ただし、土日祝日の営業は行っていないため、即日入金希望の際はご注意ください。

大手ファクタリング会社を選ぶポイント

ファクタリングを扱う大手企業はそれぞれ特徴が異なるため、自社に適したサービスを見つけるには少しポイントを押さえておく必要があります。

大手のファクタリング会社を選ぶポイントは、次の7点です。

- 営業実績など企業規模

- 取引形態の種類

- 買取可能額の下限と上限

- 入金までに必要な期間

- 手数料の上限

- サポート体制の有無

- 口コミなど利用者の声

なかでも「取引形態の種類」「入金までに必要な期間」「手数料の上限」は売掛先との関係性保持やトラブル防止にも繋がります。

ファクタリングの契約前に必ず確認するようにしましょう。

営業実績など企業規模

企業規模や営業実績などの情報は、信頼できるファクタリング大手であるかどうかを見極める際にとても役立ちます。

具体的には、次のような情報を押さえておくと良いでしょう。

- 営業実績

- 上場の有無

- 創業年数

- 資本金

ファクタリングは、2010年頃から徐々に浸透してきた資金調達方法です。歴史の深い上場企業が運営する会社もありますが、独立系企業のなかには比較的若い企業も多く存在します。

当記事でご紹介したファクタリング会社は若くとも2015年前後には創業され、専門業社としての実績がある大手ばかりです。迷う場合は基準として参考にしてみてください。

取引形態の種類

ファクタリングの取引形態は、入金までの期間や手数料だけでなく、売掛先との信頼にも関わるポイントです。

ファクタリングの大手でも会社によって取り扱いが異なるため、事前に希望の取引形態を確認しておきましょう。

まずファクタリングには、「買取型」と「保証型」の2種類あります。

保証型は、国際ファクタリングなど大口債権での取り扱いがメイン。そのため、幅広い規模の事業者に利用されているファクタリングは買取型です。

- 診療報酬債権など専門ファクタリング

- 2社間ファクタリング

- 3社間ファクタリング

診療報酬債権など専門ファクタリングは、業種別対応のため利用できる事業者が限定されます。

2社間ファクタリングは、「利用者」と「ファクタリング会社」の2社で行うファクタリングの契約です。3社間は2社間に加え、「売掛先」への通達も含まれます。

2社間と3社間の違いについて、次の表にまとめました。

| 2社間 | 3社間 | |

| 売掛先への通達 | 不要 | 必要 |

| 入金スピード | 早い | 遅い |

| 手数料 | 高い | 安い |

3社間は売掛先へ通達・回収が行われるため、手数料を比較的安く抑えることができます。

ただし「売掛先に知られたくない」「素早く資金調達したい」ときには向きませんので、その場合は2社間ファクタリングを検討してください。

買取可能額の下限と上限

ファクタリング大手のなかには億単位の大口債権のみ扱うという会社もあり、希望額によっては審査さえ申込みできないという可能性もあります。

銀行系ファクタリングは大口債権に特化している会社が多く、過去の取引実績などが影響することも。

買取可能額の下限が比較的低く、事業規模に関わらず利用しやすい会社は独立系です。

ノンバンク系ファクタリングはその中間層とも言えますが、取引形態を3社間に限定する会社も多いので、希望の取引形態と併せて確認をしてください。

入金までに必要な期間

入金までに必要な期間は、ファクタリング会社によって異なります。

銀行系やノンバンク系の多くは対面型の申込みが必須で、書類提出から審査、入金まで1カ月を要する場合もあります。

このため、時間に余裕がある、大口債権をじっくり慎重に扱いたい場合におすすめです。

独立系ファクタリングや一部のノンバンク系はオンライン完結での審査・入金対応も可能で、早ければ申込みから数時間後には資金調達できます。

即日入金では取引が2社間のみという点は留意すべきですが、即時対応が可能なファクタリングの最大の特徴とも言えます。

手数料の上限

ファクタリングはほかの資金調達手段と比べ、手数料が高くなる傾向にあります。そのため、各社手数料の上限を必ず確認するようにしましょう。

一般的なファクタリングの手数料は、2社間で10%〜20%、3社間で1%〜9%程度。回収リスクの観点から、3社間取引の方が手数料は安くなります。

公式サイトに上限の記載がない場合は、事前に見積もりを取って適応される手数料率を確認するようにしてください。

また次のような場合は、手数料を比較的安く抑えることもできます。

- 売掛先が上場企業など信頼度が高い

- 請求書の買取金額が大きい

- 2社間取引で債権譲渡登記を行う

- オンライン完結など非対面型を選ぶ

- 2回目以降の継続利用

手数料率を抑えたい方は上記のポイントもおさえてみてください。

サポート体制の有無

ファクタリングを利用する事業者の中には、「ファクタリングを利用しなくても資金繰りができるようになりたい」と考える人もいるでしょう。

ファクタリング大手のなかには、独自の経営サポートを実施する会社もあります。

例えば株式会社アレシア運営のベストファクターは、利用者限定で「財務コンサルティング」のサービスを無料で展開しています。

経営上や資金繰りに関する相談が可能な点も、大手ファクタリングならではのサービスです。

口コミなど利用者の声

大手のファクタリング会社は実績が豊富なため、利用者の口コミも参考にしやすいです。

例えば「中小企業金融サポート機構」には、対応の良さに関する評判がありました。

とても丁寧に対応してもらえたし担当してくれる人が毎回同じだったので、より話がスムーズに進んで面倒に感じないのが良かったです。

https://minhyo.jp/chushokigyo-support

また「ベストファクター」には、対応の迅速さについての口コミもありました。

私の場合は水曜日の午前中1番で問い合わせを行い、書類等を急いで準備し資金調達ができたのは夕方前となりました。まさかここまでスムーズに調達できるとは思っていませんでしたので驚きと感動があり、とにかく助けてもらえました。

https://minhyo.jp/bestfactor

実際の対応や手数料についてなど、利用者でなければ分からない情報がないか事前に調べておくと良いでしょう。

まとめ

本記事では、独自に実施したアンケート調査をもと、種類別に大手のファクタリング会社を16社ご紹介しました。

同じファクタリングサービスを提供している会社といっても、特徴や強みはさまざまです。

安心、安全にファクタリングサービスが利用できるよう、事業規模や営業実績はもとより、取引形態や手数料、審査方法などをしっかりと確認しましょう。自分にぴったりのファクタリング会社を選んでください。