ファクタリングとは、売掛債権を買い取ってもらうことで支払い期日前に現金化できる仕組みのこと。売上はあるものの一時的に資金繰りに困っている人や、資金調達をしたいけど融資審査に落ちてしまう人におすすめのサービスです。

この記事では厳選したおすすめのファクタリング会社11選をランキング形式で紹介します。また、ファクタリング会社を選ぶ際に重要な比較ポイント6つも解説しますので、ぜひ参考にして自分に合ったファクタリングサービスを選んでくださいね。

- PAYTODAY

- ビートレーディング

- トップマネジメント

- 入金までのスピード

- 手数料率の上限と下限

- 2社間か3社間か

- 利用可能額の下限と上限

- 債権譲渡登記

- 実績・信頼性

ファクタリング会社おすすめ11選

まず、比較ポイントをもとに厳選したおすすめのファクタリング会社11選をランキング形式で紹介します。

| 順位 | 会社名/サービス名 | 入金スピード | 手数料率 | オンライン完結 | 取引形態 |

|---|---|---|---|---|---|

| 1位 | PAYTODAY | 最短30分 | 1%~9.5% | 〇 | 2社間 |

| 2位 | ビートレーディング | 最短2時間 | 2%~12% | 〇 | 2社間・3社間 |

| 3位 | トップマネジメント | 最短即日 | 0.5%~12.5% | 〇 | 2社間・3社間 |

| 4位 | PMG | 最短2時間 | 2%~ | 〇 | 2社間・3社間 |

| 5位 | QuQuMo | 最短2時間 | 1%~ | 〇 | 2社間 |

| 6位 | 日本中小企業金融サポート機構 | 最短3時間 | 1.5%~ | 〇 | 2社間・3社間 |

| 7位 | ラボル | 最短60分 | 一律10% | 〇 | 2社間 |

| 8位 | ペイトナーファクタリング | 最短10分 | 一律10% | 〇 | 2社間 |

| 9位 | ベストファクター | 最短即日 | 2%~20% | × | 2社間・3社間 |

| 10位 | アクセルファクター | 最短即日 | 2%~ | 〇 | 2社間・3社間 |

| 11位 | マイナビブリッジ | 1週間~ | 2%~7% | × | 2社間 |

1位:PAYTODAY(ペイトゥデイ)

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 審査スピード | 最短30分 |

| 入金スピード | 最短30分 |

| 手数料 | 1%~9.5% |

| ファクタリング種類 | 2社間 |

| 利用可能額 | 10万円~上限なし |

| 契約方法 | オンライン完結(対面も可能) |

| 営業日 | 平日10:00~17:00 |

| 必要書類 | 買取を希望する請求書 代表者の本人確認書類(免許証、パスポートなど顔写真のあるもの) ※必須ではないが、直近の決算書一式・入出金明細 |

| 債権譲渡登記 | 原則不要 |

- 最大90日後の請求書買取

- 手数料が2社間で1%~9.5%とリーズナブルな設定

- AI審査で最短30分で入金

- 3社間取引は行っていない

PAYTODAYはAI審査の導入により、申込から入金まで最短30分というスピードに強みを持つファクタリング会社です。

ベンチャー企業・スタートアップ、地方中小企業の利用が多いのが特徴で、これまでの累計申込額100億円以上という実績があります。

手数料が1%からとリーズナブルで上限も9.5%と明確なのも安心できるポイント。

公式サイトでは、売掛先への請求額・PAYTODAYの利用回数など6項目を入力することで、すぐに概算査定額を確認できるのも便利です。

利用額の下限が10万円~上限なしと少額から大口までのニーズに対応可能で、最大90日後の請求書買取も実施している点も利用のしやすさに繋がっています。気になるポイントは3社間取引ができないところですが、最初から2社間取引を利用したい人はこの点は考慮しなくて良いでしょう。

2位:ビートレーディング

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 審査スピード | 最短30分 |

| 入金スピード | 最短2時間 |

| 手数料 | 2%~12%(2者間で4%~12%程度、3者間で2%~9%程度) |

| ファクタリング種類 | 2社間・3社間、注文書、診療報酬、介護報酬 |

| 利用可能額 | 無制限 |

| 契約方法 | オンライン・来社・訪問 |

| 営業日 | 平日9:30~18:00 |

| 必要書類 | 売掛先からの入金が確認できる通帳のコピー(表紙付2か月分)、売掛債権に関する資料(契約書・発注書・請求書など) |

| 債権譲渡登記 | なしでも取り扱い可能 |

- 最短2時間で入金

- 業界トップクラスの実績と営業年数

- 2社間・3社間OK

- 手数料が明確で利用可能額は無制限

- 少額で利用の場合、手数料率が高くなってしまうことがある

- 担当者によって対応に良し悪しがあるとの口コミが見られる

ビートレーディングは2012年に設立され、これまでに5.2万社以上との取引・累計買収額1170億円以上と業界トップクラスの実績があるファクタリング会社です。

2者間・3者間ファクタリングの他、注文書ファクタリング、介護報酬・診療報酬債権ファクタリングも取り扱っていて、顧客の様々なニーズに対応する仕組みを整えています。

手数料が2~12%と下限がリーズナブルかつ上限が明確なのも安心できるポイント。

利用可能額は無制限でこれまでに3万円~7億円の取引実績があり、少額調達も大規模調達も可能です。

契約はオンラインと対面から選択が可能。東京本社の他、仙台・名古屋・大阪・福岡に支店を構えているのでオンラインが不安な人も来訪・出張で対面契約しやすい体制です。

取り扱うファクタリングの種類や契約方法の選択肢が幅広く、手数料も比較的リーズナブルなのでバランスの良いファクタリングサービスと言えます。どこに依頼するか迷っている人、自分にどのようなファクタリングサービスが合うかわからない人におすすめです。

3位:トップマネジメント

| 運営会社 | 株式会社トップ・マネジメント |

|---|---|

| 審査スピード | 最短30分 |

| 入金スピード | 最短即日 |

| 手数料 | 2社間:3.5%~12.5%、3社間:0.5%~3.5% |

| ファクタリング種類 | 2社間・3社間・注文書・見積書 |

| 利用可能額 | 30万円~3億円(1社につき1億円まで) |

| 契約方法 | 対面(出張OK)・オンライン完結 |

| 営業日 | 平日10:00~19:00 |

| 必要書類 | 本人確認書類、売却希望(売掛金)の請求書、昨年度の決算書、直近7ヶ月の入出金明細 |

| 債権譲渡登記 | 原則必要だが、なしも可能 |

- 創業10年以上、55,000件を超える実績

- 審査は最短30分、入金は最短即日

- 3社間なら手数料0.5%~、2社間でも3.5%~と比較的リーズナブル

- 条件を満たせば見積書ファクタリングも可能

- 契約時に対面またはオンラインでの面談が必須

トップマネジメントは創業10年以上、総買取件数55,000件を超える実績を持つファクタリング会社です。

契約には30分程度の面談が必須ですが、オンライン完結型を希望すればPCやスマホからZoomでの面談が可能で、電子サイン契約に署名することで契約を締結できます。

オンラインが不安な人は対面もOKですが、契約にあたって印鑑証明や会社実印などが必要になるので準備しておきましょう。

手数料率は3社間を選択すれば0.5%~と業界最安水準、2社間でも3.5%~と比較的リーズナブルです。

また、トップマネジメントは多様なファクタリングサービスを運営していることも特徴です。

設立から半年以上、月商500万円以上の法人であれば注文書ファクタリング、さらには見積書ファクタリングを利用することができます。支払期日が長い事業を営む会社には嬉しいポイントですね。

そのほか、ファクタリング専用口座を作ることで手数料を抑える「電ふぁく」、助成金とファクタリングを組み合わせた「zeroファク」などのサービスを展開しているので、自分の都合に合ったサービスを選べる可能性が広がっています。

4位:PMG

| 運営会社 | ピーエムジー株式会社 |

|---|---|

| 審査スピード | 最短20分 |

| 入金スピード | 最短2時間 |

| 手数料 | 2%~ |

| ファクタリング種類 | 2社間・3社間 |

| 利用可能額 | 30万円〜上限なし |

| 契約方法 | 対面・オンライン完結 |

| 営業日 | 平日8:00~22:00(電話受付) |

| 必要書類 | 請求書、決算書、通帳のコピー |

| 債権譲渡登記 | 原則必要だがなしのプランも提案可能 |

- 東京商工リサーチの調査で独立系ファクタリング企業売上No.1を獲得した実績

- 東京本社を含め全国に10か所の拠点がある

- 資金調達だけでなく経営改善のサポートも手がけている

- 手数料の上限が非公開

PMGはファクタリングのほかに財務コンサルティングや助成金紹介なども手がける中小企業支援機構です。ファクタリングの月間取扱件数は1500件以上で、2024年2月には東京商工リサーチの調査で独立系ファクタリング企業売上No.1を獲得。

公式サイトで毎月の契約件数や総買取額を公開するなど透明性を重視している点、公表されているリピート率が96%と高い点も魅力です。

契約はオンライン・対面どちらも可能。東京本社を含め10か所に拠点があるので、担当者と顔を合わせて相談したい人も利用しやすい体制を整えています。

中小企業に対しての経営サポートを多角的に行っているので、資金調達にとどまらず経営改善の相談もしたいという人におすすめです。

気になるポイントは手数料率の上限が公開されていないこと。しかし、見積提示まで最短20分とスピーディーな審査を実現していますので、まずは見積を取って内容を確認してみると良いでしょう。

5位:QuQuMo(ククモ)

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 審査スピード | 最短30分 |

| 入金スピード | 最短2時間 |

| 手数料 | 1%~ |

| ファクタリング種類 | 2社間 |

| 利用可能額 | 無制限 |

| 契約方法 | オンライン完結 |

| 営業日 | 平日9:00~19:00 |

| 必要書類 | 請求書・通帳・契約時に本人確認書類(運転免許証、パスポートなど) |

| 債権譲渡登記 | 原則不要 |

- 審査通過率98%、最短2時間で入金

- 審査書類が法人の場合、請求書・通帳の2点のみ

- 手数料1%~

- 手数料の上限が非公開

- 迅速な対応という評価が多い一方で、連絡が遅い・ないという口コミも一部見られる

QuQuMoは98%という高い審査通過率と入金まで最短2時間のスピードを実現しているファクタリングサービスです。

オンライン完結で2社間ファクタリングに特化していること、債権譲渡登記が原則不要なこと、審査書類が法人の場合は2点と業界で最も少ないことがこのスピードに繋がっていると考えられます。

手数料の下限が1%と業界最安レベルな点もQuQuMoの魅力ですが、手数料の上限は公開されていません。売掛債権の信用性が手数料につながることから、場合によっては高めの手数料となる可能性もあります。

しかし、QuQuMoでは審査結果とともに見積も最短30分で提示され、手数料を明確にしてから契約することができるので安心です。

6位:日本中小企業金融サポート機構

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 審査スピード | 最短30分 |

| 入金スピード | 最短3時間 |

| 手数料 | 1.5%~ |

| ファクタリング種類 | 2社間・3社間 |

| 利用可能額 | 無制限 |

| 契約方法 | オンライン・対面・郵送 |

| 営業日 | 平日9:30~18:00 |

| 必要書類 | 通帳のコピー(表紙付き、3か月分)、売掛金に関する資料(請求書・契約書など) |

| 債権譲渡登記 | 場合による |

- 入金まで最短3時間

- 手数料1.5%~とリーズナブルな設定

- 財務省・経済産業省の下位組織が法に基づき認定している機関

- 手数料の上限が非公開

- 場合によっては追加資料が必要になることもある

日本中小企業金融サポート機構は、法に基づき財務局および経済産業局が認定している機関です。

中小企業の経営サポートに力を入れていて、ファクタリングを含めた支援総額は113億円、対応業種は27種という実績があります。

中小企業庁が設けている認定基準をクリアしたスタッフが在籍しているので、ファクタリングのほか経営や資金繰りに関する無料相談も可能です。

ファクタリングの審査通過率が高く、審査結果が出るまでに最短30分、手数料については1.5%~と業界最安水準を実現している点が魅力。

ただし、2社間ファクタリングは手数料が高めになる傾向があるようです。

審査に必要な書類はオンライン・メール・FAXのほかLINEでも受け付けているので、スマホから手軽に提出できるのも嬉しいポイントです。

7位:ラボル

| 運営会社 | 株式会社ラボル |

|---|---|

| 審査スピード | 最短60分 |

| 入金スピード | 最短60分 |

| 手数料 | 一律10% |

| ファクタリング種類 | 2社間 |

| 利用可能額 | 1万円〜 |

| 契約方法 | オンライン完結 |

| 営業日 | 平日・土日祝 |

| 必要書類 | 免許証などの本人確認書類、請求書、取引を示すエビデンス(取引先とのメール等) |

| 債権譲渡登記 | 原則不要 |

- 24時間365日振込対応

- 手数料が一律10%と明確

- 東証プライム上場企業である株式会社セレスの子会社

- 利用可能額が100万円までなので、大口には向かない

- 土日祝の審査に対応しているが、申請内容によっては平日審査しかできない場合もある

ラボルは24時間365日振込対応を実現しているファクタリング会社です。会社設立は2021年で他社と比べると営業年数は短いものの、東証プライム上場企業である株式会社セレスの子会社である点は安心感があります。

振込対応時間については、審査が完了した場合についてで審査そのものを24時間365日行っているわけではありません。しかし、営業時間内であれば土日祝も審査受付していて、銀行の営業時間にかかわらず入金されるのは大きなメリット。

手数料が一律10%と明確なのも買取額を見立てやすく、急な資金繰りが必要な場合に利用しやすいファクタリング会社です。

8位:ペイトナーファクタリング

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 審査スピード | 最短10分 |

| 入金スピード | 最短10分 |

| 手数料 | 一律10% |

| ファクタリング種類 | 2社間 |

| 利用可能額 | 1万円(初回25万円)〜100万円 |

| 契約方法 | オンライン完結 |

| 営業日 | 平日10:00~19:00 |

| 必要書類 | 請求書と本人確認書類 必要に応じて、口座の入出金明 |

| 債権譲渡登記 | 原則不要 |

- 入金スピードが最短10分という業界最速水準

- 手数料が一律10%と明確

- 利用可能額が100万円までなので、大口には向かない

- 取り扱う請求書の支払いサイトが70日以内とやや短め

ペイトナーファクタリングは審査完了と入金を同時に行うことで、入金まで最短10分という業界最速レベルのスピードを実現しているファクタリング会社です。

2者間ファクタリングに特化していることに加え手数料を一律10%とし、見積を不要にしていることがこのスピード感に繋がっています。

利用可能額は1万円~100万円と制限があり、支払いサイトが70日以内の請求書が利用対象となりますが、少額を迅速に調達したい人にはおすすめの会社です。

また、ペイトナーファクタリングの利用者は累計申請件数は10万件以上という実績を持っています。

9位:ベストファクター

| 運営会社 | 株式会社アレシア |

|---|---|

| 審査スピード | 最短30分 |

| 入金スピード | 最短即日 |

| 手数料 | 2~20% |

| ファクタリング種類 | 2社間・3社間、注文書 |

| 利用可能額 | 30万円~1億円 |

| 契約方法 | 審査時は来店不要、契約時に面談が必要 |

| 営業日 | 平日10:00~19:00 |

| 必要書類 | 審査に必要な書類:身分証明書、請求書、入出金の通帳(Web含む) 契約に必要な書類:納税証明書、印鑑証明書、登記簿謄本 |

| 債権譲渡登記 | 応相談 |

- 審査通過率92.2%、最短即日で入金

- 即日振込実行率は約6割

- 無料の財務コンサルティングなどのサポート体制もあり

- 手数料率の上限が20%とやや高め

- 契約時に対面での面談が必須

ベストファクターは審査通過率92.2%、年間利用社数1000件以上の実績があるファクタリング会社です。即日振込実行率は約6割で、実際に「始業後連絡するとすぐに営業担当が駆けつけてくれて、当日の14時には600万円を調達できた」という口コミもありました。

公式サイト上では最新の平均買取率や即日振込実行率、最小・最高買取額を公開しているので初めて利用する人も、他社からの乗り換えを検討している人にも参考になります。

審査時はオンライン手続きが可能で必要書類も3点と多くないですが、契約時には対面での面談が必須。登記簿謄本などの書類も必要です。

面談必須はスピード重視派にはネックかもしれませんが、ベストファクターでは利用者向けに無料の財務コンサルティングなどのサポート体制を整えているため、面談時に財務相談することもできます。

一時の資金繰りだけでなく、財務改善も含めて相談したい人や法人におすすめです。

10位:アクセルファクター

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 審査スピード | 最短1時間 |

| 入金スピード | 最短即日 |

| 手数料 | 〜100万円:10%〜、101~500万円:5%〜、501~1000万円:2%~、1001万円以上:応相談 |

| ファクタリング種類 | 2社間・3社間 |

| 利用可能額 | 30万円~1億円 |

| 契約方法 | オンライン、対面 |

| 営業日 | 平日9:30~19:00 |

| 必要書類 | 売掛金が確認できる書類(請求書など) 直近の確定申告書 入金が確認できる預金通帳 代表者の身分証明書 |

| 債権譲渡登記 | 原則不要 |

- 審査通過率93%、最短即日で入金

- 申込みの半数以上が即日対応の実績

- 債権譲渡登記は原則不要

- 手数料率の上限が非公開

- 対応に時間がかかるとの口コミが見られる

アクセルファクターは債権譲渡登記が原則不要で、審査から入金まで「原則即日」を心掛けているファクタリング会社です。実際に申込の半数以上が即日対応という実績を持っています。

最長180日の支払債権まで対応している点も、請求書の早期現金化を希望する人には嬉しいポイント。手数料率については、利用額ごとに下限が明確にされているのが特徴です。

また、業界初の早期申込割引を導入していて、申込日を起点に入金希望日60日前の申し込みで2%割引、30日前で1%割引を実施しています。入金希望日まで余裕のある人は検討してみると良いでしょう。

さらに、アクセルファクターは関東財務局及び関東経済産業局認定の機関であるため、特に中小企業に向けた専門性の高い支援を行う体制を整えていると言えます。

11位:マイナビブリッジ

| 運営会社 | 株式会社マイナビブリッジ |

|---|---|

| 審査スピード | – |

| 入金スピード | 審査期間込みで1週間~3週間程度(急ぎの場合は電話で応相談) |

| 手数料 | 2~7% |

| ファクタリング種類 | 2社間 |

| 利用可能額 | 10万円~1億円 |

| 契約方法 | 対面(申込はオンライン・電話) |

| 営業日 | 平日9:00~17:30 |

| 必要書類 | 担当者から連絡(請求書・決算書・月次試算表・入出金明細・会社謄本・契約書等) |

| 債権譲渡登記 | 必須 |

- マイナビの子会社が運営

- 手数料が2社間で2~7%とリーズナブルな設定

- 利用可能額は10万円~1億円

- 債権譲渡登記が必須

- 対面での契約が必須

- 必要書類が多め

マイナビブリッジのファクタリングは、マイナビの子会社が運営する法人向けのファクタリングサービスです。運営会社がマイナビグループという点は安心感がありますね。

本サービスは、最短即日などスピードに強みを持つ他社と比較すると、審査や入金に時間がかかる傾向にあります。その点は急いで資金調達したい人にはネックかもしれません。また、編集部が問い合わせたところ債権譲渡登記についても必須との回答でした。

しかし、2社間ファクタリングの手数料相場が10~20%と言われる中、2社間で手数料2~7%を実現している点は大きなメリットと言えます。また、利用可能額は10万円~1億円で小規模調達も大規模調達も可能。電話応対も丁寧な印象でした。

期日に余裕がありなるべく手数料を抑えたい人・他社からの乗り換えを検討している人などにおすすめのサービスです。

おすすめファクタリング会社の比較ポイント

ファクタリング会社は数多くありますが、少しでも自分にとって満足のいくファクタリングサービスを利用したいですよね。

ここからは、ファクタリング会社の比較ポイント6つを紹介します。自分の希望の優先順位を決めて、ぜひファクタリング会社を選ぶ参考にしてみてください。

入金までのスピード

資金調達の期日まで余裕がない人は、入金までがスピーディーでオンライン完結できるファクタリングサービスを選びましょう。土日を挟む場合は、土日祝も審査受付している会社がおすすめです。

- 入金まで最短10分:ペイトナーファクタリング

- 入金まで最短60分・土日祝営業:ラボル

手数料率の下限と上限

ファクタリングは融資や貸金とは違い法定の上限手数料率がなく、ファクタリング会社の裁量で手数料を決定することができます。手数料の下限がリーズナブルであっても上限が公開されていない場合は注意が必要です。

また、手数料が明確でも下限と上限に幅がある場合がほとんどなので、いずれにせよ見積をとるのがおすすめ。できれば何社か相見積をとると、より有利な条件でファクタリングを利用できる可能性が高まります。

- 手数料の下限が0.5%:トップマネジメント

- 手数料の上限が7%:マイナビブリッジ

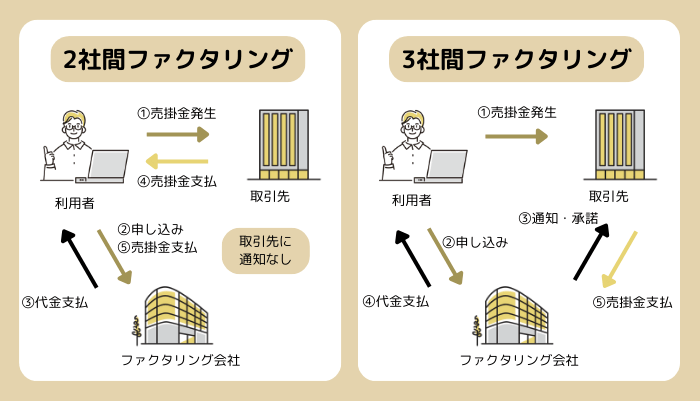

2社間か3社間か

スピード重視なら2社間ファクタリング、リスクを抑えなるべく手数料を低くしたいなら3社間ファクタリングがおすすめです。

2社間ファクタリングは依頼主とファクタリング会社で手続きが完結するため、取引先に知られなくて済むという点が大きなメリットです。また取引先への通知や交渉が不要なので、3社間ファクタリングよりもスピーディーに契約できる可能性が高い点もポイント。

しかし、売掛先の承諾がない分ファクタリング会社にとってはリスクが大きく、3社間に比べると手数料は高めの傾向となっています。

3社間ファクタリングは、取引先の承諾が必要であるため2社間に比べると契約までに時間を要することが多いです。しかし、その分ファクタリング会社のリスクは低いと判断されるため手数料はリーズナブルに抑えられ、審査も通りやすい傾向にあります。

また、3社間ファクタリングは2社間に比べると複雑な取引となるので悪徳業者が参入しにくく、利用者にとってもリスクが低いと言えるでしょう。

利用可能額の下限と上限

ファクタリングサービスは利用可能額の下限と上限が決まっている場合が多いので、買い取ってほしい請求書の額面と利用可能額を事前に照らし合わせる必要があります。

大規模調達の実績が豊富な会社もあれば、1万円~など少額調達に対応している会社もあるので、調達希望額に合った会社・サービスを選びましょう。

定期的なファクタリング利用を視野に入れていて、調達したい金額に幅があるようなら利用可能額無制限の会社がおすすめです。

- ビートレーディング

- 日本中小企業金融サポート機構

- QuQuMo

債権譲渡登記

債権譲渡登記は、主に2社間ファクタリングの際に行われる手続きです。

入金スピードを重視するなら、債権譲渡登記の手続きなしでも対応できるファクタリング会社を選ぶと良いでしょう。

債権譲渡登記は東京法務局での手続きが必要なので、登記を行うと入金までに時間がかかる可能性が高いです。加えて、登記された内容は申請すれば誰でも閲覧できるので取引先に知られる可能性もゼロではないこと、登記費用が別途必要になることもデメリット。

しかし、ファクタリング会社にとっては債権譲渡登記を行うことで、売掛債権の二重譲渡リスクを避けられるため、手数料が低めとなる傾向です。手数料を抑えたい場合は債権譲渡登記ありを選択すると良いでしょう。

実績・信頼性

ファクタリングは売掛債権を譲渡することで資金調達する手段なので、貸金業ではありません。貸金業は、貸金業法により登録業者しか営業できない定めとなっていますが、ファクタリング業には登録制度のようなものはなく、どのような会社も参入できる状態です。ほとんどのファクタリング会社が信頼性のある会社ですが、中には悪徳業者が存在することも否めません。

その点、実績がしっかりとある会社は安心感がありますね。これまでのファクタリング実績のほか運営元の会社についてもリサーチし、信頼できる会社を選ぶのがポイントです。

ファクタリング会社ランキングの作成根拠について

前章で解説しているファクタリング会社選びの比較ポイントを判断するための「比較項目」について、各社に点数付けを行い総合点数でランキングを決定しました。

比較項目は下記の通りです。

| 比較ポイント | 比較項目 |

|---|---|

| 入金までのスピード | 審査スピード 入金スピード オンライン完結できるか 土日祝対応(審査受付)可能か |

| 手数料率の下限と上限 | 手数料率の下限 手数料率の上限 |

| 2社間か3社間か | 2社間・3社間を選択できるか |

| 利用可能額の下限と上限 | 利用可能額の下限 利用可能額の上限 |

| 債権譲渡登記 | 債権譲渡登記の有無 |

| 実績・信頼性 | 会社の設立年数 親会社・グループ会社が大企業または上場企業であるか |

ランキングの作成方法

各項目ごとに最も優れているサービスを10点として評価しています。

ただし、項目によっては当てはまれば5点・当てはまらなければ0点のように採点している場合もあります。各点数表の会社名/サービス名は上から点数が高い順に掲載しています。※同点の場合は総合得点の高い方を上に掲載。

ここからは、総合得点に加えて各比較項目ごとの点数表も紹介しますので、特に重視したい項目がある人はぜひ参考にしてください。

総合得点

まず、総合得点を公開します。各サービスの強みとも言える上位2位となった比較項目も合わせて紹介します。

| 会社名/サービス名 | 総合得点 | 上位の比較項目 |

|---|---|---|

| PAYTODAY | 70 | 入金スピード、手数料率の下限・上限 |

| ビートレーディング | 69 | 利用可能額の下限・上限、会社の設立年数 |

| トップマネジメント | 64 | 手数料率の下限、会社の設立年数 |

| PMG | 62 | 審査スピード、利用可能額の上限 |

| QuQuMo | 61 | 手数料率の下限、利用可能額の下限・上限 |

| 日本中小企業金融サポート機構 | 60 | 利用可能額の下限・上限 |

| ラボル | 54 | 土日対応可能、親会社が上場企業 |

| ペイトナーファクタリング | 53 | 審査スピード、入金スピード |

| ベストファクター | 49 | |

| アクセルファクター | 46 | |

| マイナビブリッジ | 39 | 手数料率の上限、親会社が大企業 |

①審査スピード

スピーディーに見積が欲しい場合は、審査スピードを重視すると良いでしょう。ただし、調達希望額や取引先の信頼性によっても審査スピードは変わってきます。お急ぎの場合は、複数社から見積をとりスピーディーな返信をくれたところから検討していくのがおすすめです。

| 会社名/サービス名 | 入金スピード | 点数 |

|---|---|---|

| ペイトナーファクタリング | 最短10分 | 10 |

| PMG | 最短20分 | 9 |

| PAYTODAY | 最短30分 | 8 |

| ビートレーディング | 最短30分 | 8 |

| トップマネジメント | 最短30分 | 8 |

| QuQuMo | 最短30分 | 8 |

| 日本中小企業金融サポート機構 | 最短30分 | 8 |

| ベストファクター | 最短30分 | 8 |

| ラボル | 最短60分 | 2 |

| アクセルファクター | 最短60分 | 2 |

| マイナビブリッジ | 最短1週間程度 | 0 |

②入金スピード

少しでも早く資金を調達したい方は入金スピードを参考にしてください。

| 会社名/サービス名 | 入金スピード | 点数 |

|---|---|---|

| ペイトナーファクタリング | 最短10分 | 10 |

| PAYTODAY | 最短30分 | 9 |

| ラボル | 最短60分 | 8 |

| ビートレーディング | 最短2時間 | 7 |

| PMG | 最短2時間 | 7 |

| QuQuMo | 最短2時間 | 7 |

| 日本中小企業金融サポート機構 | 最短3時間 | 4 |

| トップマネジメント | 最短即日 | 3 |

| ベストファクター | 最短即日 | 3 |

| アクセルファクター | 最短即日 | 3 |

| マイナビブリッジ | 最短1週間程度 | 0 |

③オンライン完結できるか

入金スピードを比較する観点のひとつとして、オンライン完結できるかを点数化しました。

オンライン完結可能であれば5点、不可であれば0点としています。

| 会社名/サービス名 | オンライン完結 | 点数 |

|---|---|---|

| ビートレーディング | 可能 | 5 |

| PAYTODAY | 可能 | 5 |

| トップマネジメント | 可能 | 5 |

| 日本中小企業金融サポート機構 | 可能 | 5 |

| QuQuMo | 可能 | 5 |

| ラボル | 可能 | 5 |

| PMG | 可能 | 5 |

| アクセルファクター | 可能 | 5 |

| ペイトナーファクタリング | 可能 | 5 |

| マイナビブリッジ | 不可(対面必須) | 0 |

| ベストファクター | 不可(対面必須) | 0 |

④土日祝対応可能か

入金スピードを比較する観点のひとつとして、土日祝も審査受付可能かを点数化しました。

土日祝も対応可能であれば5点を付与しています。土日対応可能なのはラボルのみとなっています。

| 会社名/サービス名 | 土日対応 | 点数 |

|---|---|---|

| ラボル | 可能 | 5 |

| ビートレーディング | 不可 | 0 |

| PAYTODAY | 不可 | 0 |

| トップマネジメント | 不可 | 0 |

| 日本中小企業金融サポート機構 | 不可 | 0 |

| QuQuMo | 不可 | 0 |

| PMG | 不可 | 0 |

| アクセルファクター | 不可 | 0 |

| ペイトナーファクタリング | 不可 | 0 |

| マイナビブリッジ | 不可 | 0 |

| ベストファクター | 不可 | 0 |

⑤手数料率の下限

手数料の下限がリーズナブルだと申込しやすいですね。ただし、下限に近い手数料が適用されるのは基本的に優良な売掛債権の場合です。さらに、2社間・3社間取引両方行っているサービスの場合、3社間取引の下限である場合が多いです。

| 会社名/サービス名 | 手数料率の下限 | 点数 |

|---|---|---|

| トップマネジメント | 0.5% | 10 |

| PAYTODAY | 1% | 9 |

| QuQuMo | 1% | 9 |

| 日本中小企業金融サポート機構 | 1.5% | 9 |

| ビートレーディング | 2% | 8 |

| PMG | 2% | 8 |

| アクセルファクター | 2% | 8 |

| ベストファクター | 2% | 8 |

| マイナビブリッジ | 2% | 8 |

| ラボル | 一律10% | 1 |

| ペイトナーファクタリング | 一律10% | 1 |

⑥手数料率の上限

上限がわかっているサービスだと手数料のMAXを計算できるので安心ですね。ただし、手続き内容によっては追加料金がかかる場合のあるので、見積を取りましょう。上限非公開の場合でも相見積を取ると、上限が公開されているサービスよりもリーズナブルな場合もあります。

| 会社名/サービス名 | 手数料率の上限 | 点数 |

|---|---|---|

| マイナビブリッジ | 7% | 10 |

| PAYTODAY | 9.5% | 9 |

| ラボル | 一律10% | 8 |

| ペイトナーファクタリング | 一律10% | 8 |

| ビートレーディング | 12% | 6 |

| トップマネジメント | 12.5% | 5 |

| ベストファクター | 20% | 4 |

| PMG | 非公開 | 3 |

| QuQuMo | 非公開 | 3 |

| 日本中小企業金融サポート機構 | 非公開 | 3 |

| アクセルファクター | 非公開 | 3 |

⑦2社間か3社間か

2社間・3社間どちらも選択できる場合は5点としています。2社間取引のみを検討している人は、この項目は気にしなくて良いでしょう。

| 会社名/サービス名 | 取引形態 | 点数 |

|---|---|---|

| PMG | 2社間・3社間 | 5 |

| ビートレーディング | 2社間・3社間 | 5 |

| トップマネジメント | 2社間・3社間 | 5 |

| 日本中小企業金融サポート機構 | 2社間・3社間 | 5 |

| ベストファクター | 2社間・3社間 | 5 |

| アクセルファクター | 2社間・3社間 | 5 |

| PAYTODAY | 2社間 | 0 |

| QuQuMo | 2社間 | 0 |

| ラボル | 2社間 | 0 |

| ペイトナーファクタリング | 2社間 | 0 |

| マイナビブリッジ | 2社間 | 0 |

⑧利用可能額の下限

小口取引の多い事業者には、利用額の下限が低い方が使い勝手が良いですね。

| 会社名/サービス名 | 利用可能額の下限 | 点数 |

|---|---|---|

| ビートレーディング | 無制限 | 10 |

| QuQuMo | 無制限 | 10 |

| 日本中小企業金融サポート機構 | 無制限 | 10 |

| ラボル | 1万円 | 10 |

| PAYTODAY | 10万円 | 8 |

| マイナビブリッジ | 10万円 | 8 |

| ペイトナーファクタリング | 25万円(2回目以降は1万円) | 7 |

| トップマネジメント | 30万円 | 6 |

| PMG | 30万円 | 6 |

| ベストファクター | 30万円 | 6 |

| アクセルファクター | 30万円 | 6 |

⑧利用可能額の上限

大口の売掛債権を利用したい方や法人は上限が高い方が利用しやすいでしょう。

| 会社名/サービス名 | 利用可能額の上限 | 点数 |

|---|---|---|

| PAYTODAY | 上限なし | 10 |

| ビートレーディング | 無制限 | 10 |

| PMG | 上限なし | 10 |

| QuQuMo | 無制限 | 10 |

| 日本中小企業金融サポート機構 | 無制限 | 10 |

| トップマネジメント | 3億円(1社1億円まで) | 9 |

| ベストファクター | 1億円 | 8 |

| アクセルファクター | 1億円 | 8 |

| マイナビブリッジ | 1億円 | 8 |

| ラボル | 100万円 | 5 |

| ペイトナーファクタリング | 100万円 | 5 |

⑨債権譲渡登記の有無

債権譲渡登記の有無について原則不要を5点、応相談をを3点、必須を1点としています。不要で済ませられる方が資金調達までスピーディーに行える可能性が高いです。

| 会社名/サービス名 | 債権譲渡登記の有無 | 点数 |

|---|---|---|

| PAYTODAY | 原則不要 | 5 |

| QuQuMo | 原則不要 | 5 |

| ラボル | 原則不要 | 5 |

| ペイトナーファクタリング | 原則不要 | 5 |

| アクセルファクター | 原則不要 | 5 |

| ビートレーディング | 応相談 | 3 |

| トップマネジメント | 原則必要だが、なしも可能 | 3 |

| PMG | 原則必要だが、なしも可能 | 3 |

| 日本中小企業金融サポート機構 | 応相談 | 3 |

| ベストファクター | 応相談 | 3 |

| マイナビブリッジ | 必須 | 1 |

⑩会社の設立年数

会社の設立年数を信頼性・実績を測る基準のひとつとしてぜひ参考にしてください。

| 会社名/サービス名 | 設立年月 | 点数 |

|---|---|---|

| ビートレーディング | 2012年4月 | 10 |

| トップマネジメント | 2009年4月 | 9 |

| PMG | 2015年6月 | 8 |

| PAYTODAY | 2016年4月 | 7 |

| ベストファクター | 2017年1月 | 6 |

| 日本中小企業金融サポート機構 | 2017年5月 | 5 |

| QuQuMo | 2017年9月 | 4 |

| アクセルファクター | 2018年10月 | 3 |

| ペイトナーファクタリング | 2019年2月 | 2 |

| マイナビブリッジ | 2019年4月 | 1 |

| ラボル | 2021年12月 | 0 |

⑪親会社・グループ会社が大企業または上場企業であるか

実績・信頼性を比較する観点のひとつとして、ファクタリング会社の親会社・グループ会社が大企業または上場企業であるかどうかを点数化しました。

親会社・グループ会社が大企業または上場企業であれば5点を付与しています。

| 会社名/サービス名 | 親会社またはグループ会社 | 点数 |

|---|---|---|

| ラボル | 東証プライム上場企業である株式会社セレスの子会社 | 5 |

| マイナビブリッジ | 大企業である株式会社マイナビの子会社 | 5 |

| PAYTODAY | – | 0 |

| ビートレーディング | – | 0 |

| トップマネジメント | – | 0 |

| PMG | – | 0 |

| QuQuMo | – | 0 |

| 日本中小企業金融サポート機構 | – | 0 |

| ペイトナーファクタリング | – | 0 |

| ベストファクター | – | 0 |

| アクセルファクター | – | 0 |

ファクタリングのメリット

中小企業やベンチャー企業も利用しやすい資金調達方法として近年広まってきているファクタリングですが、初心者の方にはわかりにくい点も多いと思います。

そこで、どのような点が利用のしやすさに繋がっているのか、ファクタリングのメリット5つをわかりやすく紹介します。

- スピーディに資金調達できる

- 業績が悪くても利用できる

- 負債にならない

- 少額調達も可能

- 売掛先からの回収不能リスクに備えられる

スピーディに資金調達できる

ファクタリングを利用すれば請求書の支払期日前に資金を調達することができます。またファクタリングサービスはオンライン完結できるものも多く、最短即日などスピーディーな資金調達が可能です。

業績が悪くても利用できる

ファクタリングで主に審査されるのは売掛先の支払い能力です。自社の業績が悪くても売掛先の企業が安定していて信用力があれば、売掛債権を買い取ってもらえる可能性が高いです。

そのため、融資審査に落ちてしまう人や、創業したばかりで実績があまりないベンチャー企業なども、売掛金があれば利用することができます。

また、融資と異なり担保や保証人の設定も不要です。

負債にならない

金融機関からの融資と違い、負債に計上されない点もメリット。信用情報に登録されることもありません。ファクタリングは売掛金の売却で借り入れではないためです。

少額調達も可能

金融機関に融資を依頼する場合は、少なくとも数百万円規模でないと受け付けられないことがほとんどです。しかし、ファクタリングの場合は利用額無制限で対応している会社や1万円~などの少額調達に対応しているサービスもあるので、自分の希望に合った額を調達することができます。

売掛先からの回収不能リスクに備えられる

ファクタリングは売掛先からの回収不能リスクを回避できる側面も持ち合わせています。売掛先が代金を支払えなくなったり支払いが遅れたりした場合のリスクは、売掛債権を買い取ったファクタリング会社が負うことになるためです。

ファクタリングを利用する時の注意点

前章に記載した通り利用しやすくメリットも多いファクタリングですが、利用する時には特に以下の3つの点に注意が必要です。

- 契約内容が適切か

- ファクタリング手数料の相場は融資に比べて割高

- 売掛先が法人でない請求書は買い取ってもらいにくい

契約内容が適切か

ファクタリングを利用する際には、必ず契約内容を確認しましょう。特に債権譲渡契約であるか、ファクタリング会社に償還請求権がないかは注意したいポイントです。

また、債権譲渡契約であっても、ノンリコースではなく償還請求権ありの場合は貸金業に該当するおそれがあります。

貸金業に登録された業者以外が貸金業を行うことは違法であり、ファクタリング会社を装ったヤミ金業者の可能性があるので、契約しないようにしましょう。

- 支払った費用の相当額について、返還を求めることができる権利。

ファクタリングの場合、売掛先から入金がない時ファクタリング会社が利用者に対してその分を支払うように求めることができる権利です。

- 償還請求権はリコースとも呼ばれます。

ファクタリング手数料の相場は融資に比べて割高

ファクタリングの手数料の相場は、2社間で10~20%程度、3社間で1~9%程度と言われています。

ファクタリングの手数料には法律での制限がないので、手数料はファクタリング会社の裁量で決めることができます。あまりにも相場より高額の手数料を取ろうとするファクタリング会社は悪徳の可能性が高いので注意しましょう。

また、ファクタリングの手数料が相場の範囲内であっても、融資に比べると基本的に割高な手段であることは認識しておく必要があります。

- ファクタリング手数料相場

1~20%程度(2社間:10~20%程度 3社間:1~9%程度) - 融資金利相場

銀行:1~15%程度(法人融資なら1~3%程度)

日本政策金融公庫:1~2%程度

消費者金融:3~18%程度

ファクタリングを利用すれば最短即日現金化できる、売掛先が倒産して売掛金を回収できないリスクに備えられる、など多くのメリットがあります。

しかし、その分ファクタリング会社がリスクを負うことになるので手数料が高くなるのです。

手数料が高いファクタリングを頻繁に利用し過ぎると財務が悪化する可能性もありますので、よく検討しましょう。

売掛先が法人でない請求書は買い取ってもらいにくい

ファクタリングを利用する際には売掛先が法人の請求書を用意すると良いでしょう。

売掛先が法人でない請求書の買取は行わないファクタリング会社が多いのが現状です。売掛先が法人でないと審査が難しく、ファクタリング会社が買い取るリスクが大きいためと考えられます。

まとめ

ファクタリング会社によって、入金スピードや調達額、手数料など強みは様々。どのように、いつまでに、いくら資金調達したいかでおすすめのポイントは異なります。

ファクタリング会社・サービスの特徴を見比べて、ぜひ自分の都合にぴったりのファクタリング会社を選んでくださいね。