ファクタリングは、売掛債権を現金化することで資金調達を行う方法であり、信用力が低く金融機関からの融資が難しい個人事業主にとって有効な手段です。しかし、個人事業主やフリーランスなどの利用を制限している業者や少額・小口債権に対応していない業者も少なくありません。

この記事では、個人事業主が利用しやすいおすすめのファクタリング業者9社を紹介します。

- 「QuQuMo」は最短2時間での入金が可能で、最低買取金額が設定されていない。

- 「ペイトナーファクタリング」は10分で査定が完了する完全AI審査を起用し、1万円〜の利用が可能

その他にも、ファクタリング業者の選び方や注意点なども詳しく解説しますのでぜひ参考にしてください。

個人事業主におすすめのファクタリング会社9選

最低買取金額や入金速度、審査通過率、手数料などを比較した結果、個人事業主の方におすすめのファクタリング業者は下記の9社です。

| サービス名 | 最低買取金額 | 入金速度 | 審査通過率 | 手数料 | 申込方法 |

|---|---|---|---|---|---|

| QuQuMo | なし | 最短2時間 | 98%~ | 1%~ | オンライン |

| 日本中小企業金融サポート | なし | 最短3時間 | 95%~ | 1.5%~ | オンライン、電話、面談 |

| フリーナンス | 1万~ | 最短30分 | 非公開 | 3%~ | オンライン |

| Paytoday | 10万~ | 最短30分 | 非公開 | 1%~ | オンライン |

| ビートレーディング | なし | 最短2時間 | 98%~ | 2%~ | 電話、メール、来社、出張訪問 |

| ペイトナーファクタリング | 1万~ | 最短10分 | 非公開 | 10% | オンライン |

| ラボル | 1万~ | 最短60分 | 非公開 | 10% | オンライン |

| バイオン | 5万~ | 最短即日 | 非公開 | 10% | オンライン |

| finfinファクタリング | 1万~ | 最短即日 | 非公開 | 3%~ | オンライン |

QuQuMo

| 利用可能額 | なし |

| 入金速度 | 最短2時間 |

| 審査通過率 | 98%~ |

| 手数料 | 1%~14.8% |

| 対応ファクタリング | 2社間 |

| 必要書類 | 請求書 通帳 |

| 対象事業者 | 法人、個人事業主 |

QuQuMoは最短2時間で売掛債権を現金化でき、必要書類も少ないため個人事業主が利用しやすいファクタリングサービスです。

2社間ファクタリングを採用しているため、取引先へ知られることなく安心して利用できます。手数料は1%〜14.8%で、業界トップクラスの低さで取引が可能です。

契約過程が簡素化されており、必要書類は請求書と通帳のわずか2種類、クラウドサインを通じて契約が締結するので、面談も不要です。これにより、個人事業主が手軽かつ迅速に資金調達を行うことができます。

小規模な売掛債権をオンラインで即日売却したい個人事業主におすすめのファクタリング業者です。

- 最短2時間で売掛債権の現金が可能

- オンラインで手続きが簡単

日本中小企業金融サポート機構

| 利用可能額 | なし |

| 入金速度 | 最短3時間 |

| 審査通過率 | 95%~ |

| 手数料 | 1.5%~10% |

| 対応ファクタリング | 2社間/3社間 |

| 必要書類 | 通帳のコピー3ヶ月分 売掛債権の存在を証明する書類(請求書、契約書など) 身分証明書 |

| 対象事業者 | 法人、個人事業主 |

日本中小企業サポート機構は手数料の下限がリーズナブルで、個人事業主向けに柔軟な審査を行っているファクタリング業者です。

ファクタリング業者としてはめずらしく、非営利の一般社団法人であるため1.5%~という低手数料を実現しています。申込から入金まで最短即日というスピードも魅力。

ファクタリング以外にも経営分析、金融機関紹介、助成金・補助金申請など、多様な支援サービスを提供しています。

個人事業主が事業面でのアドバイスをもらいながら迅速な資金調達を行うことができる点もおすすめです。

- 手数料が抑えられる

- ファクタリング以外にも企業支援サービスが受けられる

フリーナンス

| 利用可能額 | 1万円〜 |

| 入金速度 | 最短30分 |

| 審査通過率 | 非公開 |

| 手数料 | 3%~10% |

| 対応ファクタリング | 2社間/3社間 |

| 必要書類 | 請求書(スクショ可)等の指定されたエビデンス |

| 対象事業者 | 個人事業主、フリーランス、法人 |

GMOインターネットグループが運営しているフリーナンスでは、「即日払い」という個人事業主・フリーランス特化型のファクタリングサービスを提供しています。

1万円の売掛債権から利用可能で最短30分での入金を実現しているため、スピーディーに少額を調達したい個人事業主のニーズに応えていると言えます。

また、会員登録すると即日払いが利用できる他、屋号やペンネームで収納代行用の口座開設が可能。さらに最高5,000万円まで補償される「フリーナンスあんしん補償」サービスも無料で受けることができるのも魅力です。

ファクタリングの手数料は3~10%ですが、受取先がフリーナンス口座でない場合は一律10%となる点はややネック。しかし、フリーナンス口座を指定すれば審査もスムーズで、より低手数料で利用できる可能性が高まるため口座開設したうえで利用するのがおすすめです。

初回利用手数料50%キャッシュバックキャンペーンなども実施されていることがあるので、初めて利用する方はさらにお得に利用できる可能性があります。

- フリーランス向けの保証制度がある

- フリーナンス口座を開設することもできる

PayToday(ペイトゥデイ)

| 利用可能額 | 10万円〜 |

| 入金速度 | 最短30分 |

| 審査通過率 | 非公開 |

| 手数料 | 1%~9.5% |

| 対応ファクタリング | 2社間 |

| 必要書類 | 請求書、本人確認書類 |

| 対象事業者 | 法人、個人事業主 |

PayTodayは個人事業主・法人に関わらず利用できますが、特にベンチャー企業や地方中小企業、フリーランスなどに注力して支援をしているファクタリング業者です。

オンライン完結型のサービスを提供しており、AIによる審査を経て最短30分で資金調達が可能です。初期費用や月額費用が不要であり、手数料が1%から9.5%という低コストで明確な料金体系を採用しているため、ファクタリングサービスの初利用者でも安心して利用開始できます。

また、10万円からの少額買取にも対応しており、事業開始から1年未満で確定申告書がない個人事業主も申し込み可能です。

- AI審査で最短30分で資金調達できる

- 確定申告書がない個人事業主も申込可能

ビートレーディング

| 利用可能額 | なし(買取実績3万~7億円) |

| 入金速度 | 最短2時間 |

| 審査通過率 | 98%~ |

| 手数料 | 2社間:4%~12%/3社間:2%~9% |

| 対応ファクタリング | 2社間/3社間 |

| 必要書類 | 通帳のコピー 売掛債権を証明できる書類 (契約書・発注書・納品書) |

| 対象事業者 | 法人、個人事業主 |

ビートレーディングは取扱件数5.8万件、累計取扱金額1,300億円を超える実績を持つファクタリング会社で、個人事業主にとっても手軽で迅速なファクタリングサービスを提供しています。

利用可能額は無制限で過去の実績には3万円からの小額取引も含まれているため、個人事業主の資金調達ニーズにも応じることができます。

オンライン完結型サービスも提供しており、最短5時間での資金調達、クラウドサインによる契約、少ない必要書類で資金調達が可能です。

また、一般的なファクタリング会社では取り扱っていない対象の、取引先が「個人事業主」の売掛債権でもファクタリングができる可能性があるのもビートレーディングの特徴。

注文書ファクタリングも提供しており、請求書より前の段階での資金調達が可能で、利用プロセスはスムーズ、多くの実績を持つ企業として信頼されています。

- 売却できる売掛債権に制限がない

- 注文書のファクタリングも対応

ペイトナーファクタリング

| 利用可能額 | 1万円〜100万円(初回の25万円) |

| 入金速度 | 最短10分 |

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 対応ファクタリング | 2社間 |

| 必要書類 | 請求書 本人確認書類 実態確認書類 |

| 対象事業者 | 法人、個人事業主 |

ペイトナーファクタリングは、個人事業主とフリーランスに特化したサービスで、申し込みから最短10分で資金調達が可能です。

初回利用時の利用可能額は1万円から25万円に設定されており、継続利用により上限額が増加します。AI審査システムを採用しているため、迅速かつ簡単な手続きが特徴です。

ただし、一律10%の手数料が固定されており、他のファクタリングサービスと比較して手数料設定がお得とは言えません。

しかし、手数料の吟味を省くことで手続きが簡略化され、スムーズな契約が可能です。必要な書類は請求書のみで、事業計画書などの複雑な書類の提出は不要。請求書のPDFをサイトにアップロードするだけで、ファクタリングが進行できるのは個人事業主にとっては嬉しいポイントでしょう。

- 最短10分で資金調達ができる

- 1万円から利用可能

ラボル

| 利用可能額 | 1万円〜必要な金額のみ調達可能 |

| 入金速度 | 最短60分 |

| 審査通過率 | 非公開 |

| 手数料 | 一律10% |

| 対応ファクタリング | 2社間 |

| 必要書類 | 本人確認書類 請求書 取引を示すエビデンス |

| 対象事業者 | 個人事業主、法人 |

ラボルは個人事業主や小規模事業者に特化したファクタリング会社です。

2社間ファクタリングにより、取引先に知られることなく即日資金調達が可能で、申し込みから最短60分での対応が特徴です。

また、24時間365日の利用が可能で、申し込みから入金までの手続きは全てウェブ上で完結します。面談や複雑な書類提出は不要で、請求書と取引のエビデンスをアップロードするだけで、申し込みは完了です。

1万円からの買取が可能で、手数料は一律10%です。初期費用や月額費用などのコストはかからないので安心して利用することができます。

- 24時間365日利用が可能

- 少額利用でも手数料は一律10%

バイオン

| 利用可能額 | 5万円〜 |

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 手数料 | 一律10% |

| 対応ファクタリング | 2社間 |

| 必要書類 | 請求書 本人確認書類 昨年度の決算書一式 保有する全銀行口座の入出金明細直近3ヶ月分 |

| 対象事業者 | 個人事業主、法人 |

バイオンは、申し込みから契約諦結まで全てオンラインで完結し、全国どこでも誰でも簡単に資金調達が可能なファクタリングサービスです。

独自のAI審査により、最短60分で買取可否が決定します。その後の契約諦結まで、来店や面談の必要がないため、より簡単かつ迅速に手続きを進めることができます。

個人事業主やフリーランスにも利用しやすく、5万円からの買取が可能です。手数料は一律10%と明確で、審査結果が出るまで手数料が不明な状態になることがないため、安心して利用できます。

- 独自のAI審査で最短60分で即日買取できる

- オンライン完結型で全国からいつでも申し込み可能

FinFinファクタリング

| 利用可能額 | 1万円〜 |

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 手数料 | 3%~10% |

| 対応ファクタリング | 2社間 |

| 必要書類 | 請求書(初回のみ利用者情報の入力&確認書類のアップロード) |

| 対象事業者 | 個人事業主、フリーランス |

FinFinファクタリングは、個人事業主やフリーランス向けに、請求書作成アプリ「スマホインボイスFinFin」で発行した請求書をファクタリングに利用することができるファクタリングサービスです。

請求書発行からファクタリングまで、すべてスマホで完結するのが特徴で、利用額は1万円からと少額調達にも対応しています。

ただし、必要な情報を全てスマホインボイスfinfinに登録しないといけないので、入力情報に間違いがないか注意が必要です。

審査・お問い合わせ対応は運営会社のGMOクリエイターズネットワーク株式会社が行っています。

- 請求書発行からファクタリングまでスマホで完結できる

- 1万円~利用可能

個人事業主向けファクタリングの選び方!

個人事業主がファクタリング会社を選ぶ際は以下の5つのポイントに注目してみてください。

- 個人事業主が対象かを確認する

- 少額での利用を希望するなら最低買取価格を確認

- 急ぎで資金を調達するなら即日入金のファクタリングを選ぶ

- 手数料を安く抑えるなら3社間ファクタリング

- オンライン完結型なら手続きが簡単

個人事業主が対象かを確認する

個人事業主がファクタリングサービスを利用する際、最初に行うべきことは、選んだファクタリング業者が個人事業主を対象にしているかどうかを確認することです。

ファクタリング会社にとって最も重要なのは、売掛債権が確実に現金化できるかどうかです。

そのため、個人事業主であっても、売掛債権が存在し、かつ売掛先の信用度が高ければ、原則としてファクタリングサービスの利用が可能です。

しかし、法人と比較して売掛債権の金額が低い傾向にあるなどの理由から、ファクタリング会社によっては取引を断られてしまうこともあります。

個人事業主がファクタリングサービスを利用する際には、事前にファクタリングサービスのウェブサイトを確認し、個人事業主でもサービスを利用できるかどうかをチェックすることが大切です。

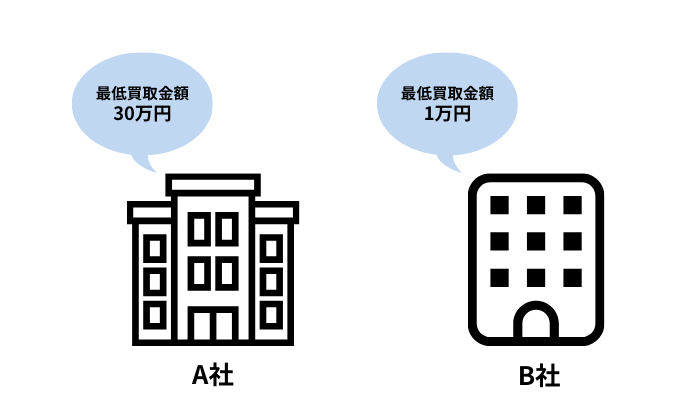

少額での利用を希望するなら最低買取価格を確認

個人事業主がファクタリング業者を選ぶ際、少額利用が可能か確認をしましょう。

大手の業者は最低利用金額が数百万、数千万の設定である一方で、最低利用金額1万円から買取を行う業者も存在します。

この背景には、中小企業向けの業者は通常、30万〜50万円程度の最低買取価格を設定していましたが、個人事業主や小規模事業者向けのニーズが高まってきたことによって、より低い金額から対応可能となったといえるでしょう。

【少額利用可能なおすすめ業者】

| 1万円〜 | ペイトナーファクタリング ラボル フリーナンス finfinファクタリング |

| 3万円〜 | ビートレーディング(買取実績より) |

| 5万円〜 | バイオン |

急ぎで資金を調達するなら即日入金のファクタリングを選ぶ

個人事業主としてファクタリングを利用する際には、必要な資金調達のスピードに合わせてサービスを選ぶことが重要です。特に緊急で請求書を現金化したい場合、即日入金に対応しているファクタリングサービスを選ぶことをおすすめします。

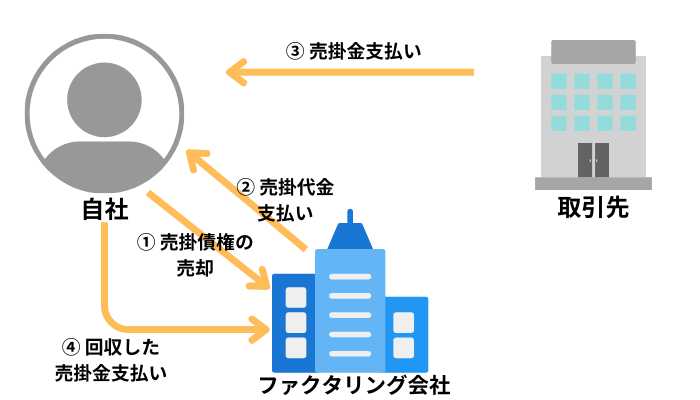

特に急いで資金調達したい場合には、3社間ファクタリングではなく2社間ファクタリングを選びましょう。

この2社間ファクタリングは、ファクタリング会社とファクタリングを利用する企業の間でのみ行われる方法です。

この方法の大きなメリットは、ファクタリングを利用している事実が取引先に知られることがない点と、取引のシンプルさから、手続きが迅速に完了することが多いというメリットがあります。資金調達のスピードを優先したい方にはおすすめです。

手数料を安く抑えるなら3社間ファクタリング

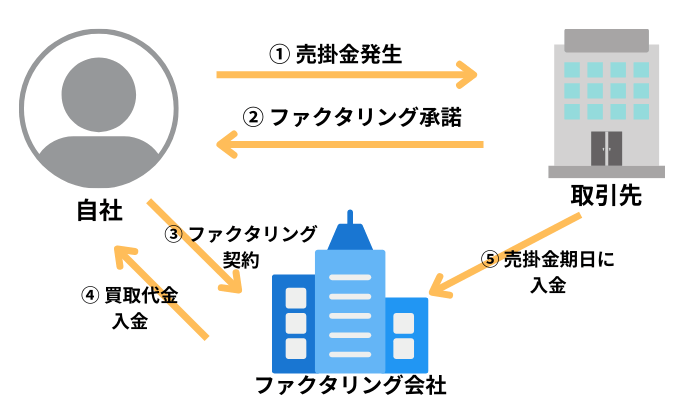

3社間ファクタリングは、ファクタリング会社、ファクタリングを利用する会社、そして取引先の3社間で行われるファクタリングの方法です。この方法の特徴は、取引先にファクタリングの利用に関する承諾を得なければならない点にあります。

また、3社間ファクタリングは、2社間ファクタリングと比べて手続きが複雑になる可能性があります。これは、3社間での資料作成やコミュニケーションが必要になるためで、その結果、手続きに時間がかかることが考えられます。

しかし、3社間ファクタリングの大きなメリットは、手数料が2社間ファクタリングに比べて一般的に低いという点です。

これは、取引先の関与によりファクタリング会社が被るリスクが低減されるためです。結果として、より低いコストでファクタリングを利用することが可能になります。

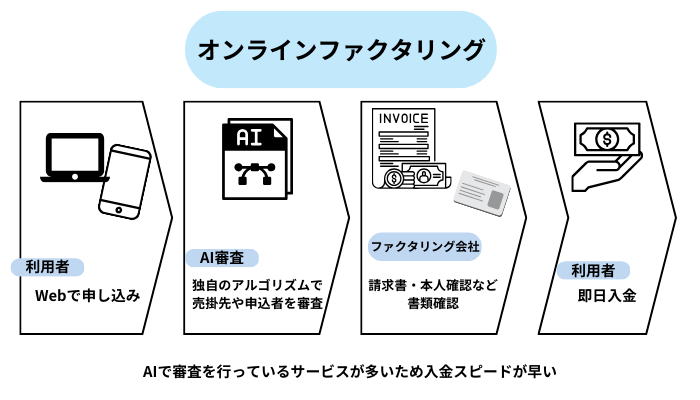

オンライン完結型なら手続きが簡単

個人事業主にとって、オンライン完結型のファクタリングは手続きが簡単で便利です。従来のファクタリングでは書類を郵送で送る必要があったり、ファクタリング契約時に来社し対面での面談が必要なケースが多かったですが、オンライン完結型なら非対面で全ての契約手続きを済ませることができます。

近年ではAI審査を導入するファクタリング会社も増え、申し込みから審査、振込完了までのプロセスが非対面で行われるようになりました。手間を省きたい場合は、このタイプのサービスを利用するのがおすすめです。

個人がファクタリングを利用するメリット

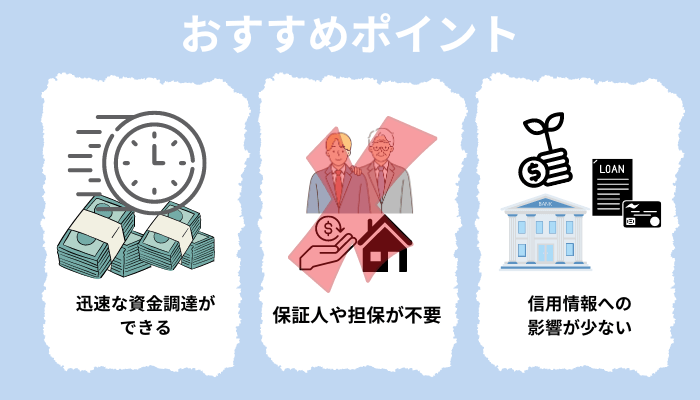

ファクタリングは個人事業主やフリーランスにとって迅速かつ安全な資金調達手段です。

この方法は、売掛債権を現金化することにより、保証人や担保が不要で、信用情報への影響も少ないためです。経済産業省も「売掛債権の利用促進について」の中で、ファクタリングの利用を国の施策として推奨しています。

例えば、一部のファクタリングサービスでは、数時間で売掛債権の現金化が可能で、当日または翌日には入金されます。これは、銀行融資のように長い審査期間を必要としないため、資金繰りの悪化や廃業リスクを避けることができます。

また、ファクタリングは債権の売買であるため、通常の融資とは異なり、信用情報機関に情報が登録されることはありません。これにより、将来のローンや融資の審査に悪影響を及ぼすことがなく、財務状況や信用情報に左右されにくいのも魅力です。

特に個人事業主やフリーランスにとって、保証人や担保の準備は困難な場合が多いため、保証人や担保が不要で、信用情報への影響も少ない点は、ファクタリング利用をおすすすめする大きな理由とも言えます。

個人事業主がファクタリングを利用する際の注意点

ファクタリングに対する注目が高まり、サービス提供をする会社が増えました。多くのファクタリング会社は信頼できるサービスを提供していますが、ファクタリングは貸金業法のような厳格な規制を受けていないため、中には悪質な業者も存在します。以下のポイントに注意しながらファクタリングを利用するようにしましょう。

- 手数料は上限設定を確認

- 売掛金の金額までしか資金調達はできない

- 債権譲渡登記が必要なファクタリングの利用制限

- リコースファクタリングは利用しない

手数料は上限設定を確認

【手数料相場】

| 契約方法 | 手数料相場 |

|---|---|

| 2社間ファクタリング | 10%~30% |

| 3社間ファクタリング | 1%~9% |

個人事業主がファクタリングを利用する際、手数料の上限設定に注意することが大切です。

手数料は通常、下限と上限が設定されており、多くの場合、上限設定での契約が一般的です。特に初回利用時や売掛金額が低い場合は、上限手数料が適用される傾向にあります。

そのため、ファクタリングの利用を検討する際は、手数料の上限を確認しておくことをおすすめします。手数料は各会社によって違いますが、ある程度の相場があるので、必要以上に高すぎる手数料を設定している場合は、注意が必要です。

【おすすめ4社の手数料比較】

| サービス名 | 手数料 | ファクタリング種類 |

|---|---|---|

| QuQuMo | 1%〜14.8% | 2社間 |

| 日本中小企業金融サポート機構 | 1.5%〜10% | 2社間/3社間 |

| ビートレーディング | 2社間:4%~12%/3社間:2%~9% | 2社間/3社間 |

| ペイトナーファクタリング | 10% | 2社間 |

売掛金の金額までしか資金は調達できない

ファクタリングでの資金調達は、保有している売掛債権の範囲内に限られます。

例えば、未回収の売掛金が500万円であれば、その額が資金調達の上限となります。請求書に記載された金額以上を調達することはできません。

また、個人が受け取る給与を債権として売却し現金化する給与ファクタリングもありますが、これはサービスではなく、貸金業に該当するので、資金調達が売掛債権だけでは足りなくても、給与ファクタリングを利用することは避けましょう。

債権譲渡登記が必要なファクタリングの利用制限

債権譲渡登記とは、債権の譲渡を公的に記録し、誰がいつどの債権を譲り受けたかを証明する制度です。

この登記により、債権の二重譲渡を防ぎ、ファクタリングの透明性を高めることが可能になります。

このため、多くのファクタリング会社は、債権譲渡のプロセスにおいて譲渡登記の実施を求めています。

しかしながら、この債権譲渡登記は法人事業者に限定された制度であり、個人事業主はこの制度の利用ができません。

その結果、債権譲渡登記を必須とするファクタリングサービスは、個人事業主にとっては利用が制限されてしまうので注意しましょう。

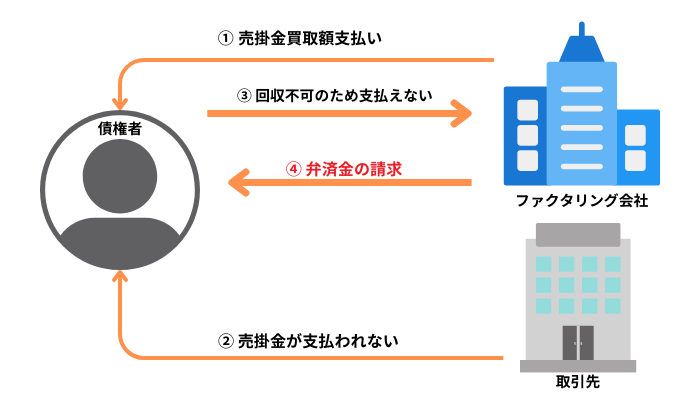

リコースファクタリングは利用しない

ファクタリングを利用する際には、償還請求権のある「リコースファクタリング」を避けましょう。

リコースファクタリングでは、売掛先が支払いを行わない場合、利用者がファクタリング業者に対して返済する必要があります。

一方、償還請求権のない「ノンリコースファクタリング」では、売掛先が支払いを行わなくても利用者に請求されることはありません。安全性を考慮して、ノンリコースファクタリングの利用をおすすめします。

まとめ

ファクタリングは、売掛債権を現金化する手段であり、法人だけでなく個人事業主やフリーランスにも適しています。迅速な現金化が可能で、資金繰りに困る個人事業主にとって心強いサービスです。

ただし、利用可能なサービスや条件は業者によって異なるため、選択時には対象、金額、手数料、手続き方法、入金スピード、審査通過率などを検討する必要があります。自身の状況に合わせたサービス選びが重要で、事前に手順や必要書類を確認しておくと安心して利用することができるでしょう。