ファクタリングは他社を利用中でも乗り換えできます。手数料などコスト削減や、サポートの良い業者選びに最適です。

一方、乗り換えには再審査を含め手間がかかります。将来的な審査への悪影響や、二重譲渡による法的リスクも避けたい点です。

この記事ではファクタリングを利用中の方向けに、乗り換えの検討タイミングやメリット・デメリットを詳しく解説しています。安心して乗り換えるための注意点もまとめていますので、事前に確認しましょう。

後半では、手数料が手頃で乗り換えに前向きなファクタリング業者も5社紹介しています。ぜひ健全な資金繰りにお役立てください。

他社利用中でもファクタリングの申し込みは可能

ファクタリングの乗り換えは、他社のサービスを利用していても可能です。一度契約したからといって、必ずしも同じファクタリング会社を継続して利用しなければならないわけではありません。

銀行融資の場合、他行への乗り換えには厳しい審査が必要。ファクタリングの場合は比較的簡易な審査で、新しい条件で乗り換えが可能です。他社へ乗り換えた後に元の会社へ戻ることもできます。

ただし譲渡済みの売掛債権の移行はできません。ファクタリングの乗り換え時には、二重譲渡にならないか契約状況を確認してください。

ファクタリングの乗り換えを検討するタイミング

利用中のファクタリング業者に満足していなければ、乗り換えを検討すべきタイミングです。具体的には次のポイントがあります。

- 手数料が高い

- 諸費用が高い

- 買取限度額が足りない

- 担当者のサポートが悪い

とくに手数料が15%を超える場合は乗り換えを検討してください。

一般的なファクタリングの手数料は2者間ファクタリングで4〜12%、3者間ファクタリングで2〜9%です。15%を超える場合は悪徳な業者と契約している可能性があります。

現在の契約内容を見直し、より自社に適した条件を提供してくれる会社への乗り換えを検討しましょう。

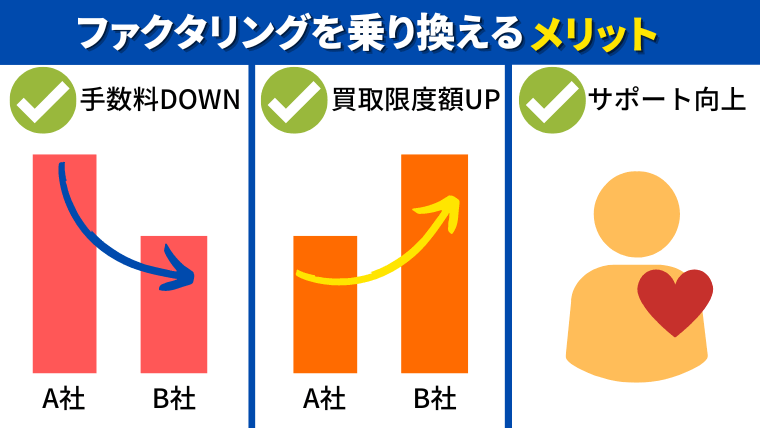

ファクタリングを乗り換えるメリット

ファクタリングを乗り換えるメリットには、主に次の3点が挙げられます。

- 手数料を下げることができる

- 買取限度額を増額できる

- サポートの良い業者を選べる

手数料を下げることができる

ファクタリングを乗り換える際の最大のメリットは、「手数料を下げることができる」点です。1度乗り換えに成功すれば、長期のコストダウンで資金繰りをより健全なものにします。

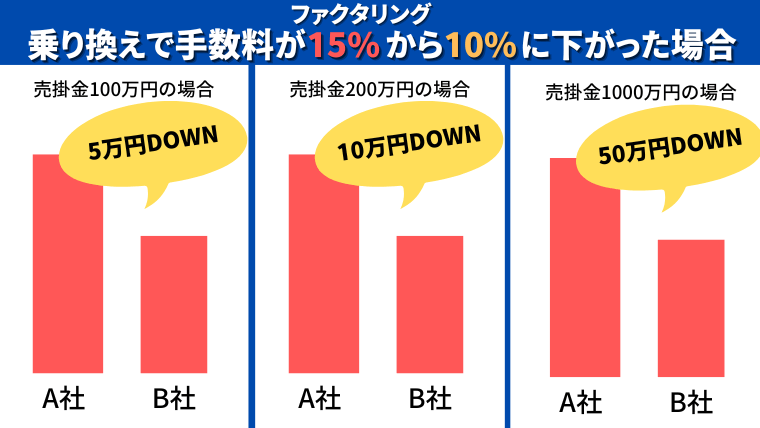

たとえば手数料15%の業者から10%の業者へ乗り換えた場合、100万円の売掛金では5万円の節約です。売掛金が1000万円なら、50万円も節約できます。

利用金額が大きいほど手数料の負担も増えるため、できるだけ手数料の低いファクタリング会社への乗り換えが賢明です。

買取限度額を増額できる

買取限度額の枠が大きいファクタリング会社に乗り換えれば、利用額の調整がしやすくなります。複数社の売掛金をまとめることも可能です。

利用中のファクタリング会社で少額の契約を結んでいる場合、大規模な資金調達には利用できません。少額取引の複数社と契約するよりも、買取可能額の大きい業者と1社契約する方が効率的です。

ファクタリングの乗り換えでは、買取限度額の増額を実現できる業者も検討しましょう。小規模から大規模な資金調達まで、幅広いニーズに応えることができます。

サポートの良い業者を選べる

ファクタリングを乗り換える際、「サポート体制の充実した業者を選択できる」点もメリットの一つです。ファクタリング業者によっては、次のようなサービスを展開しています。

- 経営コンサルタントとしての相談サービスがある

- 支払期日が長い売掛債権の買取りに対応している

コンサルタントは経営全般の相談が可能なので、資金繰りの問題を根本的に解決したい事業者はぜひ検討してください。ご紹介したファクタリング会社では、日本中小企業金融サポートやPMGがサポート事業を実施しています。

支払期日の短い売掛債権に悩む場合は、乗り換えで解決できないか確認してみましょう。

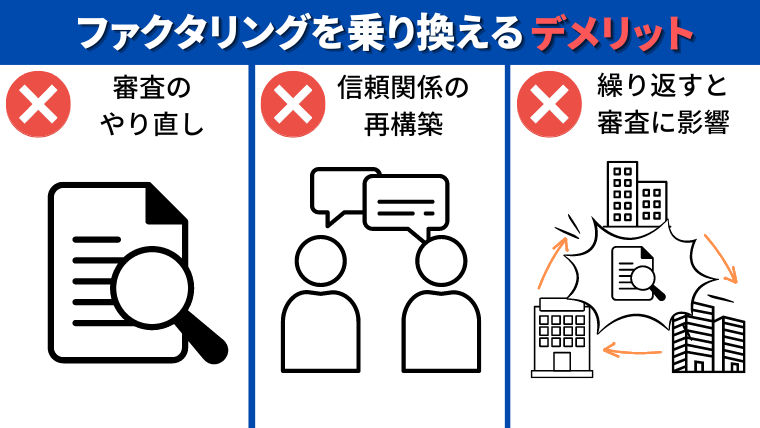

ファクタリングを乗り換えるデメリット

ファクタリングを乗り換えるにあたって、デメリットも存在します。ここでは他社への乗り換えで発生しやすい以下のデメリット3つを解説します。

- 審査をやり直す必要がある

- 業者との関係構築がもう一度必要

- 複数回の乗り換えは審査に通りにくい

審査をやり直す必要がある

ファクタリング業者を乗り換える際、審査をやり直す必要があります。同一の業者でファクタリングを継続する場合は審査が不要のため、乗り換えで手間がかかる点はデメリットです。

たとえば、場合によっては登記簿謄本や印鑑証明書などを法務局で改めて取り直す必要もあります。

再審査の省略はできませんが、かかる手間と乗り換えによるメリットを比較し検討してください。

業者との関係構築がもう一度必要

ファクタリングの乗り換えでは、新たなファクタリング業者と信頼関係を一から築かなければなりません。

オンライン完結可能なファクタリング業者でも、担当者とマンツーマンで相談できるところは数多くあります。新しい業者とは「初めまして」からスタートするため、関係構築が再度必要です。

ただし乗り換え先の業者は、審査時に直近の通帳などで資金繰りの実績を確認します。資金繰りの課題は履歴で確認できる部分もありますので、1社目より手間はかかりません。

乗り換えを繰り返すと審査に影響がある

ファクタリングの乗り換えを何度も行うことは、今後の審査に影響するためおすすめしません。何度も乗り換えると、新規審査を行う業者から以下のような印象を持たれてしまいます。

- 他社の審査を何度も落とされている

- 財務状況が悪化している

- 利用者の信用力に問題がある

結果、利用できる業者の選択肢が限られてしまう可能性があるのです。

乗り換えは短期間で繰り返すことはせず、一度乗り換えた業者と長期的に信頼関係を築くことに注力してください。このため複数社を比較し、安定した利用が見込める業者を選択することが大切です。

乗り換えに前向きなファクタリング5社

ファクタリングの乗り換えでは、事前に複数の会社を比較検討することが大切です。条件の良い業者と契約できれば、資金繰りの改善にもつながります。

条件の良い乗り換え先を選ぶときは、次の点を確認してください。

- 手数料の安さやその上限が明確か

- 必要な買取限度額が用意されているか

- 経営や資金繰りのサポートはあるか

ここからは、上記の基準を満たす乗り換えに前向きなファクタリング業者5社をご紹介します。

PMG(ピーエムジー)

PMGは2社間および3社間取引の両方に対応し、それぞれのメリット・デメリットを踏まえた上で、最適なファクタリングプランを提案してくれます。

売掛債権の早期買取に加え、資金調達のサポートや財務コンサルティングサービスも行っているのも特徴です。資金繰りの改善だけでなく、長期的な経営基盤の強化にも貢献してくれます。オンラインでの手続きはできませんが、対面で膝を突き合わせながらじっくり相談できます。

PMGは、資金調達をしながらも経営上のアドバイスなどを求める方におすすめのサービスです。

| ファクタリングの種類 | 2社間/3社間 |

|---|---|

| 対象顧客 | 法人、個人事業主 |

| 手数料 | 2%〜 |

| 買取限度額 | 50万円〜2億円 |

| 入金速度 | 最短即日〜 |

| オンライン完結 | 不可(対面のみ) |

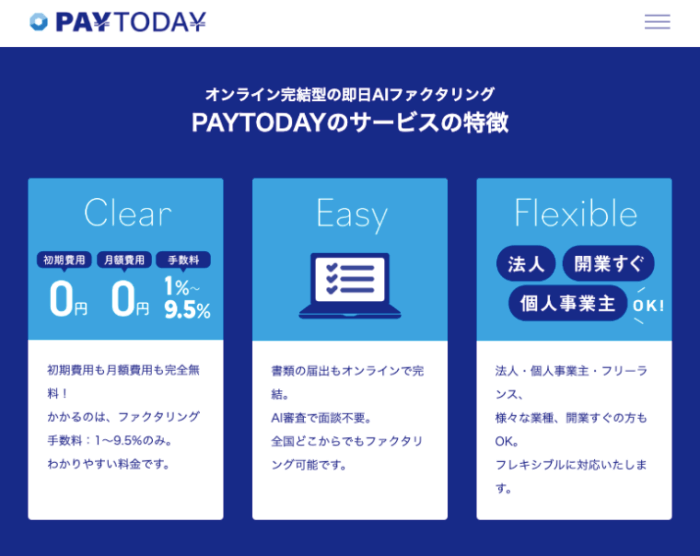

PayToday

PayTodayの最大のメリットは、最低1%〜の業界でも低価格の手数料設定です。

上限も9.5%と明確なため、10%以上の高い手数料を支払っている場合は確実にコストダウンできます。隠れた諸費用も一切ありません。

買取金額は10万円から上限なしの設定で、小規模から大規模な資金ニーズまで幅広く対応しています。

PayTodayならすべての手続きをオンラインで完結でき、場所や時間を問わず申し込めます。AI審査によって最短即日でのスピード入金も可能です。

| ファクタリングの種類 | 2社間 |

|---|---|

| 対象顧客 | 法人、個人事業主 |

| 手数料 | 1〜9.5% |

| 買取限度額 | 10万円〜上限なし |

| 入金速度 | 最短で1営業日以内 |

| オンライン完結 | 可能 |

日本中小企業金融サポート機構

日本中小企業金融サポート機構は、経営革新等支援機関として財務局に認定された一般社団法人です。他社からのファクタリング乗り換えにも対応しています。

手数料は1.5%からと低く、買取金額も下限・上限なしと柔軟性があります。オンラインで全ての手続きを完了でき、全国どこからでも申し込み可能です。

日本中小企業金融サポート機構はファクタリングのほかにも、金融機関の紹介や助成金の申請代行など、経営支援も提供しています。資金繰りを根本から解決したい方にもおすすめです。

| ファクタリングの種類 | 2社間/3社間 |

|---|---|

| 対象顧客 | 法人、個人事業主 |

| 手数料 | 1.5%〜 |

| 買取限度額 | 下限・上限なし |

| 入金速度 | 最短3時間 |

| オンライン完結 | 可能 |

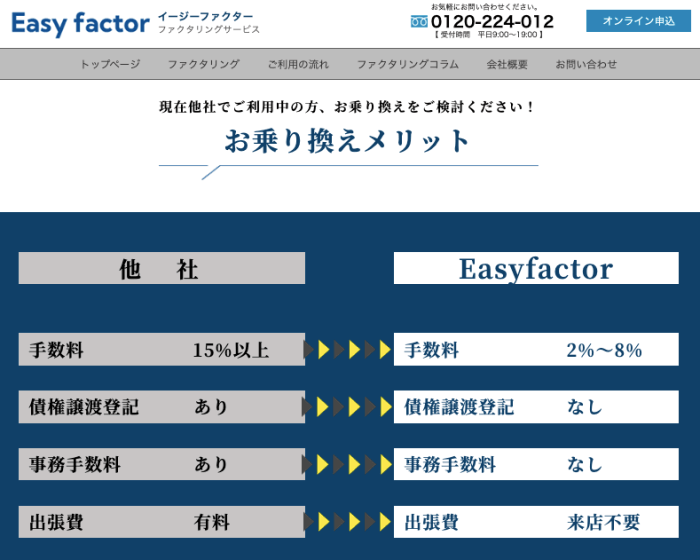

Easy factor(イージーファクター)

Easy factor(イージーファクター)は、乗り換え専用サービスを提供し、他社よりも優れた条件を保証しているファクタリング会社です。

手数料は2〜8%と明確な上限を設定し、買取金額の上限なしと幅広いニーズに対応しています。

無料のWEB会議アプリZoomと電子契約サービスCLOUDSIGNを活用し、申し込みから契約まで全てオンラインで完結できます。契約完了が15時までであれば当日入金も可能なため、乗り換えを急ぐ方にもおすすめです。

| ファクタリングの種類 | 2社間 |

|---|---|

| 対象顧客 | 乗り換えは法人のみ |

| 手数料 | 2〜8% |

| 買取限度額 | 300万円〜上限なし |

| 入金速度 | 最短60分 |

| オンライン完結 | 可能 |

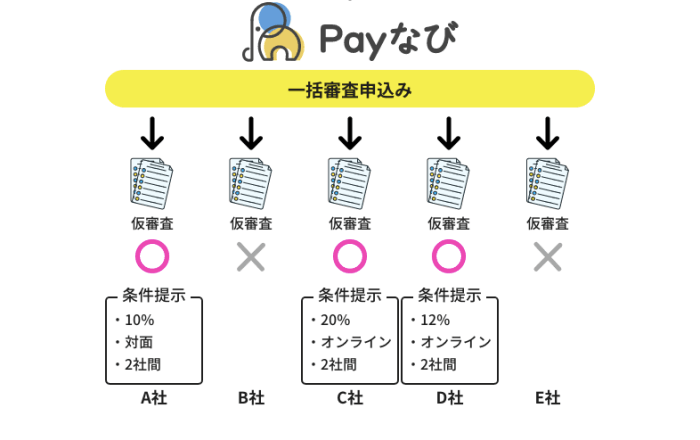

Payなび

Payなびは、複数のファクタリング業者から一括で見積もり請求できるサービスです。

利用方法は簡単。会員登録後、希望金額の入力や必要書類のアップロードのみで複数のファクタリング業者に仮審査を依頼できます。見積もり請求前に3つの質問に答えるだけで、適したファクタリング会社を3社提案してくれる機能もあります。

連絡が来るのは仮審査が通った業者からのみ。短時間で条件を比較し、最適なファクタリング会社を選択できます。

審査落ちが心配な方、スピードや効率性を求める方は一度検討してみてください。

ファクタリングを乗り換えるときの注意点

ファクタリングの乗り換えでは、注意すべき3つのポイントがあります。売掛金の選択や業者選びでは、問題がないか事前に確認してください。

- 二重譲渡は法的リスクを負う

- 利用中の業者にバレる可能性がある

- 悪質な業者を選ばない

二重譲渡は法的リスクを負う

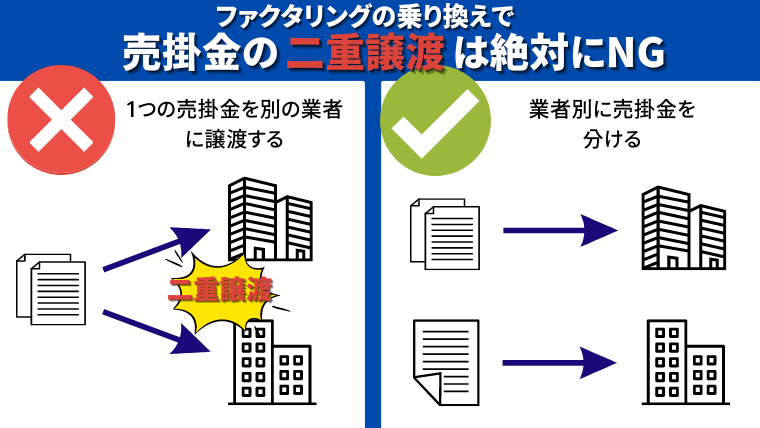

ファクタリングの乗り換えで最も注意すべき点は、二重譲渡をしないことです。

すでにファクタリング業者に譲渡した売掛債権と同一のものを、他のファクタリング業者にも譲渡してしまうこと。資金調達だけでなく、不動産や特許など「所有権」に関わるすべての事柄で注意が必要。

社内担当者間の連絡不足やファクタリング会社の複数利用によって、意図せず発生する可能性もあります。

二重譲渡は関係したファクタリング会社との今後の取引が不可能になるだけでなく、刑事訴追や損害賠償請求にも発展する可能性があります。

ひとつの売掛債権の譲渡は、1社のみに限定するという原則を厳守しましょう。

利用中の業者にバレる可能性がある

乗り換えは利用中の業者にバレる可能性があります。具体的には、次のようなルートでバレると考えてください。

- 債権譲渡登記の情報

- 通帳など過去の入出金履歴

債権登記情報は第三者でも閲覧可能。新規の審査では、必ず通帳など過去の入出金履歴を確認します。

1度の乗り換えが審査に影響することはありませんが、何度も乗り換えている場合は注意してください。

悪質な業者を選ばない

ファクタリング会社を乗り換える際は、悪質な業者を選ばないように注意してください。

ファクタリング業界には一部に悪徳業者も存在し、なかには不透明な手数料設定や不当な契約条件を提示する業者もあります。

悪徳業者との取引には、高額な手数料による資金繰りの悪化や多重債務に陥る危険性があります。金融庁もファクタリングに関する注意喚起を行っていますので、十分に注意してください。

インターネットでの口コミや評価や業者比較によって慎重に情報収集を行い、健全で信頼できる良質な業者を選ぶことが何より重要です。

- 二重譲渡リスクについて 「電子記録債権-金融庁・法務省-」