テレビやインターネットなどで宣伝合戦を繰り広げている自動車保険。保険料の安いダイレクト型保険か、安心度の高い対面型保険かは悩みどころです。そして、注目を集めるテレマティクス保険(運転行動連動型)の動向も気になります。

数多ある商品のなかから、自分に合った保険を選ぶにはどんな点に注意すればいいのか? 業界に詳しいプロFP10人に、「自分が加入するなら」という基準であれこれ質問してみました。補償内容の選別から特約の要不要まで、10個の質問に対する回答をまとめましたので、ぜひ参考にしてください。

プロFPが実際に加入している商品名を知りたいという人は、自動車保険人気ランキングのページに掲載していますので、こちらもご参考ください。

※取材協力10名:(50音順、敬称略)

鯵坂亮、石原敬子、小澤美奈子、國松典子、中垣香代子、中里邦宏、平澤朋樹、深澤泉、福島佳奈美、矢澤理恵

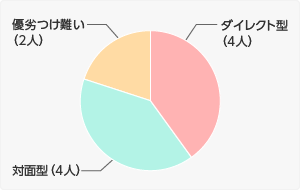

1:ダイレクト型と対面(代理店)型とではどちらに加入しますか?

ダイレクト型(4人)

安かろう悪かろうとは限らない

ダイレクト派です。ネットでもかなりの情報が収集できますし、コールセンターの体制も充実しています。対面は確かに安心感がありますが、担当者にもよるので、補償・サービスとコストのバランスを重視して選んでいます。(平澤)

他の回答

やっぱり保険料が安い

保険料が安い点が一番の理由です。ダイレクト保険の不安面として、補償内容のアドバイスや事故時の対応が挙げられますが、どちらも非常に丁寧に対応していただいた経験があり不安は感じられませんでした。(中垣)

対面型(4人)

保険料の安さより、きめ細やかな顧客管理

自動車保険に限らず、基本的に保険は通信販売に適さない商品だと考えています。理由は、(1)販売時においては経験豊富な担当者の現実的なアドバイスを加味した補償内容にできること(2)更新時においては、日常的にコミュニケーションをとっている代理店担当者なら、契約者の家族状況や生活環境などの変化を把握することができ、その状況に応じた適切な補償の組みかえも可能になること、からです。

保険期間途中に「運転の主目的の変化」や「運転する家族の増減」、「運転年齢条件の変化」などを反映させるのは、通販では難しいと考えます。常に保険契約の自己管理、チェックを徹底できるマメな方以外の場合には、保険料が安いというメリットも吹き飛んでしまう可能性すらあるように考えます。(鯵坂)

他の回答

自動車保険の真髄は代理店のサポート力にある

対面保険の方がいいです。私の性格と運転技術、および車の使用頻度と地元の交通状態からすると、交通事故をする可能性が高いと自分で思っているためです。長いお付き合いの代理店さんを頼れる点を重視しています。自動車保険に限っては、商品同士の比較を行うことはせず、代理店のサポートに対価を支払うという側面があります。(石原)

優劣つけ難い(2人)

結局は補償内容と保険料のバランスの問題

対面保険の方が安心ですが、旅行先や深夜に事故を起こしてしまった場合、不安の拠り所は24時間受付の保険会社のコールセンターになるわけで。そうなると、結局大切なのはきちんと補償してくれるかどうかなので、純粋に補償内容と保険料で比較すればいいと考えます。

ただし、ダイレクト保険は、必要な補償の種類や保険金額を自分で決めなくてはいけないため注意が必要です。よく分からないまま適当に自分の感覚でプランを組んでしまうと、期待していた補償が使い物にならなかった、支払事由に該当したことに気づかなかったなどで、安かろう悪かろうの商品になりかねません。(中里)

他の回答

乗車頻度により異なる

現在は乗車頻度が少ないためダイレクト保険に加入していますが、もっと使用頻度が高くなる場合は、プロ代理店にお願いしたいと考えます。(國松)

「保険料VSサービス内容」を問うシンプルな構図でしたが、ほとんど互角の評価が出ました。どちらが優れているかは、自動車保険に何を求めるかによって変わってくるものです。ただ、対面型と「安心」がセットなのは否定しませんが、代理店といっても担当者次第で良くにも悪くにも転ぶため、加入する側もある程度の知識は持っておきたいところです。

2:リスク細分型・補償拡大型・積立て型などではどのタイプの保険を選びますか?

リスク細分型(8人)

自分の属性で保険料が変わる合理的な保険

敢えて選ぶならリスク細分型保険です。生活全体を見渡した際、自動車事故への備え以外の支出やリスク管理も欠かせません。手厚い補償や、満期金・キャッシュバックのための保険料は余分だと思うからです。リスク細分型保険の合理的な面を推したいです。ただし、現在各社が提供するリスク区分の枠では、期待ほどのカスタマイズ感は得られないと思っています。(石原)

他の回答

自分に合った補償内容を組み合わせることができる

無駄な補償を減らして保険料を抑えることができます。リスク細分型でも人身傷害補償特約や搭乗者傷害特約など自分を守る特約を付けることができるため、設計の自由度が高いリスク細分型が良いと思います。(福島)

補償拡大型(1人)

無保険車の「脅威」に備えたいため

人身傷害補償特約が手厚い補償拡大型保険を選びます。最近では事故の相手が任意保険に入っていないことも多く、自分や同乗者の事故の治療費や死亡補償、休業損害が多額に発生しても支払えないことが予想されます。特に若いドライバーは任意保険の保険料が高く、加入していないことも多いので自己防衛として、必要と感じます。(矢澤)

他の回答

極端なリスク細分型は保険の基本構造を揺るがしかねない

リスク細分型は「あまり乗らない人にとってコスト減」となる一方、「よく乗る人にとって割高」になります。極端なリスク細分型保険料体系を取る保険会社に保険が集まると、そうではない保険会社に高リスクな被保険者が集中することになります。このような傾向が極端になれば、多くの善意の契約者の集団による助け合いという保険の基本構造が崩壊するのではないかと考えます。よってリスク細分型のコストメリットばかりを強調する保険会社には反発を覚えます。(鯵坂)

その他(1人)

属性と車種、貯蓄の有無などで選択が変わる

リスク細分型保険は、誰もが安くなるわけではなく、加入者や車種などによって保険料が決まります。見積もりをしてご自身にとって有利不利を判断しましょう。

補償拡大型保険は、人身傷害補償特約のついた保険です。自損事故や契約者に過失がある状態で、相手が無保険だった場合に安心です。

積立型は満期金を積み立てていくことになるため保険料が高くなります。

なお、自動車保険は、生命保険や医療保険など何かあったときに予め決まった金額が支払われるものもではなく、設定した保険金額を限度に実際の被害に応じて支払われる実損填補型という特徴があります。そのため、不要な補償をつけないということがポイントになります。(中里)

リスク細分型が高評価を得ました。年齢や免許証の色区分、車の使用目的によって保険料が変わる仕組みのため、コストを抑えるのに適していますね。コストカットしたうえで、弁護士費用補償特約・個人賠償責任保険担保特約等の付帯を検討することが望ましいというご意見もありました。

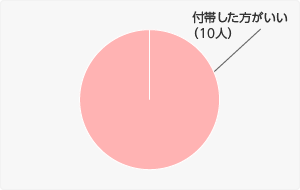

3:弁護士費用補償特約は付帯した方がいいでしょうか?

付帯した方がいい(10人)

「過失割合0」の交渉に役立つ必要不可欠な特約

万が一事故を起こし、相手側と話し合いをしなければならないとき、保険会社がその話し合いを当事者の代わりに進めてくれる頼もしいサービスです。ですがこれ、自分が全く悪くない、いわゆる「過失割合0」の場合は受けることができず、自分自身で交渉しなければいけません。残念なことに、交渉相手のなかには理不尽な言いがかりをつけてくる人もいますよね。この特約を付けていれば弁護士さんへ交渉を依頼することができるため安心ですし、必要性は高いと言えます。ただし、この特約は火災保険等でも付けられますので、重複のないよう注意が必要です。(小澤)

他の回答

保険料3,000円くらいまでならメリットあり

弁護士費用補償特約を使うケースは限られるので、不要という意見もありますが、自分で弁護士をつける場合の費用がネックとなって泣き寝入りしたり、交渉が上手くいかないこともあることを考えると、保険料負担3,000円程度までなら、付帯するメリットはあると思います。選ぶ場合は、委任した場合だけしか費用が出ないもの、相談だけでも一定の金額が出るものなど、内容にばらつきがあるのでチェックしておきましょう。(福島)

満場一致で付帯に肯定でした。事故はいつ何時「厄介な相手」に巻き込まれるか分かりません。自分が被害者になったときの精神的・肉体的不安を考えると、非常に費用対効果の高い特約と言えそうです。

保険会社によって、自動車事故のみに使えるもの、日常生活の被害事故にも使えるものがありますので、きちんと確認しておきましょう。

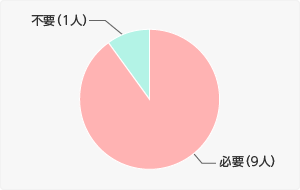

4:人身傷害補償特約は必要でしょうか?必要であれば、いくらに設定するのが妥当でしょうか?

必要(9人)

3,000万円~5,000万円程度は欲しい

生命保険で死亡・高度障害の保障を確保している前提で、急に死亡したり後遺障害を負ったりするリスク・治療にかかる費用をカバーすることを勘案すれば、3,000万円~5,000万円程度かと思います。(深澤)

他の回答

我が家は4人家族で7,000万円

必要です。いくらに設定するかは加入するご家族によって異なり、一家の大黒柱が死亡した場合の必要補償額や現在加入している他の生命保険でいくら入っているかにより異なりますが、最低でも3,000万円で、5,000万円以上あるとなお良いかと思います。ちなみに我が家は4人家族ですが、7,000万円で加入しております。(小澤)

不要(1人)

「示談を待たずに」の魅力が薄い

Q2「リスク細分型」で回答したように、手厚い補償を付けたがために生じる保険料がネックです。万が一への備えですから。「示談を待たずに」という特徴を、特に積極的に評価したいとは思いません。(石原)

「過失割合と無関係にケガの補償が得られる」メリットが評価され、必要が圧倒的支持を集めました。他には、「友人などの同乗者についても運転者としての責任が果たせる」というご意見も。金額はコストと相談ですが、3,000万円~5000万円が相場のようです。

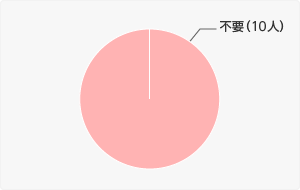

5:搭乗者傷害特約は必要でしょうか? 必要であれば、いくらに設定するのが妥当でしょうか?

不要(10人)

人身傷害補償特約を付帯していれば不要

他の補償との調整を行わずに重複して保険金が支払われる特約のため、自動車搭乗中のケガや死亡に対しての補償を手厚くしたい方にはお勧めできますが、その代わり保険料も高くなることを理解しておいた方がよいでしょう。(小澤)

人身傷害補償特約を付帯していれば不要という意見でまとまりました。あったらあったで補償は手厚くなりますが、コストがかかりますし、通常の生命保険や医療保険に加入している人には保険のダブリになります。

6:車両保険は必要でしょうか?付帯を検討するとして、いくらまでなら許容範囲でしょうか?

必要(10人)

新車であれば付帯した方が安心

基本的に車両保険は付けています。車両価格80万円くらいまでが許容範囲です。自動車が新車であったり、高級車、また盗難されやすい車種である場合は加入した方がよいですが、年式の古い車など車両価値が低い場合は、加入メリットがないことがあります。無過失事故特約も付けられるのであれば付けておきたいですね。(國松)

他の回答

5年目以内で年間コスト10万円くらいなら

車両保険含めた保険料全体で年間10万円以内が許容範囲です。5年経過してある程度自動車も古くなってきた、等の場合には、付保しなくてもよい精神状態になると思います。(深澤)

新車(3~5年)の場合や、ローンが残っている場合のみ、車両保険はあった方がいいという評価で一致しました。気になる保険料ですが、コストを抑えるため免責5万~10万くらいに設定するのがいいのではないでしょうか。「車両保険以外の保険料の2倍程度以内に収めるのが目安」というご意見もありました。

7:1年契約と長期契約のどちらで加入するのが無難でしょうか?

1年(8人)

家族構成の変化や補償内容の変化に対応できる

長期契約は保険料が一定期間上がらないというメリットはありますが、家族構成の変化や保険内容の変化に柔軟に対応できる1年契約が望ましいです。1年ごとの更新の際に保険見積もりサイトなどで加入条件を入力すれば、複数の保険会社を比較して一番条件の良いものを選ぶこともできます。(福島)

他の回答

自動車保険の改定のスピードに付いていける

長期契約は、事故があった場合に契約期間中の等級が据え置きになるケースや、1年契約に比べて割引になる場合もありますが、ゴールド免許になっても適用は据え置きなど逆のケースも考えられます。自動車保険は改定も早いので、乗頻度などを考慮して検討すべきと思いますが、保険料が大きく変わらなければ1年更新がペースとしては無難かと思います。(平澤)

長期(1人)

ニーズの変化に対応できる環境があるため

私は3年契約です。中途での解約も含めてほとんどの変更が可能ですので問題ありません。ただし、期間中の条件変更をこまめに自己チェックする自信が無い方及び、こまめな代理店とお付き合いの無い方にはお勧めしません。(鯵坂)

どちらとも言えない(1人)

補償内容と年間保険料を比べて安い方を選ぶ

長期契約の場合、単年契約で発生する事故翌年などの保険料上昇を抑えられるというメリットはありますが、長期契約最終年で事故が起きれば負担が増えるというデメリットもありますので、どちらが良いとは言い切れません。(中里)

補償内容は毎年見直すべきという観点から、長期よりも1年契約が「無難」という感想です。長期契約は一時払いのため、多少の割引があるにせよ一時の負担が大きくなることもネックですね。もちろん、長期契約派のご意見のとおり、自己管理できる人、信頼できる代理店とお付き合いがある人であればいいと思います。

8:ロードサービスの内容でチェックすべき点はどこでしょうか?

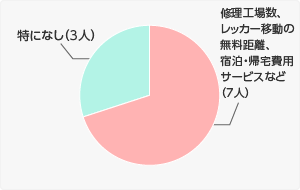

修理工場数、レッカー移動の無料距離、宿泊・帰宅費用サービスなど(7人)

レッカー移動、レンタカー貸出、GPS機能による現在位置確認サービス

女性目線で考えるとロードサービスはとても重要です。警察庁の「運転免許統計H25年度版」によると女性の運転免許保有率は現在も上昇傾向にあり、女性ドライバーは多くなっていると思われます。

ただ女性は、タイヤのパンクや故障して動けなくなったりした場合に、男性に比べて対応できないことも多いものです。よってロードサービスは女性にとっての強い味方になると言えます。

キー閉じ込みやパンク修理は各社ほとんどありますが、「レッカー移動サービス」はできれば30㎞以上ある方が便利であると思います。なぜならば山道で動かなくなった場合、30㎞位はあっという間に走ってしまう可能性があるためです。

もし車が自走不能になった場合に使える「レンタカー貸出サービス」も付いていると安心です。

「GPS機能による現在位置確認サービス」は必須です。万が一事故や故障に遭遇するとパニックしてしまい、今いる位置がわからなくなってしまう可能性があるためです。(小澤)

他の回答

レッカー移動の無料距離や提携先の修理工場の数など

レッカーサービスは無料という点では各社横並びですが、無料でレッカー移動できる距離や内容にはばらつきがあるため、確認が必要。提携の修理工場までは無料というケースが多いので、なるべく提携先が多い所を選んだ方が使い勝手が良いです。また、遠隔地で事故を起こした場合に備え、宿泊、帰宅費用や修理後の運搬費用もチェックしたいです。(福島)

特になし(3人)

付帯サービスの良しあしで選ばない

ロードサービスの実際のサービスは、損害保険会社と契約している現地の業者が行いますし、顧客の満足度はロードサービスの担当者の人的なスキル等にもよると思うので、「チェックすべき点」は見つけられないのではと思います。(深澤)

他の回答

ロードサービスの周知に努めているかが大切

各社のロードサービスの内容を最優先することはあまりないかと思いますが、あえて「サービス内容でチェックする」という観点でコメントをするならば、サービス内容が契約者に周知されるような工夫を凝らした保険会社が好ましいと考えます。ロードサービスの内容は、契約更新の際には確認するものの、普段車に乗っているときには、その内容を正確に覚えていない人がほとんどではないでしょうか。バッテリー上がりやパンクなど、ちょっとしたトラブルの際に忘れていて利用しないケースもあるのではないでしょうか。常に運転手の頭の隅に印象づいているよう周知徹底されている保険会社は、好感があります。(石原)

ロードサービスの内容は基本的に各社横並びですが、レッカーサービスの無料移動距離をはじめ、細かな数字は結構違いがあります。最近は、他社との差別化を図るため様々なサービスも誕生しているので、加入時や更新時には必ずチェックするようにしましょう。もちろん、ロードサービスを中心に保険を選ぶのは本末転倒ですよ!

9:事故対応の充実度でチェックすべき点はどこでしょうか?

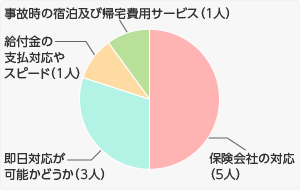

保険会社の対応(5人)

保険会社の担当者の対応が全てといっても過言ではないと思います。ダイレクト保険に加入中事故を起こし、ダイレクト保険の担当者の対応から対面保険に戻る人も多いと聞きます。事故直後の対応、自分の入院時等の相手との打ち合わせ、相手の保険会社との交渉など、精神的にも肉体的にも煩わしいことが続きます。親身になって対応してくれるのは、やはり継続してお付き合いしていく対面保険会社となると思います。(矢澤)

他の回答

お客さん(被保険者)の立場になって、可能な限りの情報提供と積極的な交渉をする人はどの会社にもいると思いますし、そうでもない人も多分いるでしょう。結局決め手は「人間力」と思いますので、こればかりは事前のチェックは困難です。(鯵坂)

即日対応が可能かどうか(3人)

どの保険会社も24時間事故受付のところがほとんどですが、「事故対応」は24時間とは言えず一定時刻を過ぎると翌日対応になるところもあるため、即日事故対応が可能な時間帯をチェックしておくと良いでしょう。(福島)他の回答

事故時のコールセンター受付は365日24時間受付で統一されているようです。しかし、具体的な対応に動いてくれるのは平日に限られるところと、土日平日関係なくしてくれるところがあります。

保険の満足度アンケート結果には、事故対応の良しあしが現れています。各社ホームページで公開されている情報を比較しましょう。(中里)

給付金の支払対応やスピード(1人)

ダイレクト通販の中でも損害保険会社系がよい、やはり大手3社が強い、という意見をよく耳にします(東京海上日動、損保ジャパン、三井住友海上)。事故対応も含まれますが、給付金の支払いでは東京海上がダントツ、と聞きます。整骨院の先生がたは東京海上の加入が多いそうで、多くの事故患者さんを診る中で給付の安心感があるようです。(國松)

事故時の宿泊及び帰宅費用サービス(1人)

特約となっているものや、費用の上限が被保険者1人当たり宿泊費1万円のもの、制限がないものなどがあります。事故車のピックアップも5万円を限度や全額負担など、各社違いがあります。なかにはペットの宿泊費用を負担するというものもあります。また、事故を起こした際にその後の経過を確認できるサービスもあり、一つの安心材料になるかと思います。(平澤)

事故を起こしてパニックになることもあるでしょうし、事故対応はもっとも重視したいポイント。FPの皆さんの回答では、担当者が親身になって対応してくれるかが半数を締めました。対応度重視となると、ダイレクト型より対面型(代理店)の方が期待できるでしょう。

10:話題のテレマティクス保険はおすすめでしょうか?ご意見をお聞かせください

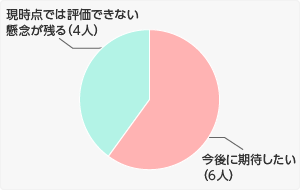

今後に期待したい(6人)

新しい選択肢の一つになる

実際に走行した距離や速度、ハンドル操作などの運転行動のデータを収集、分析して保険料を算出するテレマティクス保険は、新しい保険だといえます。キャッシュバック制度などで保険料の節約になる可能性もあるほか、安全運転、コドライブにもつながり事故率低下の効果も期待できるため、商品が増えていけば今後は選択肢の一つになると思います。(福島)

他の回答

事故率の低下と保険料の引き下げをもたらす

走行距離連動型で言えば、現在は契約時の予測距離で保険料が決まりますが、実際のデータが反映されれば保険料の削減に貢献すると思います。運転行動連動型も危険な運転の抑止力になると思いますので、結果として事故が防げ、経済的な負担が増えずに済むという効果が望めそうです。集積したビッグデータが安全装置などの発展に寄与し、交通事故の減少に繋がる未来は素晴らしいと思います。(平澤)

現時点では評価できない・懸念が残る(4人)

従来型から乗り換えるにはまだまだ遠い

自分の車に情報機器を設置する必要があるテレマティクス保険。一方、スマホやタブレットのGPS設定をオフにするようなタイプの私。はたして積極的に契約するだろうか、と考えます。しばらくは従来型の保険を利用するのではないかと思います。当面、テレマティクス保険が普及するまでは、そのメリットと、実務面で本当に利用価値があるのかについて、様子を見たいところです。(石原)

他の回答

測定器の精度や質のバラつきに不安が残る

運転の仕方(急発進する人と、緩やかに発進する人などの分類)で保険料に格差を設けることには共感します。ただし、それを調査する機器によって、どのような結果となるか、ということはあらかじめ示してほしいです。自動車のCMで、「燃費はリッター当たり20キロ」というデータを見せられても、実施に街中を走行したら半分以下、という場合もありますので。(深澤)

安全への意識が高まるのはいいことです。自分では気づかない運転のクセなどをデータで示されれば、運転技術の向上にもつながります。そこに連動して保険料も下がるということで、肯定派が多いかと思いきや……蓋を開けてみれば6-4といい勝負でした。

テレマティクス保険に適していないドライバーが無保険者に転ずる恐れや、個人情報の取扱が難しい点など、課題はいくつかあるものの、「究極のリスク細分型保険」として今後の動向に注目したいです。