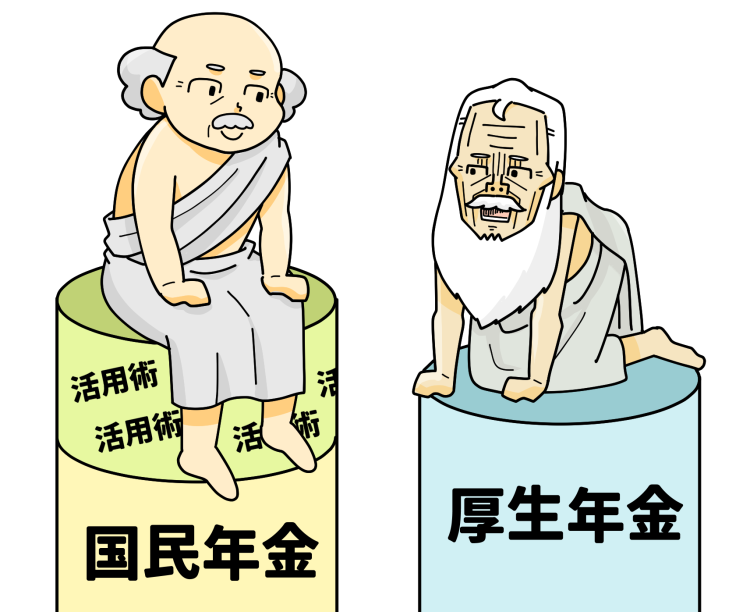

公的年金は、会社員の人と、自営業の人とで違いがあります。すべての人が加入している国民年金に加え、会社員の人は厚生年金がありますが、自営業の人は国民年金だけが公的年金。厚生年金のぶん、もらえる額は少ないのですから、不安に思う人も多いでしょう。

そこで、自営業の人ができる、年金の不足を埋める方法を考えてみたいと思います。

もちろん個人年金保険を利用することもそのひとつなのですが、個人年金保険そのものは会社員と自営業の人とで特に違いはありません。より「自営業向き」な方法を探ってみましょう。

自営業の人が少しでも多くの年金をもらうために考えるべきことは次の2つです。

- 国民年金の額を少しでも上乗せする

- 控除が受けられる年金制度・商品を活用する

それぞれ、詳しく見ていきましょう。

国民年金の額を少しでも上乗せする

まず、唯一もらえる公的年金である国民年金を、少しでも増やしましょう。次のような方法が考えられます。

| 方法 | 解説 |

|---|---|

| 付加年金に加入する | 月額400円の付加保険料を支払うことで、付加保険料を納付した月数×200円だけ年金額を増やす。 |

| 保険料を前納する | 半年または1年ぶんの保険料を前納することで年間でおよそ2,000~3,000円程度の割引を受ける。受け取る年金額は変わらないので、割り引かれたぶん年金額が増えたのと同じことに。 |

| 任意加入で加入期間を補う (未納・免除期間がある場合) | 保険料の未納期間・免除期間がある場合、満額を受け取れないため、60歳以降も払込みを続けて加入期間を補い、満額かそれに近い額を受け取れるようにする。 |

| 繰り下げ受給する | 65歳から受け取れる老齢年金の、支給開始時期を繰り下げることで、最大42%まで受け取り額を増やせる。 |

それぞれ、こちらの年金給付額をアップさせる3つのテクニックでも詳しく解説しています。

もし、まだ付加年金を利用していない人がいたら、すぐ申し込んでください。付加年金はほぼリスクもなく、確実に受け取り額を増やせる方法です。付加年金以外は、会社員の人も使える方法ですが、使えるものは使って1円でも多く受け取れるようにしたいですね。

控除が受けられる年金制度・商品を活用する

公的年金は、国民年金しかもらえないのですから、その他の年金制度・商品を利用します。このときのポイントは、税金の控除を利用できるものを選ぶこと。

年金は老後資金ですので、安全性が重要。そのため、大きなリターンが期待できる反面リスクも高い投資をすることができません。安全性をキープすると収益性はあまり望めませんから、そのぶん、控除によって差をつけたいところです。

控除によって節税ができれば、商品そのものの収益性が高くなくても、節税したぶん得をすることになります。控除のぶんを計算に入れると、実質的な収益性は決してバカにできないものになる可能性が。

年金制度・商品を利用して受けられる控除には以下のようなものがあります。

| 年金制度・商品 | 控除の種類 | 控除できる最大金額 |

|---|---|---|

| 個人年金保険 | 個人年金保険料控除 | 所得税:最大4万円 住民税:最大2万8,000円 |

| 国民年金基金 | 社会保険料控除 | 所得税・住民税:支払った掛金相当額(確定拠出年金と合わせて上限6万8,000円) |

| 確定拠出年金 | 小規模企業共済等掛金控除 | 所得税・住民税:支払った掛金相当額(国民年金基金と合わせて上限6万8,000円) |

| 小規模企業共済 | 小規模企業共済等掛金控除 | 所得税・住民税:支払った掛金相当額(上限7万円) |

全部フルで活用すれば所得税に対して17万円以上も控除が受けられます(課税額を計算するための所得額が17万円減るということであって、払う税金額が17万円減るわけではありません。節税額はもともとの収入によって変わります。個人年金保険の節税効果についてはこちらの記事も参考にしてみてください)。

ただし、こうした年金制度・商品は、支払った保険料は途中解約できなかったり、解約すると損になることが多いので、控除だけを目当てにあまりたくさんのお金を突っ込んでしまうのも間違いです。

あくまでも目的は老後資金の積み立て。そのために無理のない範囲でお金を出し、どうせ出すなら控除のあるものを利用しましょう、という考え方になります。

いっそ法人化して厚生年金に入るという方法も……

まったく別の方法として、個人事業主から、事業を法人化して経営者になり、厚生年金に加入するという大技もあります。

法人税や事業税などを収める必要性なども出てきますが、安定した業績があるのなら、法人化して厚生年金に加入するのも、将来の年金を確保するという観点では有効な方法です。