大黒柱となる人の死亡保障を確保しつつ、教育資金の確実な準備ができるかがカギ

お子さんの誕生、おめでとうございます。嬉しい一方、子どもの未来という責任の重さをひしと感じる人も多いのではないでしょうか。そんな親御さんの、お子さんへの責任に応える手段の1つが保険です。お子さんのための保険について考えてみましょう。

アドバイスをいただきました

CFP(R)・1級ファイナンシャルプランニング技能士

畠中雅子さん

プロフィール

大学時代にフリーライター活動を始め、マネーライターを経て、1992年にファイナンシャルプランナーに。新聞・雑誌・WEBなどに多数の連載を持つほか、セミナー講師、講演、相談業務などをおこなう。長女出産後に大学院に進学。修士課程では「生命保険会社の会計システム」、博士課程では「金融制度改革」の研究を行う。著書は、「貯金1000万円以下でも老後は暮らせる!」(すばる舎)、「結婚したら知っておきたいお金のこと」(海竜社)、「高齢化するひきこもりのサバイバルライフプラン」(近代セールス社)、「お金の不安がかるくなる30のヒント」(オレンジページ社・共著)など60冊を超える。新聞・雑誌など、メディアへの登場回数は7000回以上。

chapter 01

子どものいる家庭の不安は「万一の場合」と「教育資金」

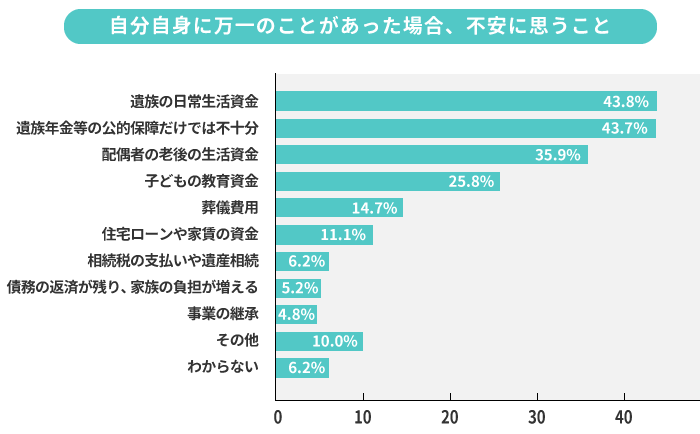

生命保険文化センターの「生活保障に関する調査」で、自分自身に万一のことがあった場合の遺族の生活に対する不安があるという人に、不安の内容を聞いてみたところ、次のような結果になりました。

上位を占めた不安の内容は、大きく次の2つであると言えそうです。

- 一家の大黒柱に万一のことがあった場合の遺族の生活費

- 子どもの教育資金

子どもがいない間は、万一、夫婦のどちらかが亡くなっても、自分の収入で生活を立て直すことは可能ですが、子どもがいると、親子の生活を支えるだけの収入を得るのは難しいケースも出てきます。

chapter 02

夫は2,000万円、妻は800万円程度の死亡保障が目安

世帯主が死亡したとき、残されたご家族にどれだけお金を残してあげたいか、今現在の貯蓄額や、今の保険契約で困るか困らないかを考えてください。ちょっと足りないかも……と思われたら、増額の見直しをする必要があります。

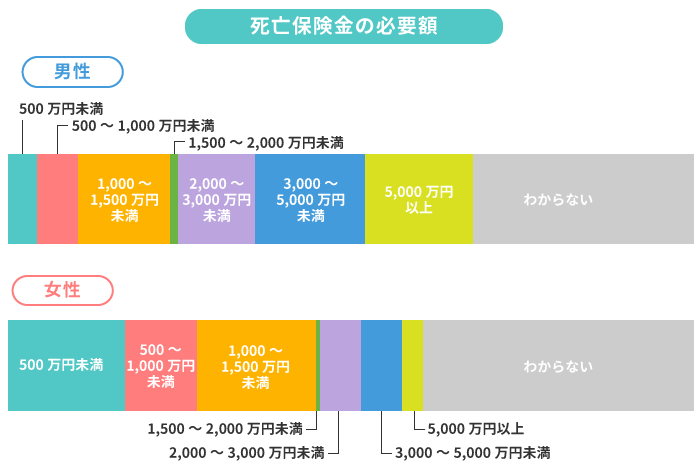

といっても、具体的な額が想定できないという人も多いでしょうから、生命保険文化センター「生活保障に関する調査」内の「死亡保険金の必要額」を参考にしてみましょう。同調査によると、男性の具体的な回答で最も多かったのは5,000万円以上で、3,000万円~5,000万円という声がそれに次ぐものでした。

予想以上に高額ですが、すべてを保険金でカバーしようとするとこれくらいになってしまうのでしょう。しかし現実は、貯蓄、配偶者の収入、さらには遺族年金の受給額なども計算にいれた金額に落ち着きます。

実際、同じ調査内での保険金額の相場は、男性が1,793万円、女性が794万円になっています。このことから、住宅ローンから解放されている家庭は、相場にしたがって男性約2,000万円、女性は800万円を目安にしていいでしょう。奥さまも同等に家計を支えている共働きの家庭ではさらに上乗せを検討する必要があります。

保障期間ですが、安心なのは公的年金がもらえるようになる65歳までの加入です。しかし、重い経済負担を負うのは子どもが社会人になるまでの間なので、とりあえず20年強を目安にするのも一つの考えです。

chapter 03

子どもが小さい間は医療保障も検討を

では死亡保障だけでなく、医療保障はどうでしょうか? 医療費は公的補助が充実しているので、お子さんが生まれたからといって急いで増額する必要はありません。高額療養費制度を利用すれば最高でも月額9万円ほど、4ヵ月目からは一律4万4,400円で済みます。貯蓄に余裕がある家庭はなおさら必要性が低いです。

しかし、お子さんが小さな間にお父さんが倒れて収入がストップし、お母さんも育児で働きづらい、ご両親の支援も受けられないといった環境では話が別です。せめてお子さんが幼い間だけでも保障内容を強化できる程度の死亡保障は確保しておいた方がよいでしょう。理想は終身保険+定期保険のダブル体制ですが、一定期間だけと割り切るなら定期保険だけでも大丈夫です。

また死亡保障だけではなく、医療保障も合わせて確保しておきたいところ。お母さんの収入が生活の基盤になっている場合、入院した場合の減収はリスクになるからです。具体的な保障内容としては、入院給付日額5,000円~1万円、もしものときの先進医療特約やその他特約を付け、医療保険の保険料は、月額3,000~5,000円(30代の場合)に収まる程度がよいでしょう。

chapter 04

1,000万円以上の教育資金をどうやって準備する?

そして、頭が痛いのがお子さんの教育資金でしょう。子どもの教育費は、すべて公立に進んだ場合でも800~1,000万円程度はかかり、オール私立だと2,200万円以上かかる現実があります。これはマイホームに次ぐ大出費です。何らかの方法できちんと貯蓄する必要がありますが、その方法の一つとして考えられるのが学資保険(こども保険)です。教育費を学資保険で積み立てるメリットとは、

- 銀行よりも利回りが高い

- 利息分に税金がかからない(1年間に50万円以下の場合)

- 保険料が所得控除の対象になる

- 万一の場合は保険料の払込み免除(学資金は予定通り受け取れる)

などです。最大のメリットは「4」ですね。保護者が死亡または高度障害状態になり、保険料の支払いができなくなった場合、以降の払込みが免除されるうえ、契約していた学資金も予定通り受け取れることになっています。

教育資金づくりは利率を重視。学資保険以外にも目を向けて

学資保険を利用するなら、払い込んだ保険料に対して戻ってくるお金が多い「返戻率」の高い保険を選びましょう。逆に、100%を下回る「元本割れ」の保険は選んではいけません。特約で医療保障や死亡保障を付けると元本割れを起こすので要注意です。デメリットも理解しておきましょう。たとえば、死亡や高度障害状態以外の理由で払い込みが滞った場合は中途解約扱いになり、払い込んだ保険料を割り込んだ解約返戻金しか戻ってきません。つまり、途中で止めると損をしてしまい、保険の性格上、途中でお金を引き出すこともできないので、突発的な入り用に対応できません。

ちなみに、学資保険は出産予定日の140日前から加入できます。早く加入した方が保険料が安くなるため、教育費の相談は出産前からしておくのが望ましいです。

最近は、金利の低下で、学資保険の返戻率はかなり下がってきています。そこで、払込期間を短くして(10年払いなど)、少しでも返戻率を上げる工夫をしたり、外貨建て終身保険などの、より高利率の見込めるほかの保険や金融商品も視野に入れつつ、検討していくことをお勧めします。

妊娠を機に保険の見直し・新規加入をした人の声

妊娠がきっかけで、よりよい保険はないかと夫婦で話し合い。三大疾病などの重い病気に備えたく、見直しを検討

- A.Tさん(26歳・女性)

- 家族構成:私・夫・子ども1人

- 世帯年収:700万円

妊娠をきっかけに、女性特有の保険に興味を持ちました。出産時の保障や子どもにまつわる保険のあれこれを保険相談で聞こうと思いました

- F.Aさん(30歳・女性)

- 家族構成:私・夫

- 世帯年収:380万円

2人目を授かり、教育資金と自分たちのライフプランが不安。保険相談で夫婦が納得のいく保険に加入し直すことができた

- Y.Mさん(23歳・女性)

- 家族構成:私・夫・子ども2人

- 世帯年収:400万円

妊娠をきっかけに、女性特有の保険に興味を持ちました。出産時の保障や子どもにまつわる保険を詳しく知りたかったです

- T.Fさん(41歳・男性)

- 家族構成:私・妻・子ども1人

- 世帯年収:450万円