生命保険(死亡保険)は、終身がいいか定期がいいかという問題に始まり、特約や配当の有無など、考えなければいけないポイントが数多くあります。また、単なる死亡保障にとどまらず、老後資金や学資金など、貯蓄代わりや相続対策として利用する場合もあり、選び方は簡単ではありません。

ここでは、保険を熟知しているプロFPの方10人に、「自分が加入するなら」という基準で生命保険の選び方についてアンケートを取ってみました。

※取材協力10名:(50音順、敬称略)

岩城みずほ、氏家祥美、大滝よう子、菅原直子、中島牧子、中島真由美、拝野洋子、益山真一、松浦建二、横山純子

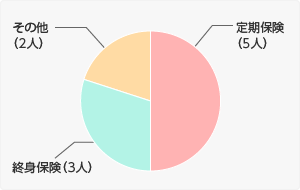

1:終身保険と定期保険、どちらに入りますか?

定期保険(5人)

安いコストで死亡保障が確保できる

若い時期なら逓減型の定期保険を優先。概ね子どもが大学を卒業する時期まで、自分が死んだ場合の家族の生活費や教育費を確保する目的で、安いコストで「安心」を確保したいと考えます。終身保険は毎月収支に余裕があれば、葬儀費用(200~300万円)程度を確保するため、加入したいですが、あくまで余裕があれば。(益山)

その他の回答

利率が低い今は終身保険はメリットが少ない

もし死亡保障が必要な場合は、私は必要な期間だけ定期保険に加入します。定期保険の種類の中でも、月々決まった保険金が受け取れる収入保障や、保険金受取額が減っていく逓減型の保険に加入します。昔は終身保険を使ってお金を増やすという考えもありましたが、予定利率が低い今は死亡保障は別に考えた方がいいと思います。(中島牧子)

終身保険(3人)

死亡整理金として少額の終身保険を

私は終身保険500万に入っています。まだ独身であることが理由です。今もし自分に万が一があれば、親や姉妹に迷惑をかけないための死亡整理金に、将来、結婚・出産などした場合は定期保険で一時的に増額はするかもしれませんが、最後の最後に残って困らない死亡保険金は500万(相続税の法定相続人1人あたりの非課税枠)だと考えています。ちなみに死亡保険金受取人は姉に指定しており、保険証券のコピーを姉に渡しています。(中島真由美)

その他(2人)

商品ごとに判断して、終身・定期の両方に加入

終身か定期かと言うよりも個別商品ごとに判断します。現に終身保険(変額終身保険)も定期保険(低解約返戻金型定期保険)も加入しています。(松浦)

終身か定期か、というのは、生命保険に何を求めるかによって変わってきます。今回はあえて、「自身が加入するとしたら」という前提で選んでいただきました。

家族への死亡保障が必要と考える人は、定期保険でコストパフォーマンスのよい保障を得たいというのが主な選択理由。終身保険は、死亡整理金として、という考えで選ぶ方が多かったです。

終身を選んだ方からも、子どもが小さいうちなど、一時的には定期保険で保障を上乗せしたいという声が出ていました。

2:医療保障も必要だと考えた場合、生命保険に医療保障の特約をつけますか? 別に医療保険に入りますか?

別に医療保険に入る(8人)

医療保障だけの見直しがしにくいので別立てがいい

特約でつけると、何か病気をした後にその保険が自分に合わないと感じても解約しづらい状況になってしまいますから、医療保障は別立てにします。(大滝)

その他の回答

単品のほうが使い勝手がいい

医療保険は、単品で契約する。生命保険に特約として付加することで保障内容は同じで保険料が大幅に割引になるのであれば特約も検討するが、契約の見直しをおこなう場合に、単品の方が使い勝手がいいと考えるので。(菅原)

保険会社によって得意な保険が違う

生命保険とは別に、医療保険に加入します。各社の保険を見ていると、どの保険を得意とするかは会社ごとに異なります。いいとこ取りをしたいので、まずは別々に商品を選びたい。(氏家)

この質問は全員が一致して、特約ではなく、別に入るという選択になりました。おもな理由はそのほうが見直しがしやすいこと。特約は主契約を解約すると消滅してしまうものですから、目的の違う保障をひとつの保険にまとめるのはオススメできないという結論でした。

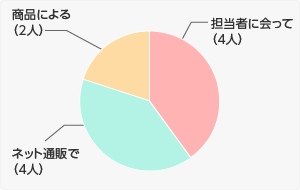

3:ネット通販を利用しますか?保険会社の担当者に会って入りたいですか?

担当者に会って(4人)

保険の内容はネットだけではわからない

保険の内容はネットだけではわからない部分もありますので、できれば担当者に会いたいです。その際は、一社専属の方ではなくて、乗合代理店勤務で、各社の商品に詳しい方から説明を聞いてから、加入を決めたいと思います。(中島牧子)

その他の回答

審査が不安な人は担当者に会って相談するのがいい

保険のことをよくわかっている人で、保険料を安くしたい人であればネット通販はよいと思いますが、健康状態に不安がある方など、通常の契約ができるかどうかの微妙な相談などは、担当者に相談してからがよいと思います。保険会社それぞれの引き受け条件の状況がわかるので、条件付きでも契約できそうなのか? 別の保険会社をあたってみた方がよいのか?の判断がつくと思います。保険契約を申込する際の手続きは、ある程度絞り込んでからの方がムダが省けると思います。また、たとえ謝絶の回答がきても納得感があると思います。(横山)

ネット通販で(4人)

ネット通販の方が保険料が安い

私なら、ネット通販を利用します。なぜなら、保険会社の担当者を経由するより、保険料が安くなるからです。ネット通販は定期保険など比較的シンプルな内容なのも理由の1つです。自分で調べるのが面倒に感じる方は、保険会社の担当者を活用するといいでしょう。ただし、説明されても理解できない保険には入らないで。(拝野)

その他の回答

担当者だと複雑な商品を勧められがち

ネット通販を利用します。付加保険料が安い分、保険料が抑えられ安く大きな保障をもつことができるからです。また、保険営業の方が勧める保険は複雑なものが多く、余計な保障を勧められることも多いからです。(岩城)

商品による(2人)

簡単な保険はネットで、複雑な保険なら担当者に

掛け捨ての死亡保障、医療保障であれば、ネット上でもシンプルでわかりやすい商品が近頃はたくさんあると思う。一方で、貯蓄性のある保険や、仕組みが複雑な保険は、保険会社の担当者に軍配が上がります。説明を聞いて初めてわかることはたくさんあるからです。(氏家)

答えが分かれました。自分で保険選びができるプロFPなら、ネット通販を選んで保険料を抑えるという選択になるのかと思いきや、担当者に会って話せるメリットを重視するFPも少なくありませんでした。「保険は出口が重要なので、「給付」の時に顔を見て相談できる人がいる事の安心感はある」(中島真由美)という声もあり、担当者に会うのは安心につながるという指摘です。

※一方で、「実際に自分が入るなら?」というFPの声を集めた生命保険総合ランキングでは、ネットで契約を完結できる保険の方が好評でした(笑)。対面型よりも保険料が安く済むというのが主な理由ですが、それ以外の見るべきポイントもあり、具体的な商品を前にするとやはり興味深い見解が聞けます。いろんな選び方の発見にもつながると思いますので、ぜひそちらも参考にしてください。

▲生命保険総合ランキング|カテゴリ別に返戻率・保険料で比較!

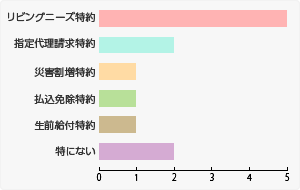

4:死亡保障が主契約の生命保険に、特に付加しておきたい特約はありますか?

リビングニーズ特約(5人/複数回答)

保険金を前倒しでもらえて経済的に余裕ができる

リビングニーズ特約。余命が短いと分かった場合、その治療費や余生を送るための費用を前倒しでもらえると経済的に余裕ができ、受け取る保険金も非課税(死亡時に残った分は課税されます)。保険料もかかりませんので、付保したいと考えます。(益山)

指定代理請求特約(2人/複数回答)

高度障害時に代理人から保険金請求ができる

高度障害も保険金の条件となっている場合、代理請求特約をつけると契約者本人が保険金を請求できなくても、代理人が請求できます。(拝野)

災害割増特約(1人/複数回答)

事故などで医療費がかかったときに役立つ

災害割増特約をつければ、交通事故などで医療費が余計にかかった場合でも、しのぐことができるのではないでしょうか?(拝野)

払込免除特約(1人/複数回答)

経済的に困るのは働けない状態のときだから

リビングニーズ特約と、払込免除特約はつけてもよいと思います。余命宣告を受けた時はもちろんですが、本来は、死亡より病気やケガで働けない状態のほうが経済的に困る場合が多いと思うからです。(横山)

生前給付特約(1人/複数回答)

医療の進歩でニーズが増している

必ず特約でなくてもよいのですが、死亡保障と生前給付保障が一体になっている、または同時に走るタイプが多く存在しています。医療の進歩で生前給付保障の重要性とニーズは増していると感じています。 生前給付保障とは主に三大疾病・七大疾病時・介護時に一時金や年金が給付になるものです。(中島真由美)

特にない(2人/複数回答)

特約の代わりに保障を上乗せしてみては?

付加しておきたい特約というのは特にありませんが、子どもが小さい期間だけ、死亡保障の上乗せをしておくのはいいでしょう。(中島牧子)

全般に、特約によってあれこれ保障を付け加えるのはあまり推奨しないのがプロFPの基本見解。その中で、付加していいと思える特約としていくつか挙がったのが上記のとおりです。リビングニーズと指定代理請求は付加しても保険料負担がありませんから、付けておいて損はなさそうです。

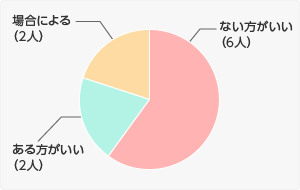

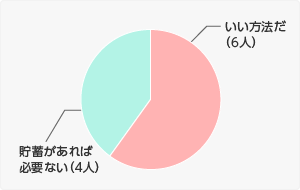

5:貯蓄性を重視したい場合、生命保険は配当があるものの方がいいと思いますか?

ない方がいい(6人)

貯蓄は乗り換えやすい商品で行うべき

無配当でよい。貯蓄は、契約期間に縛られず、単純に乗り換えやすい商品でおこなう方がよいと考えているので。配当があっても、商品そのものの利回りが高くなるわけではないので、保険で貯蓄は原則考えない。(菅原)

ある方がいい(2人)

同じ条件なら有配当

保険商品自体(配当以外)の貯蓄性を重要視したいですが、配当が期待できる時代もあるので、同じような条件(保険料や返戻率等)であれば、有配当の方を選びたいです。(松浦)

場合による(2人)

保険期間によってケースバイケース

生命保険の期間によります。長期に渡った貯蓄のための生命保険であればインフレリスクが存在しますので、有配当を選びますし、短期であれば返戻率を最大限に引き出すために無配当にすると思います。(中島真由美)

よくわかっていないと、「あったらラッキーだし、配当付きの方がいいのでは?」と思ってしまいがちですが、プロFPには有配当は不評です。配当が期待できる時代ではなく、保険料も高くなるため、貯蓄性という観点からもかえって好ましくないとのこと。今後、景気が変われば別ですが、現在、配当付き保険の旨味はないと言えるでしょう。

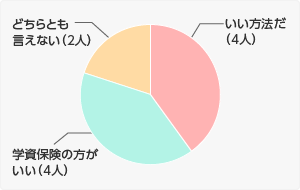

6:解約返戻金のある終身保険を、学資保険のかわりに教育資金準備に使うのはいい方法だと思いますか?

いい方法だ(4人)

親が亡くなった場合の保障が大きい

契約者である保護者が亡くなった場合、基本的に学資保険は、その後の保険料を支払わなくていいだけですが、終身保険を使った場合は、死亡保険金としてまとまった金額が受け取れますし、進学時に受け取れる金額も学資より高くなることが多いです。ただし、途中解約すると、戻り率がかなり低くなりますので、途中解約の可能性が高い場合にはお勧めできません。(中島牧子)

その他の回答

別に貯金があればそのまま寝かせておけるのが魅力

家計の中に別の貯金があれば、保険を解約しないでそのまま寝かせておける選択肢があるのはいいと思います。また、学資保険よりも死亡保障が大きくつけられるので、まさかの時のお葬式代と将来の教育費が両方用意できる点もいいと思います。(氏家)

学資保険の方がいい(4人)

終身保険が解約のタイミングで十分貯まっているか疑問

契約者の年齢、家族状況にもよるのですが、余りいい方法だと思いません。特に子供ができてから入る場合なら、終身保険より学資保険の方が適しているのではないでしょうか? 子供が18歳になったとき、学費がかかりますが、終身保険だとそのタイミングで解約すると解約返戻金が払い込み保険料を下回るでしょう。(拝野)

どちらとも言えない(2人)

そもそも保険で教育資金を貯めることに疑問

予定利率も低い近年ですから、そもそも保険で教育資金を貯めることに疑問を感じます。特に教育資金は物価上昇時にインフレ率が高くなる傾向がありますので、保険で教育資金を貯める場合は、インフレヘッジになる運用商品などと組み合わせて貯蓄すると思います。(中島真由美)

低解約返戻金型終身保険の保険料払込期間終了後の解約返戻金は、学資保険よりも返戻率が高いとして、最近、これを学資保険がわりに勧める記事を見かけます。今回は意見が分かれ、否定派からは、低解約返戻金型終身保険の中途解約リスクや、子どもが生まれてからかけた終身保険では、学資金が必要なタイミングまでに貯められないのではないかといった指摘がありました。

7:老後資金の準備に終身保険に入っておくのはいい方法だと思いますか?それともほかの金融商品を利用すべきでしょうか?保険とほかの金融商品とで迷っている場合、選ぶ決め手になるものがあれば教えてください

積極的には推奨しない(8人)

生きている間に受け取れる個人年金保険や確定拠出年金で

契約者が亡くなってから保険金が出る終身保険は適していません。保険で老後資金を用意するなら、所得控除のある個人年金保険(定額か変額か本人の希望で)や確定拠出年金の方がいいでしょう。低利率や手数料が気になるなら、投資して自分で増やす、という選択肢もあります。迷ったら、「生きている間に使えるか?」を自問してみてください。(拝野)

その他の回答

老後資金は終身保険だけで準備するには高額すぎる

終身保険を老後資金の準備にするとは、解約返戻金を老後資金に充てるということであるとすれば、準備の期間が長ければ長いほどよくないと思います。年金以外の収入が入ってこないリタイア後の時間が仮に30年続くとしたら、それまでに形成した資産を取り崩して使う方法では、とても高額な資産をリタイアまでに形成しなくてはいけないので、無理のない毎月定額の金額で投資信託などの金融資産を購入して資産を形成していくことがよいと思います。現在は、世界中のすべてが複雑に繋がっているので、日本だけを対象とした資産を持つことはかえってリスクがあると思います。世界中の金融資産を、地域、業種、商品、時間を分散して持つことで世界の経済成長を取り込んで資産を成長させることができると思います。(横山)

終身保険を利用してもいい(2人)

魅力的な商品があれば選択肢の一つとして

保険商品には生命保険料控除(所得控除)や受け取る解約返戻金の一時払い所得扱い(例外有り)等があり、他の金融商品にはNISA口座や小規模企業共済等掛金控除(所得控除)等があります。終身保険に魅力的な商品があれば選択肢の一つとして十分有りだと思います。(松浦)

老後資金づくりの方法としての終身保険には、否定的な声が多かったです。理由としては、一説には3000万円程度必要とも言われる老後資金を、保険で準備するには、利率が低すぎることが主です。代わりに選びたい金融商品としては、保険ならば個人年金保険、ほかには確定拠出年金、NISAを利用した投資などが挙がっていました。また「資金次第ですが不動産の運用は相続対策としても有効」(大滝)という意見もありました。

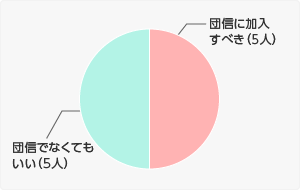

8:死亡整理金の準備に終身保険に入っておくのはいい方法だと思いますか?貯蓄があれば必要ないと考えますか?

いい方法だ(6人)

口座凍結に備えて、スピーディーに受け取れる保険で備えたい

はい。いい方法だと思います。預金口座の凍結に備える意味でも、死後にもろもろかかってくる整理資金を保険で確保しておくのはいい方法です。近頃は振込のスピーディーさを売りにしている保険会社も増えていますし、保険なら受取人を指定できます。(氏家)

その他の回答

相続のトラブル回避策として有効

遺族に貯金がない、遺族の仲が悪いなど、葬儀費用を誰が負担するか、で揉めると予想される家庭であれば、その揉め事を回避するためによい選択肢だと思います。一方、遺族に貯金がある、死後整理金の負担者に遺言で財産を残す等の対策をしていれば不要と考えます。(益山)

貯蓄があれば必要ない(4人)

保険よりほかの積立投資をしてみては

ある程度の預貯金があれば必要ないでしょう。しかし、高齢者で、まったく貯蓄がない場合、加入を検討したいという気持ちもわかります。一般的に、死亡率の低い世代は、保険に加入するより、NISAなどを利用して積立投資で運用していくことをおすすめします。(岩城)

死亡整理金として、200~300万円程度を用意しておきたい、などとよく言われます。このくらいの額なら、保険でなくとも貯蓄で準備できそうですね。これを保険で準備するのは、おもには、亡くなった人の銀行口座が凍結されてすぐには引き出せない場合があることと、相続のトラブルが起こる可能性に備えたい場合です。遺族が葬式費用などを用意できるなら必要ないでしょう。

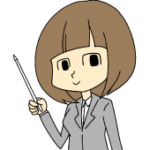

9:フラット35で住宅ローンを組む場合は、団体信用生命保険への加入は任意ですが、やはり団信に加入するべきでしょうか?年齢によっては民間の収入保障保険のほうが安いという声もあるようですが

団信に加入すべき(5人)

団信は遺族の手間がかからない

特に非喫煙の若い世代は、収入保障保険のほうが安く、生命保険料控除の適用も受けられるため、メリットがあるケースがありますが、借入残高の減少推移と保険金額の減少推移が若干異なるため、死亡後の遺族の手間を考えると、団体信用生命保険に加入するほうが手間もかからず、よいと考えます。(益山)

その他の回答

住宅ローンの支払いが免除される団信のほうが安心

やはり団信に加入したほうが、安心ではないでしょうか? 保険料だけ比べると、民間の収入保障保険の方が安い場合もあるかもしれません。が、収入保障保険金が支払われるのは1年や5年など期間限定です。万一住宅ローン契約者が死亡した場合、団信ならその後の住宅ローン支払いは免除されるのです。(拝野)

団信でなくてもいい(5人)

30代前半までは、収入保障保険を使った方が保険料が安い

恐らく30代前半位までは、団信よりも民間の収入保障保険を使った方が、保険料は安くなるはずです。ただし、夫婦それぞれで住宅ローンを組む場合は、団信の夫婦連生保険(デュエット)がお勧めです。これは夫婦どちらかに万一の事があった場合に、夫婦ともにローンの残債が無くなるというもので、仮に民間の保険で同様の保障を得ようとすると、かなり割高になります。(中島牧子)

ケースによって、収入保障保険の方が安くなるのは、皆さんが認めるところ。それでも、団信を支持する人が半数に及んだのは、収入保障保険の保険金総額は毎年低減していきますが、それは必ずしも住宅ローンの残債に合わせたものではないという点。ローン支払い自体が減免するわけではないため、やりくりは必要になり、遺族の手間が増すというデメリットがあります。現時点での保険料の安さか、もしもの場合に発生する手間か、メリット・デメリットを考えて選びましょう。

10:保険加入者が支払っている保険料は、世帯月収の約3~6%が平均とする統計があります。個人によって適切な保障内容・金額は異なりますが、純粋に収入に占める保険料という観点から見て、保険に使うお金はどの程度が適切でしょうか?

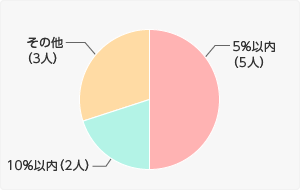

5%以内(5人)

保険は最低限に抑える

私的保険料負担が大きくなれば、可処分所得が少なくなり、貯蓄に回すお金も減ります。社会保険である程度の保障があるので、私的保険は最低限に(3%くらい)に抑えるほうがよいでしょう。もしもの保障を充実させるより、貯蓄を増やしていく努力をした方が現実的ですし、将来も安心です。(岩城)

その他の回答

子どもがいれば5%、独身なら1%

必要な保険は持ち家か否か、家族状況、貯蓄額、勤め先の福利厚生、リスクに対する感覚、などによって異なります。保険料額より、保障内容を理解していることが大事です。それを前提に子持ち家庭の場合は、必要保障確保のために収入の約5%でしょうか? 独身者なら1%ほどでしょう。(拝野)

保険は保障額から考えるのが本来

保障目的の保険は、保険料ではなく保障額で考えるので、保険料の適切額は算出できない。貯蓄ができて、他の支出も納得できるのであれば、保険料がいくらでも問題はない。あえて、ということであれば、5%くらいを目安にはする。(菅原)

10%以内(2人)

極力10%は超えない方が良い

万一の保障に備える必要な額の貯蓄が全く無いとなれば、6~10%でも状況によってはアリかと思いますが、極力10%は超えない方が良いと思います。あくまで個人の置かれた状況によります。十分な貯蓄があれば入る必要も無いという考えもあります。(大滝)

その他の回答

日常生活の資金に支障が出ない範囲で、かつ10%以内

日常生活を優先しつつ、将来の非常事態に備えることが基本スタンスですので、日常生活の資金に支障が出ない範囲で、かつ10%以内であればよいと考えます。また、子どもが大学生であり教育資金の負担が重い時期、退職後の年金生活等を除けば、毎月の貯蓄額よりも保険料が上回るようにならない程度が適切と考えます。(益山)

その他(3人)

保障のための保険料は月々2万円程度まで

年齢や必要な保障の違い、性格の違いなどによって個人差は当然ありますが、個人的には、収入保障保険や医療保険、がん保険等を組合せて月々2万円くらいが上限かと思っています。もちろん、個人年金保険や学資保険、終身保険等の貯蓄性のある保険は含めません。(松浦)

保険料は収入ではなく貯蓄に占める割合で考えるべき

保険はリスクヘッジをするためのものなので、収入ではなく貯蓄に対して占める割合で考えるべきだとおもいます。また、貯蓄が増えれば増えるほど病気やゲカに対して保険でヘッジをする割合は減少していきます。例外として収入が高く、病気やゲガをしても貯蓄には絶対に手をつけたくないという人は、収入に対して比例した保険料となるでしょう。(中島真由美)

いくらが適切か?は支払っている本人が理解すること

保険は、めったに起こらないが起こると大変高額なお金が必要となることに備えるために入るものなので、年齢や身体の状況、どんな家族構成か、どんなリスクが予想されるのかで各家それぞれです。それぞれの状況を把握して、今現在最もムリ・ムダ・ムラがない保険を準備できるように提案して実行支援するのがFPの仕事と思います。また状況は刻々変化するものなので、年に一度は見直しして修正が必要であればしていくことも大切です。いくらが適切か?は支払っている本人が理解することなので、まずはどんな保険にいくら入っているかを明確に理解することが大切なことだと思います。私たちFPの仕事は、それをきちんと見える化して理解しやすくしてあげることに努めています。(横山)

皆さんの回答を総合すると、多くても10%以内、できれば5%以内に抑えたい、というところでしょうか。もちろん、保険は、人それぞれで必要な内容や保障額が変わってきます。また、現実的に支払える額の多寡も、個人の事情で変わってきますので、実際には、一人一人が、慎重に検討すべきです。