先日、子供が生まれ、将来の教育資金をどうしようか悩んでいます。

学資保険でも、元本割れするようなものだったら考えものですが、最近では利率の高いものも販売しているようですし、コツコツ貯金する自信もあまりありません。

自分なりに少し調べてみたのですが、学資保険で利率の良いものか、終身保険で学資のかわりにするかと考えています。

「学資保険や終身保険で教育資金の積み立てをするか?」「いやそもそも必要ない、もっと別の貯蓄手段がある」など、もし加入する場合は、かけ金なども含め、ご意見をお聞かせいただけたら幸いです。

参考までに子供は1人目なのですが、できれば2人欲しいと考えており、子育てがひと段落したら妻も働き共働きとなる予定です。

年収は現在、手取りで、約500万です。

また、住宅ローンをかかえており、その返済が月9万ほどとなっております。

それ以外のローンはありません。

(36歳 男性)

CFPR、1級ファイナンシャル・プランニング技能士 株式会社FPQ 代表 國松典子

ひと昔前の学資保険と違い今の学資保険は利率が低いので、教育資金づくりには「貯蓄は貯蓄、保障は保障」として分けて考えることをお奨めしています。20~30代の子育て世代は、親世代が積み立ててきた学資保険を利用して教育資金に充ててきたため、自分たちの子供が生まれたら学資保険、という先入観があるようです。

しかし親世代とは時代背景や家計を支える経済状況も異なりますので、今の子育て世代に合った教育資金づくりを考えてみる必要があります。

学資保険の仕組みは、保障機能と貯蓄機能から成り立っています。

保障機能としては、保険契約者(親)に万一のことがあった場合、以後の保険料の払い込みが免除され、満期保険金や祝い金、死亡保険金、育英年金が受けることができます。

貯蓄機能としては、一定金額を定期的に積立することができ「学資金受取総額÷払込保険料総額×100%=返戻率」の高さによって評価されます。学資金(満期金、祝い金)を受け取る回数が少なく、保険料払い込み期間が短いほど返戻率は高くなります。親世代の学資保険(20年以上前)は利回りが高く、返戻率はずいぶん高いものもありましたが、現在の学資保険の満期時の返戻率は100%+α(高いもので110%程度)と商品利率が低いというのが現状です。入院保障や育英年金などの特約を付けた場合は元本割れしていることすらあります。今の学資保険では受け取る学資金のために、ほぼ同額を逆算して積み立てているのに近い計算となります。

教育資金は必ずしも学資保険を利用しないとできないものではありません。学資保険の持つ保障と貯蓄の機能をそれぞれ分けて準備してみることを考えてみます。

保障機能部分については、子どもの就学期間中に定期保険を掛けます。例えば30歳男性が民間保険ならば掛金月1,000円程度で20年間死亡保障500万円を備えることができます。親に万一のことがあった場合の子供の教育費の保障は、親の死亡保障で備えます。

学資保険に子供の医療保障を希望される方は、個別にこども用の共済等を利用することができます(月1,000円程度)。

貯蓄機能部分については、利率が低いけれども安全性の高い預貯金等で貯めていくと仮定します。子どもが誕生と同時に月々1万円を積み立てれば17年後には約200万円貯まります。現在は金利が低くても、今後金利が上昇して魅力のある商品があれば、途中で預け替えることもできます。ある程度の金額がまとまった時点で、利率のよい安全性の高い運用商品等にまとめて預ける(一時払、全期前納)ことで返戻率も上がることになります。従来型の学資保険に入った後で、後に好条件の学資保険等の別の商品に乗り換えるには、現在の保険を中途解約しなければなりません。中途解約には元本割れのリスクを伴います。

教育資金準備のために保障と貯蓄の機能を分離するメリットは、積立資金に流動性を持たせることにあります。

子育て世代は、子どもの成長に併せて教育費も増えるほか住宅費負担も重くのしかかっています。家計に占める住居費率(ローン、税金、維持管理費等)は地域差はありますが20%~30%なり、そこに教育費負担が加わります。消費税増税・社会保険料負担増加など、これからの家計状況はますます厳しくなることが予想されます。

子供が幼く家計に余裕のある時期に設定した学資保険の積立額は、子どもの成長とともに家計への負担が増してきて継続することが困難になってくるようなことにならないようにしたいものです。その上で教育資金準備においては、将来の家計変動に併せた金額設定ができるよう柔軟性を持たせることが大切です。

ライフプラン全体から考えて、子供が小学生までが貯め時です。

子どもが中学生・高校生になると、子ども関連の支出が増加します。すると毎月の家計の中で貯蓄することはなかなか難しくなります。

学資保険の積立は17歳・18歳までの積立プランが多く(中には短期間での払込商品もあります)、子どもが中学・高校生になると学資保険積立が家計を圧迫しがちです。学資保険の支払が苦しくなり途中解約してしまうと、元本割れしてしまい元も子もありません。

また、子どもが小さな時期に塾や習い事など教育費を費やしすぎてしまうと、先々の肝心な高校・大学の時期の資金が不十分になることもあります。教育費を貯める時期とかける時期と金額のバランスが大切です。その上で、子供が中学・高校生になる前までに、積極的に教育資金を貯めることができれば将来の安心につながります。

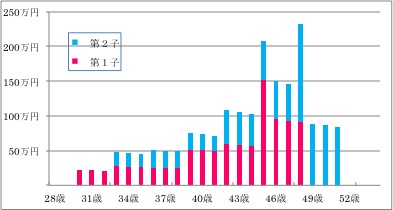

●子供にかかる費用

1968年愛知県出身。三重大学人文学部卒業。高校卒業後は親からの経済的自立をすべく地方国立大学に進学し、卒業後は大手コンサルティング系会計事務所に入社。税理士部門で月次訪問、決算業務に携わっている当時、顧問先法人の税務経営の相談の他、資産運用や生命保険、教育資金など様々な相談を受けているうちに顧客のファイナンシャルプランニング業務に関心を持ち1995年にCFP(R)資格を取得。FP部門創設後は顧問先顧客のFP業務に従事。2005年よりFPとして独立。個別相談を中心に企業・団体のセミナー講師、TVラジオ等のメディア出演、新聞雑誌の執筆などを行っている。

<雑誌・TV等> 日経新聞、毎日新聞、週刊エコノミスト、小学館の誌面掲載、フジTV「笑っていいとも!」、FM世田谷、パナソニックCM出演など多数

我が家では、子ども3人の教育資金のほとんどを、学資保険をはじめとする保険で準備しています。

学資保険は、教育資金準備の有力な手段になると思われます。

自身で確保する自信のない方は「学資保険」や「終身保険」などの積立商品でコツコツ貯めていく。

契約者(親等)が万一時の保障も付いており、教育資金の積み立て方法として、十分に選択肢の一つ。

ある程度の目的を達成できているという理由から、学資保険の利用は検討に値する。

今は予定利率が非常に低いので、将来、金利が上がっても学資保険は低い金利で運用されることに。

例: 「老後」「医療保険」などお悩みで検索

※ただいま新規のご質問を制限しております。

※ただいま新規のご質問を制限しております。