2016年2月のマイナス金利政策以来、低金利を続けてきた住宅ローン金利ですが、12月になって全期間固定金利の【フラット35】など長期固定金利を中心に、金利が上昇しました。

「トランプ効果で株価も上がって金利も上昇?」と思われるかもしれませんが、実は住宅ローンの金利は景気だけで決まるわけではなく、日銀の金融政策が深くかかわっています。

今回は長期固定金利が上昇した背景と気になる金利の行方について考えてみたいと思います。

マイナス金利政策の影響で実際の住宅ローン金利はどう動いた?

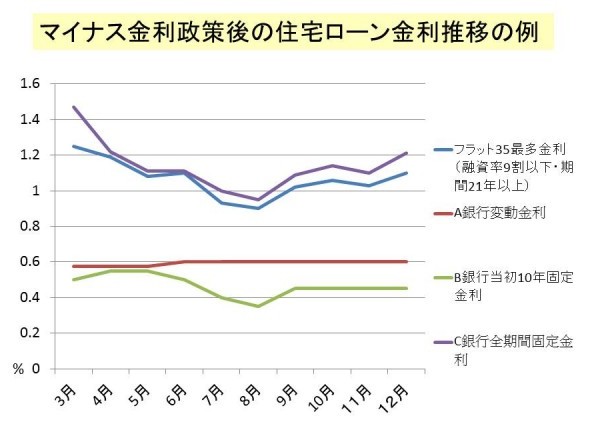

日銀のマイナス金利政策が始まってから、実際の住宅ローン金利はどのように推移したのでしょうか?【フラット35】と民間銀行の金利推移の例で見てみましょう。

2016年3月からの住宅ローン金利の推移

各銀行のHPより毎月の金利を確認

2015年の【フラット35】は融資率9割以下、期間21年以上の場合おおむね1.5%台で推移していましたが、2月にマイナス金利が発動されて3月から大きく金利が低下、8月に史上最低金利だったことがわかります。9月からは逆に金利が上昇傾向にあり、特に12月の上げ幅が大きくなっています。

固定金利に比べ変動金利に目立った上昇はなく、低金利を続けています。

今後も変動金利の低金利が続けばいいのですが、長期固定金利が上昇すると変動金利も上がるのではないかと心配になる方も多いのではないかと思います。

長期固定金利と変動金利の決まり方を分析しながら、変動金利で借りている方の今後の家計への対策を考えてみましょう。

変動金利と長期固定金利の決まり方

金融機関によって住宅ローンの金利を決める基準は異なりますが、一般的に変動金利は短期プライムレートに連動、長期固定金利(銀行によって20年超など)は新発10年国債の金利に連動します。

短期プライムレートとは、銀行が最も優良な企業に短期(1年未満)でお金を貸すときの最優遇の金利です。短期プライムレートは日銀の政策決定会合で発表される政策金利に影響を受けます。銀行が一定額を超えて日銀に預ける当座預金の金利がマイナス0.1%となっているため、短期金利の指標である無担保コール翌日物(金融機関同士が「今日借りて明日返す」無担保の超短期の融資のこと)もマイナス金利となっています。その結果、短期金利の影響を受ける短期プライムレートも低下し、連動する住宅ローンの変動金利も低金利が続いています。

これに対し、長期固定金利の指標である新発10年国債の金利は、市場の景気の動向や財政、海外金利動向など、日銀の金融政策以外の市場のメカニズムで決まると言われてきました。そのため、変動金利が上昇した時には長期固定金利はすでに上昇しており、変動金利から固定金利に変更することはむずかしいとされてきました。

長期金利に日銀介入は本当に可能か?

9月の日銀の金融政策決定会合後の黒田総裁の発言で、今までの長期金利の常識を覆す施策が発表されました。

「消費者物価指数が安定的に2%を超えるまで、長期金利(新発10年国債の金利)をおおむね0%に誘導する」というものです。

これまで、短期金利は日銀の政策金利に基づいて決まってきましたが、長期金利も日銀の誘導によって決まるということです。

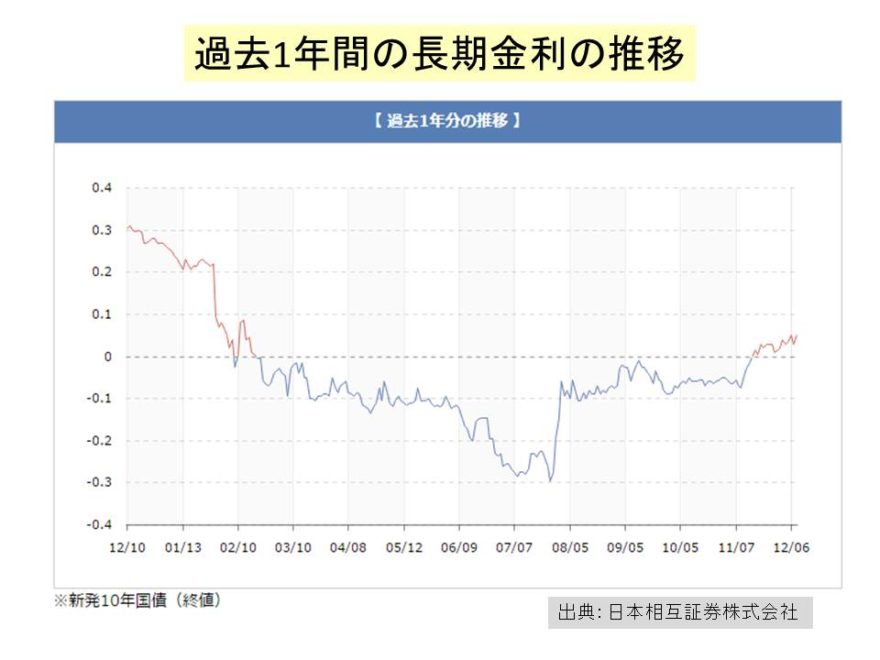

実際の長期金利の動きを見てみると、9月の政策決定会合前にすでに日銀の金融緩和の政策が限界にきているのではないか、などの思惑から金利が急上昇しています。その後は日銀の介入もあって0%を超えることなく推移していましたが、11月前半に金利が急上昇し、現在は0%を超えています。これはアメリカの大統領選のトランプショックで株価が上昇し、今後のアメリカの景気上昇への期待感から金利が上昇したものと思われます。

こうなると日銀の長期金利への介入に懐疑的にならざるを得ません。もちろん現在の長期金利が0.3%程度であることから、日銀の想定の範囲内ということも言えるかもしれませんが、完全に長期金利をコントロールすることはむずかしいようにも見えてきます。

家計防衛のために変動金利で借りている人は何を考えるべきか

こうした施策から家計の中での住宅ローン返済を考えるとき、金利選択はますます難しくなっていると感じます。現在変動金利で借りている人は今後も変動金利のままで大丈夫なのか、今からできる対策を考えておく必要があります。

今のところ変動金利に大きな変化はなく、長期金利だけの上昇にとどまっています。しかも上昇と言ってもまだ全期間固定金利の【フラット35】でも1%前半です。金利が低いうちに全期間固定金利や、当初10年固定金利などの固定金利選択型に借り換えることも一つの方法です。

たとえば、現在のローン残高2,000万円、残期間20年、変動金利0.775%で借りている場合の返済額はボーナス払いなしで毎月89,985円です。これを全期間固定金利の【フラット35】で20年以下の金利1.03%に借り換えた場合、返済額は毎月92,246円です。差額2,261円で20年間の安心を買うことができます。今後教育費など支出が増える家計や、家計に余裕がない方にはおすすめです。

また、借り換えができない場合は繰り上げ返済が可能かどうか考えてみましょう。もし1年後に、返済額を軽減するタイプで100万円の繰り上げ返済をすると、毎月の返済額は85,267円となり4,718円も返済額を減らすことができます。

さらに、同じ銀行内で一定期間固定金利タイプに変更することも考えられます。ただし、金融機関によっては金利タイプの変更がそもそもできなかったり、手数料がかかる場合もあります。さらに、高い金利で固定してしまうと固定期間中変動金利に戻すことができないため、慎重に考えましょう。

以上、FPの私見として住宅ローンと金利について考えてみました。トランプショックに表れているように、長期間付き合う住宅ローンの返済中には、世界も日本も、そして自分や家族にも想定外のことが起こるものです。金利に一喜一憂するのではなく長期の家計の変動を予測した資金計画と返済プランを立てることこそ重要です。

参考

- 日本相互証券株式会社マーケットデータ

//www.bb.jbts.co.jp/marketdata/marketdata01.html

- 三菱UFJ銀行住宅ローン商品説明書

//www.bk.mufg.jp/kariru/jutaku/shouhin/jloan/pdf/jl_setsumei_02.pdf

- フラット35

//www.flat35.com/index.html

- NHK NEWS WEB マイナス金利の行方

//www3.nhk.or.jp/news/0209mainasukinri/