税制改正によっての相続税礎控除額引き下げの影響で課税対象者が10万人を超えると去年末に発表されました。

相続税対象者、基礎控除下げて8割増 15年

《要約》<要約>国税庁は15日、2015年に亡くなった約129万人のうち、財産が相続税の課税対象となったのは前年比83%増の約10万3千人だったと発表した。対象となったのは8.0%と同3.6ポイント高まった。課税割合は現行の課税方式となった1958年以降で過去最高となった。

相続税は相続財産から基礎控除と呼ばれる非課税枠を差し引いて計算する。15年1月から基礎控除が「5000万円+1000万円×法定相続人の数」から、「3000万円+600万円×法定相続人の数」に引き下げられた。このため課税対象者の裾野が広がった。基礎控除の引き下げの影響に加え、路線価の上昇や株高による財産価格の上昇なども課税対象者の増加の背景にあるとみられる。

この相続税対象者が増加したというニュースを見て、「うちには関係ない!」と思った方はいらっしゃったことでしょう。しかし遺産分割のトラブルになっているのは、実は遺産総額が少ない一般家庭の方が多いのはご存知でしょうか?

最近の遺産分割トラブルの状況および事前にしておきたい対策について見てみましょう。

相続トラブルは意外と身近で起こっている!?

相続対策について聞くと、「うちなんか財産全然ないから必要ないわ!」とか、「うちの兄弟はみんな仲が良いから大丈夫!」といった答えが返ってくることがあります。正直、楽観視はあまり感心しません。人間関係はふとした瞬間で変わるとことを、相続の現場には感じます。相続は” 争族””とも揶揄されていますしね。遺産の分割がスムーズにいかない場合は、家庭裁判所の遺産分割の調停、審判事件として申し立てることとなるのです。

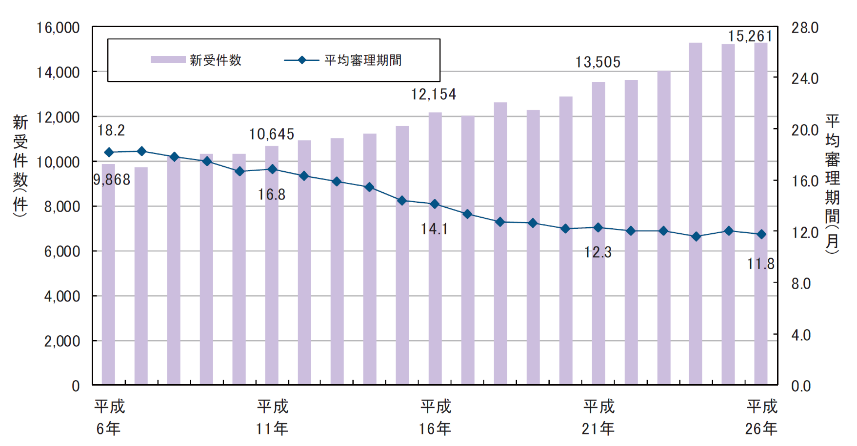

死亡者は年間約100人万前後に対し、遺産分割に関する調停事件は約1万件、審判事件は約2,000件あり、約1%の方が争っているのが現状です。しかもその件数は年々増え、19年で5割以上増加傾向にあります。顕在化しないものを含めればさらに多くの相続争いが起こっていることが予想されます。

■遺産分割事件の新受件数(調停・審判)の推移

出典:司法統計年報(平成27年度版)

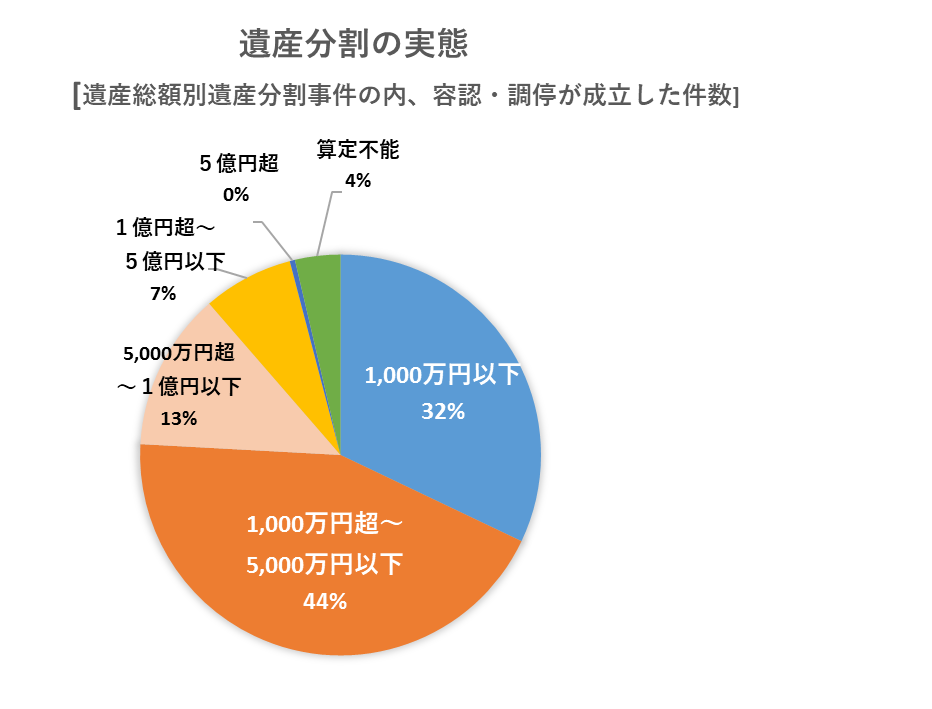

では遺産分割の際に、どの位の遺産額でトラブルになっているのか、裁判所『司法統計年報(平成27年度版)』の遺産総額別遺産分割事件の内、容認・調停が成立した件数資料を参考に見てみましょう。

遺産分割事件での容認・調停件数が全体で8,141件に対し、約3割は資産1,000万円以下であり、約4割は1,000万円超~5,000万円との結果です。

遺産分割のトラブルになる約8割は、遺産額が5,000万円以下となることがわかります。

出典:裁判所「司法統計年報(家事事件編)平成27年度」

しかしなぜ遺産額が少ないほうが遺産分割でトラブルになりやすいのでしょうか?

要因として考えられるのは、遺産財産の構成比が挙げられます。国税庁の相続時種類別取得財産価額(平成27年度)によると、土地38.0%、現金・預貯金等30.7%、有価証券14.9%の順となっておりますが、分けやすい現金・預貯金に比べて、分割しにくい土地の割合が一番多いためでもあるからです。例えば親が残した遺産の大半は実家だけで、兄弟の一部が同居していた場合などは分割しにくいためトラブルになりやすいようです。

また、相続税の対象になる方は、金融機関や住宅会社、専門家などからの案内で事前対策しているケースも多いようですが、関係ないと思っている人ほど事前対策は取っていないのではないでしょうか。

人の死はいつ来るかわからないこそ、まずは現状把握をし、相続税がかからなくても相続対策は必要です。では事前どんな対策を取ったら良いのでしょうか?

遺産分割トラブルを防ぐための3つの事前対策

主に3つの事前対策を挙げてみると、相続財産の大小に関係なくすぐにでもできるのは、1.の遺言書作成です。相続税の対象になる可能性がある場合には、2.納税対策や3.専門家の方と相談しながら早めの対策をしていきましょう。

1.遺産分割を明確にしておくための遺言書作成

誰が何を受け取るのかを明確にしておくためには、遺言書の作成が効果的です。相続人の誰に何をどの割合で相続させるのかを決めることで、遺産分割協議も不要となりますし、相続人同士がモメることは確実に減ります。

遺産争いは決してお金持ちの問題ではありません。マイホームを保有しているのであれば、その時点での評価、誰に相続するのかも明記しておくことが大事ですね。

2.納税対策:どのように相続税を支払うのか?

相続税の対象になった場合には、現金の一括納付が原則ですが、延納や物納などもあります。

3.節税対策:相続税を下げられるか?

生前贈与、生命保険、信託、不動産活用、小規模宅地の特例、養子縁組など、様々な手段があります。

節税対策の一つでもあり、実は上記3つの要素を含んでいる生命保険の活用について、メリットを見てみましょう。

生命保険を相続の際に活用するメリットは?

◎遺産分割しやすい

生命保険は民法上、受取人の固有財産となります。遺言書に記載されている内容が、法定相続人が遺留分(最低限相続できる財産)を侵害した場合でも、死亡保険金は遺留分の対象にはなりません。遺したい人に確実にお金を渡せるので、親族間のトラブルを回避することができます。

◎非課税枠の活用

生命保険の死亡保険金は相続税の対象ですが、遺族の生活を守るために「500万円×法定相続人の数」の非課税枠が認められています。例えば相続人が妻と子ども3人だと、2,000万円は非課税額となるのです。生命保険の死亡保険金で受け取ると非課税枠分を控除した金額に対して相続税が課されるため、現金で受け取るより税額が少なくなる計算です。

◎流動性資金の準備としての活用

預貯金などの口座などは亡くなった後に凍結されますが、もし遺産分割でトラブルになった場合には現金化することができません。不動産も遺産分割が終わらないと、売却したり賃貸に出したりが難しくなります。生命保険の場合は、保険会社に請求手続きをして1週間前後には保険金が支払われるため、現金準備がしやすいのが特徴です。相続税の納税資金準備としても活用されます。

このようなメリットがあるものの、病気によっては保険加入が厳しかったり、生命保険の加入形態によって税金のかかり方が違うため、ご注意ください。

最近ではFP相談の中でも、ご本人もしくはご親族での相続トラブルの声をお聞きすることが多くなりましたが、そもそも親族間のコミュニケーション不足だったり、知識がないことだと感じる場合があります。

人の死はいつ来るかわからない中、相続税の申告には、被相続人が死亡してから10ヶ月以内という期限もあります。相続税が対象になれば、基本的には現金一括で納税する義務があるのです。

まずは現状把握をしておきましょう。相続税がかからなくても相続対策は必要ですし、相続税がかかるようであれば、納税対策の検討も必要です。

参考

- 相続税対象者、基礎控除下げで8割増 15年

//www.nikkei.com/article/DGXLASDG15H5O_V11C16A2CR8000/

- 遺産分割事件の新受件数(調停・審判)の推移:家庭裁判所における家事事件の概況及び実情並びに人事訴訟の概況など

//www.courts.go.jp/vcms_lf/hokoku_06_04kaji.pdf

- 相続時の種類別財産価額:平成26年度国税庁 平成26年度

https://www.nta.go.jp/kohyo/press/press/2016/sozoku_shinkoku/index.htm

- 遺産総額別遺産分割事件の内、容認・調停が成立した件数:裁判所「司法統計年報(家事事件編)平成27年度」

//www.courts.go.jp/app/files/toukei/746/008746.pdf