平成25年の総務省調査によると、高齢者夫婦(夫婦のどちらかが65歳以上)世帯の87.2%は持家です。長寿化と少子高齢化で年金が増えない中、シニア世代が自宅を担保にお金を借りるリバースモーゲージが注目を集めています。

リバースモーゲージは自宅に住みながら資金を調達できるため、生活のスタイルを変えることなく老後を過ごすことができます。しかし、老後資金の最後の砦である自宅を担保にお金を借りることは、メリットばかりではありません。安易に借りてしまうことで老後破綻や相続争いの原因にもなりかねません。働く収入がなくなってから自宅を担保にお金を借りるリスクについてしっかり考えてみましょう。

リバースモーゲージのしくみと4つのタイプ

リバースモーゲージとは、自宅を担保に金融機関からお金を借り、死亡時など契約終了時に自宅を売却して融資残高を完済する制度です。生きている間は返済なし、または利息のみの返済なので住宅ローンのような大きな負担はありません。借りた資金を住宅ローンの借り換えや生活資金、リフォーム、老人ホームへの入居金など比較的自由に使えます。そのため、主な資産は自宅だけ、という高齢者世帯にとっては魅力的です。

現在では多くの金融機関がリバースモーゲージ型の融資を取り扱っています。しかし、借り入れの条件などは金融機関ごとに異なり、自分の自宅と資金の使い道にあった商品の比較も難しくなってきました。リバースモーゲージ型商品を大きく4つに分類し、代表的な取扱い金融機関の商品の特徴をまとめてみました。

4つのタイプの特徴

| 商品のタイプ | 生きている間利息を支払うタイプ | 利息は相続時に一括支払タイプ | 住宅融資保険を 活用したタイプ | 不動産担保型生活資金貸付事業 |

|---|---|---|---|---|

| 主な取扱機関 | 東京スター銀行 | みずほ銀行 | 三菱UFJ銀行 | 社会福祉協議会 |

| 利用できる 年齢 | ・55歳以上(配偶者50代以上) | ・契約時年齢55歳以上 | ・申込み時満60歳以上満80歳まで | ・世帯の構成員が原則65歳以上 |

| 対象地域・ 対象物件 | ・一戸建てと東京都、神奈川県、埼玉県、千葉県、大阪市、神戸市、京都市内のマンション | ・東京都、神奈川県、埼玉県、千葉県の一戸建てまたはマンション | ・東京都、神奈川県、埼玉県、千葉県の自宅 | ・担保評価がおおむね1,500万円以上の一戸建て |

| 資金の使い道 | ・生活に係る資金なら自由 例:医療・介護費、老後の生活資金、自宅の建て替え・リフォーム資金など | ・フリー口:自由 ・目的口:老人ホームへの入居保証金、自宅購入、リフォーム、医療介護費用、納税など | ・自宅の建設、購入 ・リフォーム資金 ・サービス付き高齢者住宅の入居一時金 | ・生活資金 |

| 融資の極度額 | ・500万円以上1億円以内 | ・1,000万円以上2億円以内(フリー口は4,000万円以内) ・極度額の50%以内 | ・建設・購入資金:100万円以上5,000万円以内 ・リフォームまたは入居一時金:100万円以上1,500万円以内 | 担保となる土地評価額のおおむね70% |

分類の1つ目は生きている間利息の返済だけをするタイプです。代表的な商品としては、テレビや電車のつり広告の「住宅ローン借換えキャンペーン」などで目を引く東京スター銀行の「充実人生」です。地方銀行や信用金庫が取り扱うリバースモーゲージにも多いタイプです。利息のみとはいえ生きている間はずっと返済が続きます。このため、自宅の担保価値だけでなく、年金など安定収入がいくらあるかが重要な審査の対象となります。おおむね年間の年金額の10倍程度が借入額の目安となっている場合が多いようです。利息の返済が続くため夫婦でお住まいの場合、配偶者一人になってからの年金収入も考慮した借入額を考える必要があるでしょう。また、自宅の評価が1億円であっても年金収入が100万円という場合、借入額の目安は年金額の10倍の1,000万円です。自宅の価値に過大な期待はできません。

2つ目は利息の返済がないタイプです。代表的な商品としてはみずほ銀行の「プライムエイジ」があります。こちらは利息の返済がない分、自宅の価値が重要です。プライムエイジでは一戸建ての場合、自宅の土地の評価額(銀行所定の評価額)が2,000万円以上ないと借りられません。申し込み時の自宅の土地評価額ですので、今2,000万円以上の価値があっても将来の土地の価値が2,000万円を下回っていると借りることができません。

また、三井住友信託銀行のリバースモーゲージは毎月利息を払うタイプと相続時に一括して利息を支払うタイプから選べますが、遺言信託の申し込みが必須となっています。遺言信託の手数料や相続発生時の遺言執行などの費用がかかります。いくらくらいかかるのかを確認し、お子さんなど相続人がいれば、よく話し合って申し込みましょう。

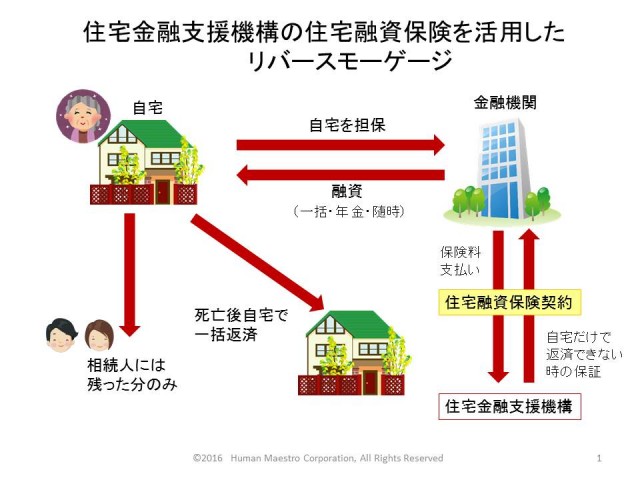

3つ目は住宅金融支援機構の住宅融資保険を活用したタイプです。代表的な商品に三菱UFJ銀行の「リバースモーゲージ型住宅関連ローン」があります。資金の使い道が自宅の購入や建設、リフォーム資金、高齢者住宅の一時金といった住宅関連に限られるのが特徴です。最高5,000万円まで融資可能となっていますが、建替えで5,000万円を使った後の老後資金も考えた資金計画が必須です。

4つ目は福祉的な目的で自宅を担保に生活資金を借りる「生活資金貸付事業」です。各自治体の社会福祉協議会が窓口となり、住民税非課税世帯など低所得者向けの貸付事業となっています。本人が住んでいることが条件となりますので、老人ホームなど高齢者施設への住替えを行う際には完済しなくてはなりません。終の棲家をどうするのかを考えてから借りましょう。

リバースモーゲージで借りられる額の目安は?

最近では住宅購入時の予算診断や、老後の生活設計のご相談時に、「リバースモーゲージを想定した老後の計画を立ててください。」というご要望を受けることが増えてきました。東京近郊では資産価値の高いご自宅を持つ方も多く、不動産業者に自宅の売却価格を査定してもらったうえで資金プランを求められる方もいらっしゃいます。しかし、ご自宅の資産価値が高くても、リバースモーゲージでは思った金額は借りられない、という方がほとんどです。すでにあげた商品でいくらくらい借りられるか予想してみましょう。

事例1 50代独身女性、65歳からの年金額120万円

・ご自宅の査定額:時価7,000万円

・金融機関の評価額が時価の8割程度だった場合

| 金融機関例 | 東京スター銀行 | みずほ銀行 |

|---|---|---|

| 借入額の上限の目安 | 年金の10倍、または極度額の少ない方 | 極度額の50% |

| 実際の借入額の予想 | 1,200万円程度 | 2,000万円代 |

事例2 30代後半、夫婦と子ども2人 住宅購入:土地3,000万円、建物3,000万円

・将来リバースモーゲージで老後資金を上乗せしたい。

・将来の年金予想:夫200万円

・将来の自宅の価値は不明

| 東京スター銀行 | みずほ銀行 | |

| 借入額の上限の目安 | 年金の10倍または極度額の少ない方 | 将来の極度額はわからない |

| 実際の借入額の予想 | 現時点では予想できない | 現時点では予想できない |

事例1、2とも実際に審査に出した場合必ずこの借入額が保証されるわけではありません。

自宅の土地の評価は一般的には1~3年ごとに行われ、極度額が変わる可能性があります。

ご相談事例から借入額を予想しようと思っても、実際には審査に出してみないといくら借りられるかほとんど予想できません。将来の土地の担保価値は誰にもわかりません。また、金融機関は毎年、または2~3年に1度は土地の評価を見直します。そのため土地の価値が下がれば借り入れの限度額も下がり、当初思っていたほど資金が借りられなくなってしまう場合もあります。

利息の返済が必要なタイプは実際には年金額の10倍程度が借り入れの目安であることも多いため、どんなに担保価値が高いご自宅に住んでいてもリバースモーゲージで借りられる額は驚くほど少ない場合もあります。利息返済がないタイプでも金融機関が土地の評価額から設定する極度額の50%が借入額の上限では、土地の価値の半分以下の金額しか借りられません。

また、リバースモーゲージには住宅ローンの借り換えにも使える商品もあります。そのため、住宅購入の資金計画の時点で、繰り上げ返済が思ったようにできず定年後に住宅ローンが残ってしまった場合、リバースモーゲージで住宅ローンを完済したり、老後資金を確保したいというご希望を聞くようになってきました。しかし、20年、30年後リバースモーゲージを申し込む時点で自宅の土地の価値がいくらになっているかは誰にも予想できません。土地の価値が大幅に下落すれば

全く借りられない可能性もあります。リバースモーゲージを安易に老後のライフプランに組み込むことは大きなリスクがあります。

金融機関が土地の評価額に対して貸してくれる額が極端に少ないと感じるのは、こうした土地価格の変動リスクを考えた借入額の設定となっているからです。むしろ、何歳まで生きるかわからず、相続時の土地の価値がいくらになるかわからないという不確定な要素が多い中で、高額な融資を受けられる金融機関があったとすれば、その金融機関の商品こそ安全なものかどうかを疑ってみましょう。

リバースモーゲージのリスクのまとめ

以上、リバースモーゲージの特徴と借入額の上限から、リバースモーゲージにある不確実性について触れてきました。最後に借入額だけでなく、相続時も含めたリバースモーゲージのリスクについてまとめておきます。

1.長生きのリスク

老後資金をリバースモーゲージで補てんする場合、長生きすることにより取り崩し額が多くなり、借入額を上回ってしまう可能性があります。たとえば65歳から毎年100万円ずつ20年間を補てんする場合の総額は2,000万円です。しかし85歳では女性の平均寿命にも達しません。男性の4人に1人、女性の2人に1人が90歳まで生きる時代です。90歳、100歳と長生きした時のリスクも考えておきましょう。

2.土地価格の下落リスク

10年、20年後の土地の評価額が現在と同じとは限りません。当初の土地の評価は金融機関によっては毎年見直され、評価額とともに借り入れの極度額も見直されます。当初借りられる額で安心して生活設計を立てると、将来土地の価値が下落した時に思った額を借りられない、ということにもなりかねません。余裕を持った資金プランを立てましょう。

3.住み替えができなくなるリスク

80歳、90歳と高齢になってくると、だれしも一人暮らしが厳しくなってくるときが来ます。しかし、いざ老人ホームや生活がしやすいシニアマンションなどに住み替えをしたいと思っても、すでにリバースモーゲージで資金を使ってしまっていると、住み替えの資金を捻出しにくくなります。自宅を売却しても借りた残高を売却資金から一括で返済しなくてはなりません。

手残りが少なくなると、住み替えの選択肢も少なくなります。特に2階建てなど階段がある家、浴室やトイレなど水回りのリフォームがしにくい家などは、必ず住み替えを考えた資金計画を立てましょう。

4.相続(争続)リスク

申し込みまでに法定相続人を含めたカウンセリングを行うなど、金融機関側も相続時のリスクを避ける対策は行っています。それでも、10年、20年と長い期間には家族のライフプランも変化し、考えが変わることがあるかもしれません。

もし、相続人が親の家を相続することになった場合、相続発生後6ヶ月以内など限られた期間内に残高を一括で返済しなくてはなりません。借入の時点で親子とも「たぶん相手はこう思っているだろう。」ではなく、しっかりと「実家を引き継がなくてもいいのか、介護が必要になったらだれが何をやるのか」など、率直に話し合っておくことが大切です。

リバースモーゲージは自宅に住みながら資金を調達できる大変魅力的な仕組みです。長寿の時代、年金が増えない時代、老後を楽しむため、長生きしても安心して暮らすためにぜひ活用してほしいと思います。

しかし、自宅の価値に対する借入額は思った以上に少ないこと、使える地域が大都市圏などに限られていること、一戸建ては土地のみ、マンションはかなり地域や物件が限定されることなど、知っておくことがたくさんあります。

「自宅があるから老後は何とかなるさ。」という安易な考えでリバースモーゲージを当てにするのではなく、実際に借りるとしたらいくらくらい借りられるのか、借りたお金は何のために使うのかを家族が元気なうちにしっかりと話し合っておきましょう。

参考

- 東京スター銀行:充実人生商品説明書

//www.tokyostarbank.co.jp/products/loan/homeloan_jyujitsu/description/index.html#tab

- みずほ銀行:プライムエイジ商品説明書

https://www.mizuhobank.co.jp/loan/reverse_mortgage/detail/index.html

- 三菱UFJ銀行:リバースモーゲージ型住宅関連ローン商品説明書

//www.bk.mufg.jp/info/pdf/reversemortgage.pdf

- 東京都社会福祉協議会:不動産担保型生活資金貸付のごあんない

https://www.tcsw.tvac.or.jp/activity/documents/201710fudousantanpo.pdf